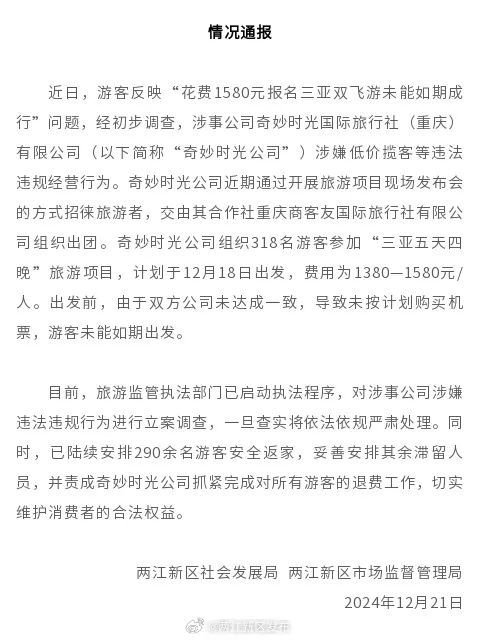

东吴证券发布研究报告称,维持理想汽车-W(02015)“买入”评级,2024~2026年营业收入预期分别为1513/2169/2732亿元,同比+22%/+43%/+26%,归母净利润为83/130/186亿元,同比-29%/+57%/+43%;对应2024~2026年EPS为3.91/6.14/8.75元。2024年5月,理想汽车交付新车35,020辆,同比+23.8%,2024年1-5月交付141,207辆,自交付以来累计交付量774,571辆,整体表现较符合预期。

东吴证券主要观点如下:

5月,理想汽车交付新车35,020辆,同比+23.8%。

渠道布局方面,截至5月31日,理想汽车在全国已有487家零售中心,覆盖144个城市;售后维修中心及授权钣喷中心374家,覆盖214个城市。理想汽车在全国已投入使用426座理想超充站,拥有1888个充电桩,渠道网络及补能体系布局更加完善,为后续纯电车型市场销量开拓提供保证;车型及市占率方面,理想L6自4月24日开启交付以来,共计交付超1.5万辆,创造了理想汽车新车型交付的最快纪录,在全新产品价格体系的推动下,2024款理想L7、理想L8和理想L9的销售势能稳步提升,理想在20万元以上新能源汽车市场市占率同比健康增长,1月至4月期间的累计市占率达到13.5%,位居中国汽车品牌首位。

国内产品持续迭代升级,深耕用户价值;海外全球化开始布局。

OTA5.2版本重磅升级,在智能驾驶ADPro3.0、ADMAX3.0、理想智能空间等三大项目带来HUD数字后视镜影像、主动安全8类高频高危场景能力升级等19项新增功能,23项体验优化。新市场方面,理想公司预计于2024H2初步开启海外市场产品投放,在布局国内高端市场同时开启海外市场,打开中长期成长空间。公司预计于2024Q3进一步OTA升级自身智驾功能,大模型上车支持全国道路无图城市NOA,智驾功能进一步升级;同时公司积极推进超充站建设,致力于解决纯电车型渗透率提升的阻碍,保障公司后续纯电新车销量的持续向上。