来源:金融时报

个人养老金制度走向全国后,个人养老金理财产品迎来第六批扩容!

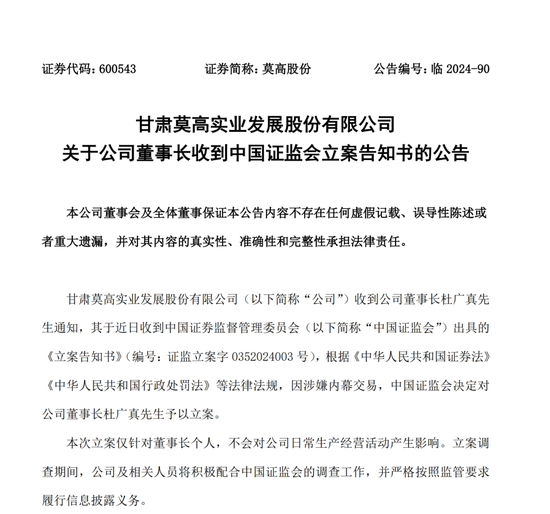

近日,中国理财网发布第六批个人养老金理财产品名单,共计新增4只产品,包括工银理财个人养老金理财产品3只,中银理财个人养老金理财产品1只。此次新增后,个人养老金理财产品总只数达到30只。

记者注意到,此次新增的4只个人养老金理财产品均为每日开放产品,风险等级均为二级,风险程度适中。其中,3款产品为固定收益类产品,1款产品为投资优先股的混合类产品。从业绩比较基准来看,新增的4只产品业绩比较基准较此前成立的产品有所下降。其中,工银理财推出的3只个人养老金理财产品,设置366天、500天、520天不同期限最短持有期,业绩比较基准在2.2%-3.4%不等。中银理财推出的1只产品业绩比较基准为2.7%-3.7%。

据了解,自2023年2月首批个人养老金理财产品推出以来,理财登记中心已支持包含工银理财在内的6家理财公司成功发行个人养老金理财产品,目前市场上共有19家商业银行代销26只个人养老金理财产品,投资者累计购买金额超60亿元。

今年7月,中国理财网披露,当时市场上共有19家商业银行代销23只个人养老金理财产品,投资者累计购买金额超47亿元。也就是说,在5个月的时间里,投资者累计购买个人养老金理财产品约13亿元。

2023年12月份的数据则显示,当时市场上共有16家商业银行代销23只个人养老金理财产品,投资者累计购买金额超12亿元。在约一年的时间里,投资者累计认购的个人养老金理财产品规模增长约48亿元。

2022年11月,个人养老金制度在36个城市(地区)启动。试点两年多以来,个人养老金制度运行平稳,据报道开户人数已突破7000万户。不过,个人养老金还存在“开户热、缴存冷”的问题。综合市场反映来看,个人养老金缴费意愿不强受多重因素影响,主要集中在部分个人养老金产品收益率低于投资者预期,税收优惠激励不足、年投资额度有限,账户内可投资的产品丰富度不足,具体到一家银行投资者能选择的产品则更少,账户封闭期较长、流动性差等方面。

正是看到了这些问题,此次个人养老金推广至全国的同时,允许进一步丰富产品种类。人社部等五部门印发的《关于全面实施个人养老金制度的通知》(以下简称《通知》)指出,将国债纳入个人养老金产品范围,将特定养老储蓄、指数基金纳入个人养老金产品目录,并推动更多养老理财产品纳入个人养老金产品范围。同时,个人养老金制度设计亦着重提升长期性产品供给——鼓励金融机构研究开发符合长期养老需求的个人养老储蓄、中低波动型或绝对收益策略基金产品等金融产品,合理确定个人养老储蓄的期限和利率。

全国实施个人养老金制度官宣后,个人养老金基金名录已火速添加新产品。证监会将首批85只权益类指数基金纳入个人养老金投资产品目录,包括普通指数基金、指数增强基金、ETF及ETF联接基金。

国家社会保险公共服务平台公布的信息显示,截至12月19日,个人养老金产品共有942只,其中基金类产品285只、保险类产品165只(涵盖专属商业养老保险、两全保险、养老年金保险、分红险、万能险等)、理财类产品26只(目前已为30只)、储蓄类产品466只(其中包含44只特定养老储蓄产品)。

光大证券金融业首席分析师王一峰在接受《金融时报》记者采访时表示,个人养老金可投资品种的丰富将更好满足不同风险偏好投资者的个性化需求。例如,新纳入国债可以为风险偏好较低的投资者提供投资选择,指数基金则适配风险偏好相对更高的投资者的收益需求。丰富产品种类还可提升账户吸引力,吸引更多增量资金入场,同时不同产品种类亦将引导资金流入不同金融市场领域,促进金融机构之间的竞争与合作,提高市场整体效率。

谈及居民如何配置个人养老金产品,招联首席研究员董希淼对《金融时报》记者表示,居民应从自身养老需求出发,根据自身投资理财能力、风险偏好以及可投资资金等因素,做好个人养老金账户的产品配置。一般来说,养老基金和养老理财具有一定风险,但收益可能更高,居民应自行承担投资风险;特定养老储蓄受存款保险保护,国债由国家信用支撑,风险极低;养老保险应重在考察其保障水平。一般来说,距离退休时间比较近的居民,建议选择更稳健的产品;距离退休时间比较远的居民,可以适当选择更多的基金和理财产品。