出品:新浪财经上市公司研究院

作者:光心

10月30日,电气风电发布三季度财报,公司2024年前三季度实现扣非归母净利润-4.89亿元,其中第三季度单季实现扣非归母净利润-0.90亿元,虽然相比2023年前三季度-7.37亿元、第三季度-2.90亿元已实现亏损收窄,但公司已连续亏损两年又三个季度,局势并不乐观。

根据《上海证券交易所股票上市规则(2024年4月修订)》,若公司“最近连续3个会计年度扣除非经常性损益前后净利润孰低者均为负值,且最近一个会计年度财务会计报告的审计报告显示公司持续经营能力存在不确定性”,则会被实施其他风险警示,冠以“ST”字样。

换而言之,电气风电要想避免被戴上“ST”的帽子,必须在今年最后一个季度挽回4.89亿的亏损。

然而,从历史数据来看,即使是在公司达到业绩最高点、海风经历装机潮的2021年,公司全年的扣非归母净利润也不过4.13亿元。

“摘帽”目标的达成可谓相当困难。

海风霸主不敌降本压力 市场被瓜分 王座易主

根据公司招股说明书,电气风电设立于2006年,是上海电气(维权)集团风电业务的运营主体,公司实控人为上海市国资委。

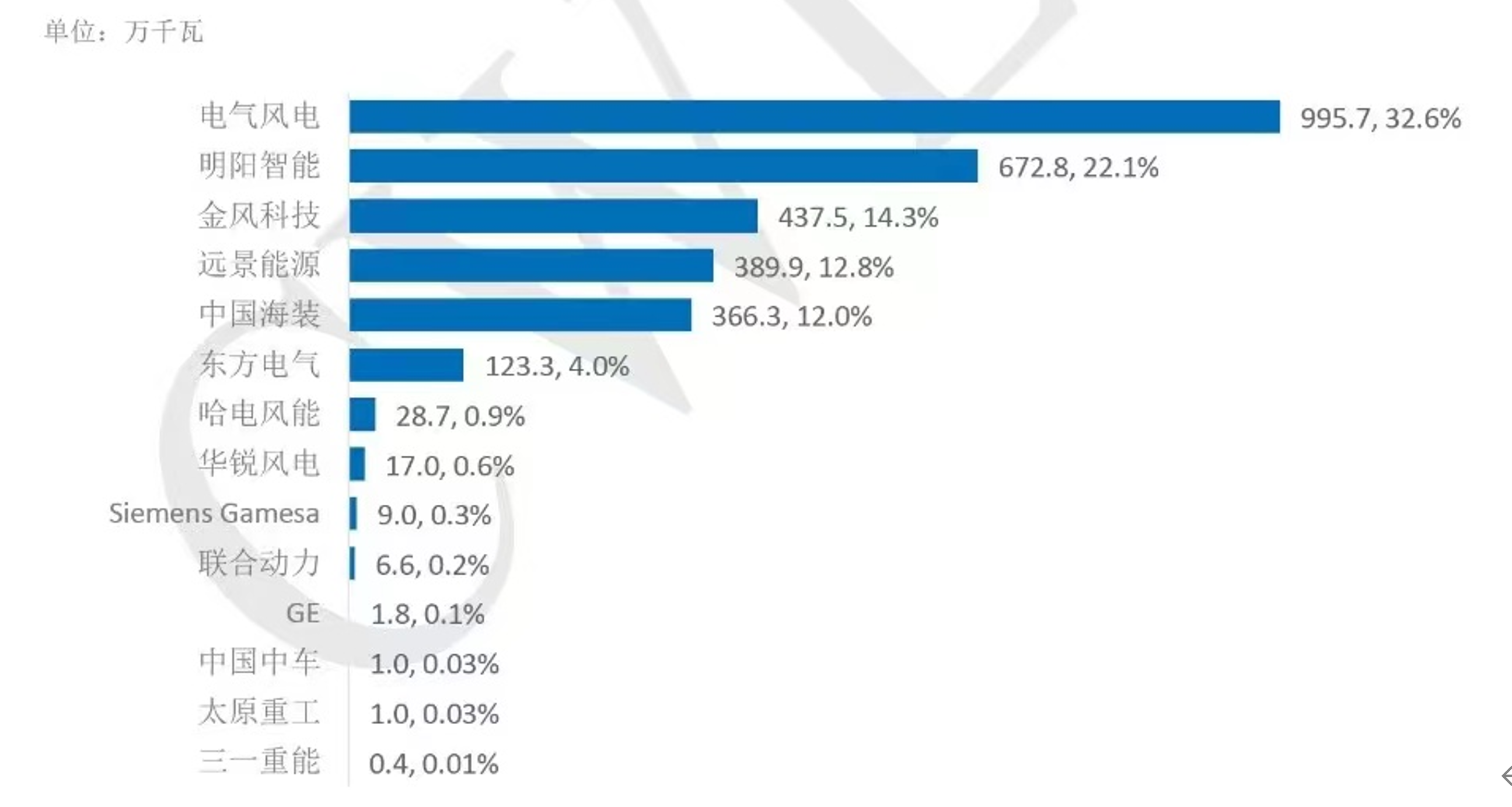

在2021年5月公布的招股说明书中,公司自称“中国最大的海上风电整机制造商与服务商”,这在当时名副其实。根据风能专委会CWEA公布的数据,2021年及之前,电气风电的产品销售超过全年新增装机量的1/3,而彼时金风、远景、明阳等陆风龙头大厂仅能拿下不到20%的市场份额。

2021年的“海风抢装潮”则直接将电气风电推至业绩顶点。根据风能专委会CWEA数据,当年海风新增装机量为14.48GW,同比增长277%。而当年电气风电实现5.06GW的出货量,占比仍超1/3。出货提升带动业绩增长,在公司2020年陆风放量高基数的情况下,2021年公司营收和归母净利润仍实现16%和22%的同比增长,达到240亿元和5亿元的历史最高点。

而故事的转折就发生在2021年末。

海风抢装潮过后,海风正式进入退补平价周期,之后的海风项目不再享受国家电价补贴。下游客户在紧预算环境下对价格愈发敏感,整机及其供应链的发展逻辑转变为“降本”,而电气风电在这次行业风格切换中掉了队。

公司曾在2023年年报中提到:“面对竞争不断加剧的市场格局,公司通过积极推动产品大型化、调整技术路线、供应链降本等方式压降成本,本报告期内产品成本虽已有一定降幅,但仍不及销售价格下降幅度。”

拖沓的降本进度撼动了电气风电的龙头地位。据风电头条数据,2022年电气风电的中标均价为3725元/kW,而明阳智能为3842元/kW,已经相当逼近。而根据风能专委会CWEA的年度简报,当年电气风电的海风装机量占比为28%,而位列第二的明阳智能占比也达到27%,也已相差无几。

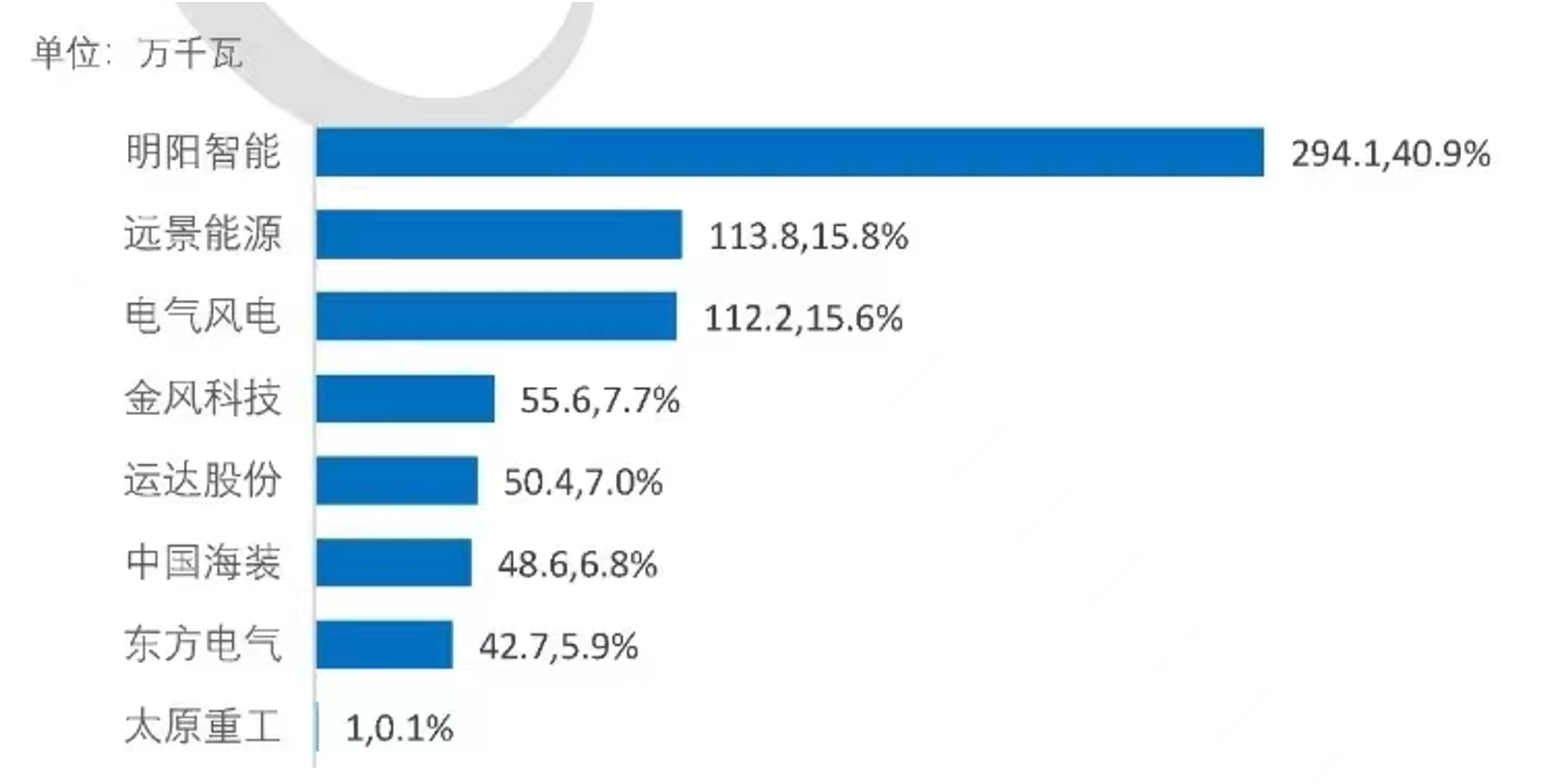

2023年,明阳智能和远景能源实现赶超,分别拿下40.9%、15.8%的装机量,位列第一、第二。而昔日的海风霸主电气风电,只拿到15.6%的装机量,位列第三。

量价掉队导致入不敷出 融资补流仍然捉襟见肘

电气风电的衰落在业绩上更是体现得淋漓尽致。

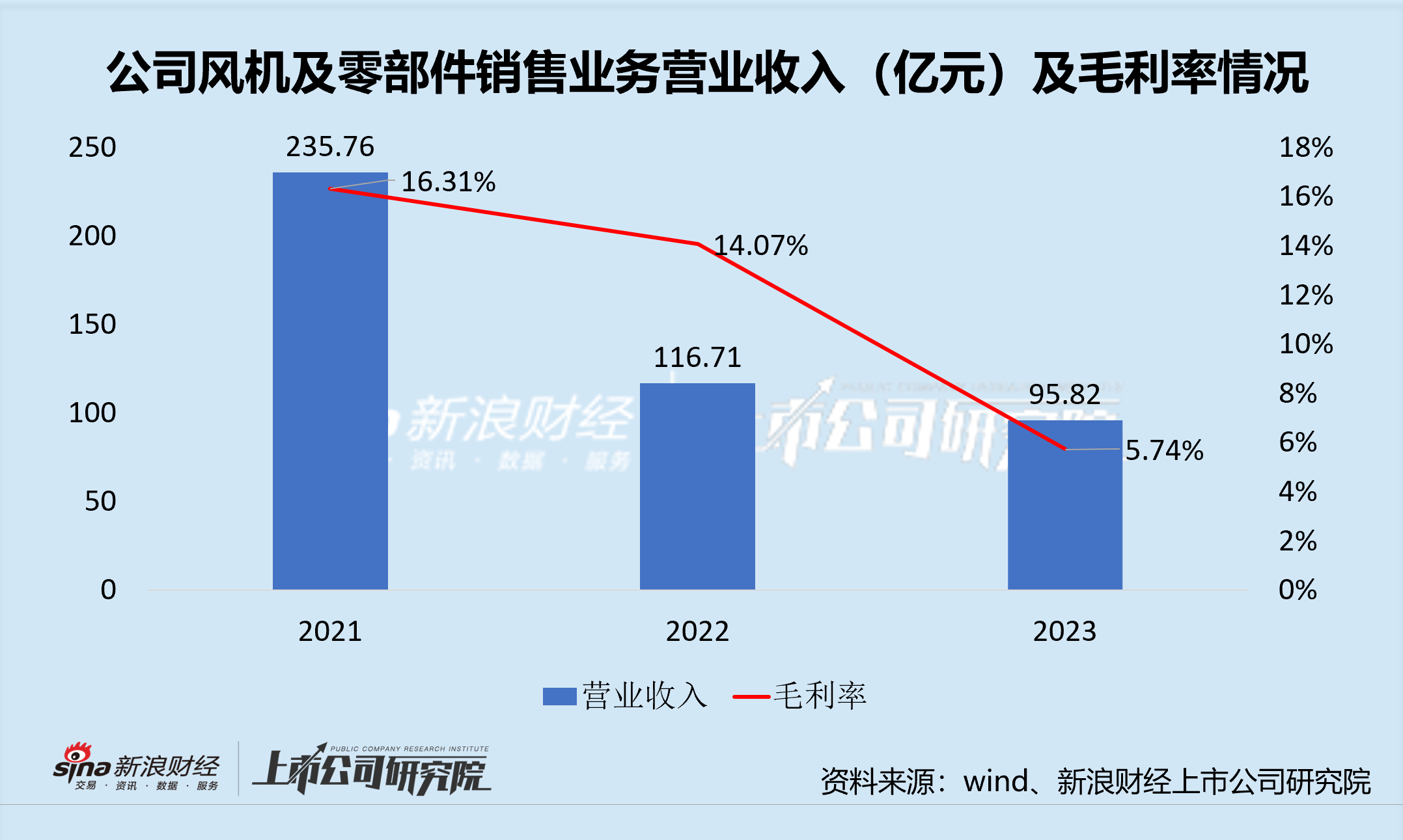

一方面,公司降本节奏缓慢直接给毛利率带来影响。2021-2023年,公司风机及零部件销售业务毛利从16.31%一路下降至5.74%。另一方面,高成本或难以满足下游客户的低预算要求,影响公司竞价拿标能力,进而导致营收下降。2021-2023年,公司营收分别为236亿元、117亿元、96亿元,两年复合增速为-36%。

量价其跌导致盈利能力下降,公司2022年业绩迅速“变脸”,陷入亏损,并持续不振。2022-2024年前三季度,公司扣非归母净利润分别为-5亿元、-14亿元、-5亿元。对比之下,其余风电整机龙头企业2022-2023年均实现大额盈利,电气风电的成绩可谓相当尴尬。

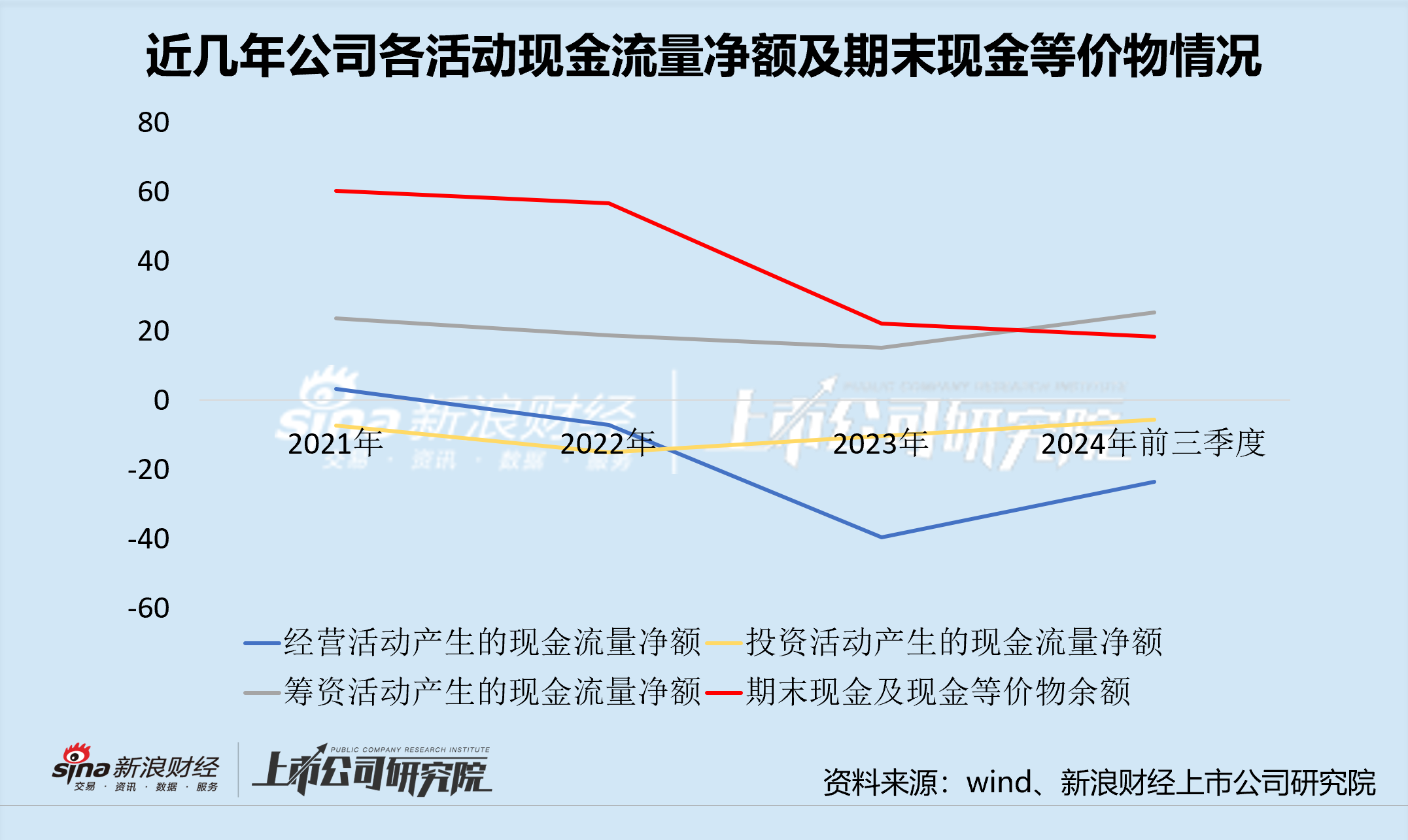

业绩亏损导致资金大量流出,公司积极融资补流,却难掩资金依旧紧张的窘相。据公司财报显示,电气风电2022-2024年前三季度经营活动产生的现金流量净额总计-70亿元,而筹资活动产生的现金流量净额仅为59亿元,难以覆盖经营与投资需求。经过这两年又三个季度的消耗,公司苦心经营积累的60亿元现金及现金等价物,已仅剩18亿元。

今年三季度,风电招标复苏,中标价格企稳,利好声浪之下风电整机板块实现普涨,电气风电也得以迅速拔高,从9月20日3.05元/股暴涨至12月18日的8.10元/股,3个月涨幅高达166%。

兴奋之余,也请各位投资者关注电气风电的产品竞争力变动、“ST”戴帽的舆论风险、资金断流的再融资风险,理性看待市场,控制持仓成本。