来源:紫金天风期货研究所

【20241216】碳酸锂周报:等待新驱动酝酿

观点小结

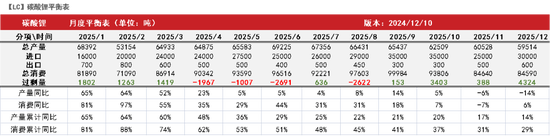

核心观点:震荡 近期供需数据边际变化较小,暂无新驱动催化,短期内关注下游补库对价格的支撑作用。长期来看,明年全球平衡或延续过剩态势,但过剩量有所收紧,国内全年供应增速不及需求增速,整体呈现供需紧平衡态势。其中H1偏紧平衡月份数量较多,H1需关注下游采购节奏,采购节奏变动或引发阶段性错配行情。H2或重新演绎需求旺季导致的去库行情,关注进口补充及库存去化情况。

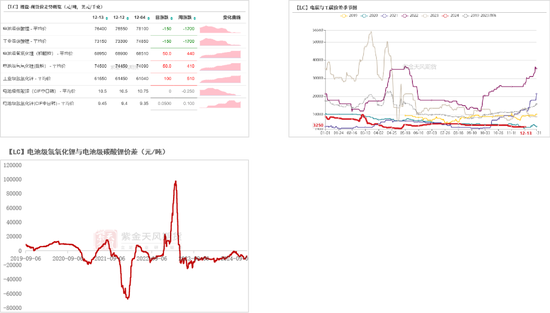

现货价格:偏空 电池级碳酸锂现货价格下跌1700元/吨至7.64万元/吨。

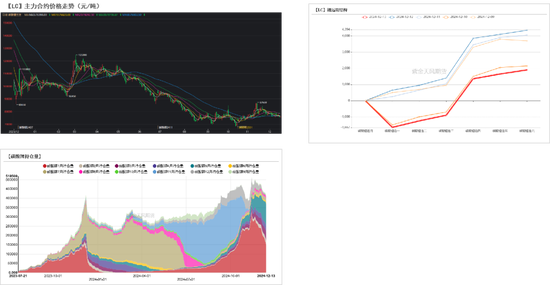

月差:中性 关注2503/2504价差,以及仓单增速。

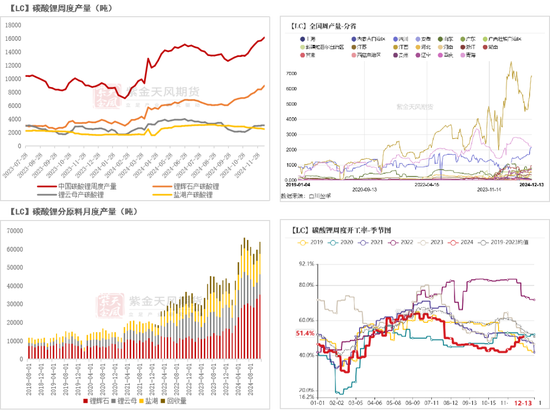

碳酸锂周度产量:偏空 上周国内碳酸锂产量环比增加467吨至16142吨。

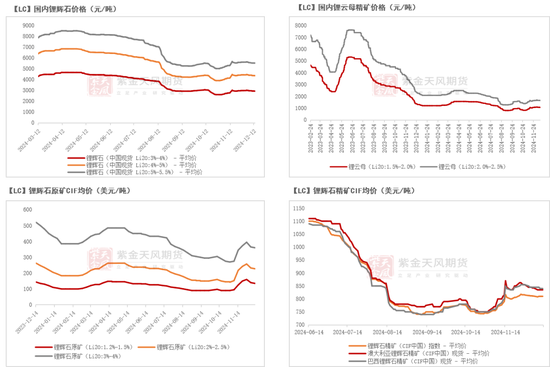

进口锂矿价格:偏多 澳大利亚、巴西锂辉石精矿CIF价格环比分别-7.5、-5美元/吨至835、840美元/吨。

国内锂矿价格:偏多 国内锂辉石精矿5%-5.5%价格环比-45元/吨;国内锂云母精矿2.0%-2.5%价格环比-5元/吨。

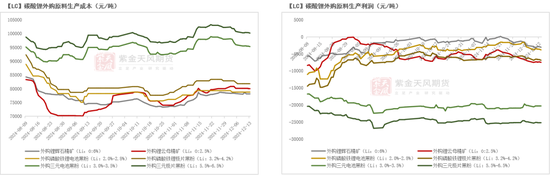

冶炼利润(外购辉石):中性 生产利润环比-451元/吨至-3029元/吨。

冶炼利润(外购云母):中性 生产利润环比-375元/吨至-7471元/吨。

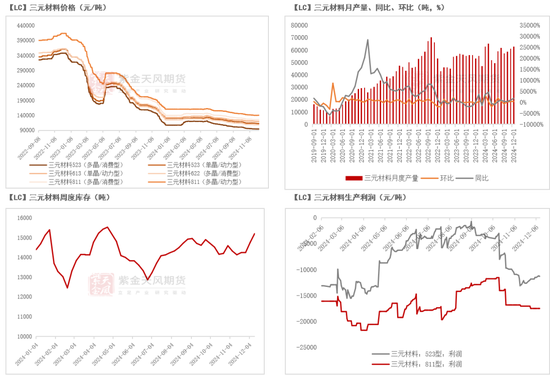

三元利润:中性 上周523型三元材料生产利润环比增加200至-11305元/吨,811型生产利润环比持平于-17500元/吨。

三元开工率:中性 三元开工环比增加0.53至47.9%。

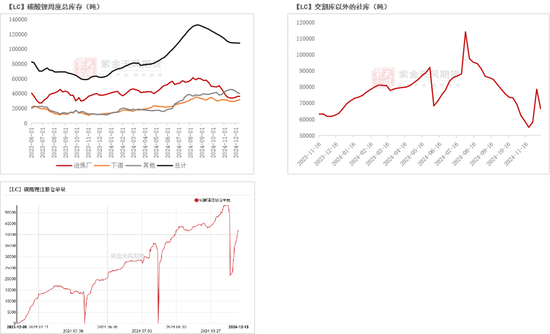

上游周度库存(包括仓单):偏多 上周冶炼厂库存环比增加153吨至36340吨。

总库存(包括仓单):偏多 上周总库存环比减少112吨至108129吨。

平衡&展望

上周总结:上周碳酸锂期货走势震荡,基本面无强驱动。供应端,产量环比继续小幅增长,周度总产量继续突破新高,其中锂辉石产碳酸锂增量较大。需求端,12月正极材料产量环比略有下调,整体产出位于相对高位,需求并未出现显著缩减。库存方面,碳酸锂近期边际小幅累库,其中下游贸易及电池环节的原料库存环比下降,关注节前可能存在的补库行为。整体来看,近期供需数据边际变化较小,暂无新驱动催化,短期内关注下游补库对价格的支撑作用。长期来看,明年全球平衡或延续过剩态势,但过剩量有所收紧,国内全年供应增速不及需求增速,整体呈现供需紧平衡态势。其中H1偏紧平衡月份数量较多,H1需关注下游采购节奏,采购节奏变动或引发阶段性错配行情。H2或重新演绎需求旺季导致的去库行情,关注进口补充及库存去化情况。

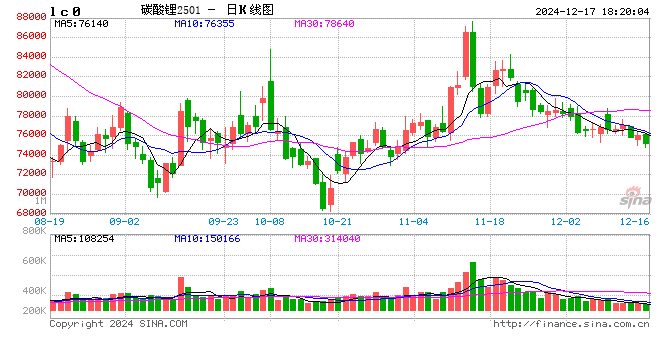

碳酸锂价格:期价震荡

上周期价延续震荡

上周碳酸锂期货走势震荡,LC2501合约开于76200元/吨,收于75800元/吨,周内高点78750元/吨,低点75250元/吨,周跌1.11%。

现货报价下调 电/工价差环比持平

价差方面,上周电/工碳价差环比持平于-3250元/吨,电池级氢氧化锂/碳酸锂价差收敛840至-7450元/吨。

锂矿:原料价格环比下跌

锂矿现货价格环比下跌

上周国内锂矿现货、进口锂矿价格上涨。其中:

国内锂辉石精矿3%-4%、4%-5%、5%-5.5%价格环比分别-35、-45、-45元/吨至2935、4370、5535元/吨;国内锂云母精矿1.5%-2.0%、2.0%-2.5%价格环比分别-10、-5元/吨至1060、1650元/吨。

进口锂辉石原矿1.2%-1.5%、2%-2.5%、3%-4%CIF价格环比分别-5、-5、-5美元/吨;澳大利亚、巴西锂辉石精矿CIF价格环比分别-7.5、-5美元/吨至835、840美元/吨。

中游:产量边际增加

周产继续创新高

周度产量方面,上周国内碳酸锂产量环比增加467吨至16142吨。其中辉石产、云母产、盐湖产碳酸锂分别+560、+25、-88吨至8969、3080、2493吨(SMM)。分地区来看,青海、江西、四川周产环比分别-15、+143、+0吨至2210、6872、2140吨;周度开工率环比增加0.9个百分点至51.4%(百川盈孚)。

月度产量方面,12月产量预计达69570吨,环比增5430吨、+8.5%,其中,其中辉石产、云母产、盐湖产、回收产碳酸锂分别+4300、+870、+1680、-630吨至39550、12660、10600、6760吨(SMM)。国内碳酸锂11月产量环比增加4475吨至64140吨,环比增7.5%,高于月初预期。其中辉石产、云母产、盐湖产、回收产碳酸锂分别+2400、+2020、-700、+755吨至35250、10980、11230、6680吨(SMM)。

外购锂矿生产成本环比小幅走跌

外购锂辉石精矿(Li_2O:6%)、锂云母精矿(Li_2O:2.5%)、磷酸铁锂电池黑粉(Li:2.0%-2.8%)、外购磷酸铁锂极片黑粉(Li:3.2%-4.2%)生产成本环比分别-45、-116、+0、+0元/吨至78182、80049、78806、81850元/吨,生产利润分别-451、-375、-700、-700元/吨至-3029、-7471、-3806.3、-6850元/吨。

总库存环比增加

总库存方面,上周碳酸锂库存环比增加112吨至108129吨,其中冶炼厂、下游、其他碳酸锂库存分别+153、+1460、-1500吨至36340、31997、39793吨。

注册仓单方面,截至12月13日,注册仓单共42268吨,较12月6日增加7574吨。

正极:12月排产未见明显减少

三元材料:12月产量环比增加

上周三元材料不同产品价格波动在-160/吨至+70元/吨左右。

11月产量预计达62760吨,环比减少2810吨、-4.78%(SMM),关注后续实际需求的验证情况。

三元材料周度库存环比增加110吨至14243吨。

上周523型三元材料生产利润环比持平于-12925元/吨,811型生产利润环比持平于-17050元/吨。

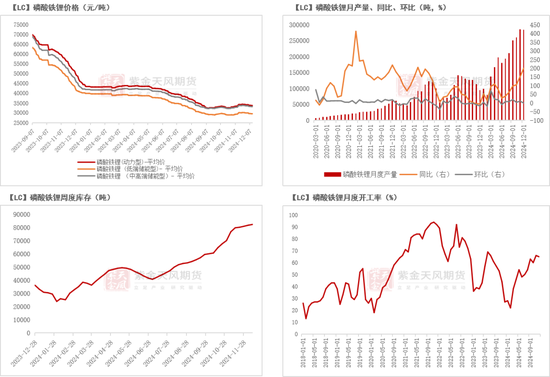

磷酸铁锂:12月产量预计维持高位

上周动力型、低端、中高端磷酸铁锂价格分别-150、-100、-130元/吨,库存环比增加600吨至82530吨。

磷酸铁锂11月产量达285730吨,环比增加25070吨、+10%,高于月初预期。12月产量预计达284330吨,环比减少1400吨。

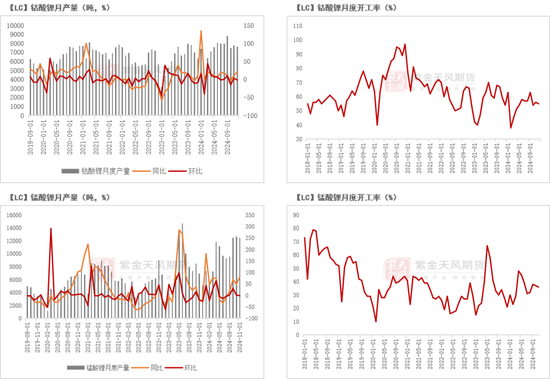

钴酸锂、锰酸锂12月排产环比预计持平

钴酸锂12月产量预计达7640吨,环比减少1.8%,开工率预计达55%,环比减少1个百分点。

锰酸锂11月产量达12505吨,环比减少155吨、-1%,开工率预计达36%,环比减少1个百分点。

电池:库销比环比下行

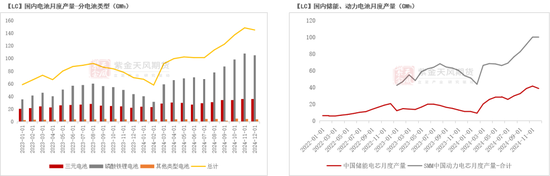

产量:12月电池产量环比小幅减少

国内电池12月总产量达144.94GWh,环比减少3.38GWh,减幅较小。

12月三元电池、磷酸铁锂电池产量分别为36.08、104.86GWh,环比分别-0.06、2.93GWh。

国内储能电池12月产量为38.57GWh,环比减少2.9GWh,动力电池12月产量100.1GWh,环比增加0.11GWh.

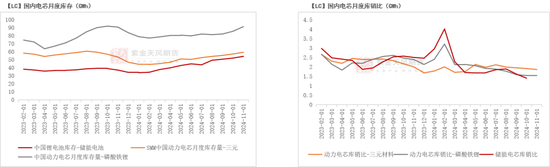

电池:成品库存总量呈上行趋势 库销比环比下行

今年国内电芯成品库存量整体呈上行趋势,截至11月,国内储能电池、动力电芯(三元)、动力电芯(磷酸铁锂)库存分别为54.2、59.27、91.3GWh,同比分别+17.2、+6、+0.62GWh。

2024年1-11月,国内电芯库销比整体呈现下行态势,电芯厂库存水平相对合理,库存压力暂不显著。