出品:新浪财经上市公司研究院

作者:木予

近日,大米杂粮种植加工企业十月稻田获得中国证监会国际司发布的境内未上市股份“全流通”备案通知书。公告显示,公司的五名股东拟将所持合计约1.66亿股境内未上市股份转换为境外上市股份,并在港交所上市流通,转换及上市完成后占已发行股份总数约15.5%。

不过,利好消息并未引起市场热烈反应。公告发布后的五个交易日内,十月稻田的日均换手率仅为2.5%,日均成交量不超过630万股。截至发稿日前收盘,公司每股价格录得7.02港元,较发行价已直接“腰斩”,最新市值约为73.60亿港元,与年初相比蒸发超210亿港元。

基于招股书披露的每股成本粗略推算,B轮入股的云锋基金、红杉中国和CMC资本眼下均已浮亏39.2%,C轮参投的策然投资和中东主权基金穆巴达拉资本(Mubadala Investment Company,MIC)则分别浮亏47.9%、53.1%。

据港交所登记的股东权益变动显示,自2024年10月14日解禁以来,云锋基金已经累计减持1795.87万股,持股占已发行有投票权股份比例从9.01%降至4.96%。早期陪跑的机构投资方启承资本也以8.35-9.62港元/股的价格抛售了480.50万股,约将4437.77万港元落袋为安。

渠道偏科上市即变脸 上半年扭亏全靠玉米

十月稻田的兴起离不开消费升级和电商平台两股“东风”。

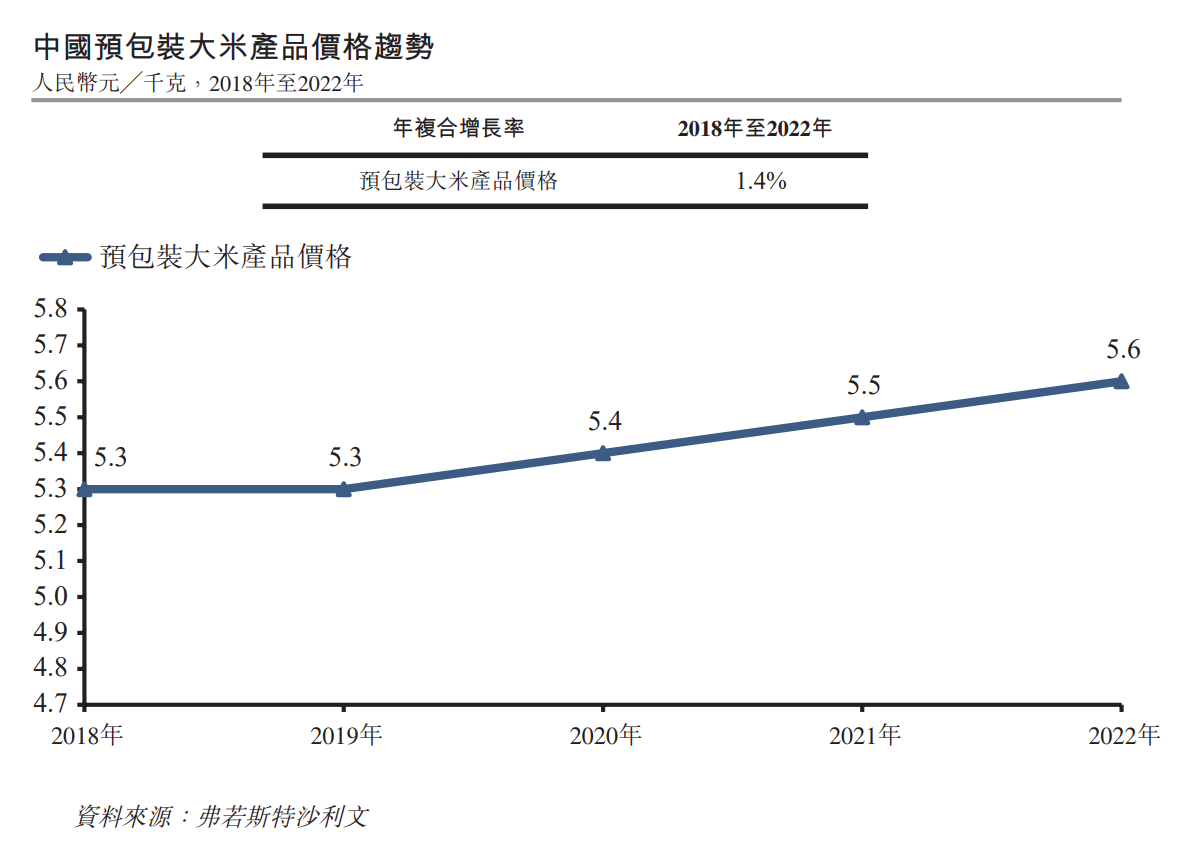

招股书显示,公司旗下共有十月稻田、柴火大院和福享人家三大品牌。其中,十月稻田和柴火大院定位偏中高端,平均建议零售价分别为8.00-17.20元/千克、15.80元-30.00元/千克,而2020-2022年全国大米平均零售价浮动在5.00-7.00元/千克上下,东北大米零售均价最高也不过9.36元/千克。弗若斯特沙利文统计数据亦侧面印证,2018-2022年国内预包装大米产品平均价格保持在5.3-5.6元/千克,远低于十月稻田的定价。

与此同时,十月稻田选择从线上渠道切入,顺利绕开了与金龙鱼、中粮集团等巨头线下正面交战的局面。2020-2022年期间,公司通过电商平台和线上自营店实现的销售收入,占总营收比例稳定在70%-80%之间,电商平台收入约占线上渠道总收入85%左右。相较之下,传统的杂货零售渠道和经销网络收入合计仅占比15%-20%,截至2020年末公司经销商数量只有553名,约为金龙鱼同指标的十分之一。

提价叠加线上,十月稻田一跃成为“黑马”。报告期内,公司总营收由23.28亿元增长至45.35亿元,经调整净利润由2.21亿元提升至3.64亿元,年复合增长率分别高达39.6%、28.3%。

然而,随着经济进入下行周期、电商平台红利渐褪,十月稻田的业绩在登陆资本市场后随即“变脸”。2023年,公司营收规模约为48.70亿元,同比增速首次跌至个位数7.4%;经调整净利润(非国际财务报告准则计量)录得1.62亿元,较2022年同期锐减55.4%,甚至比2020年同等水平还少近6000万元。

进入2024年后,十月稻田虽然营收有所恢复、净利润由亏转盈,但产品结构相对单一、销售渠道严重“偏科”的弊端凸显,上半年主营产品大米和主要渠道电商平台双双表现疲软。

报告期内,公司大米产品收入和毛利润同比分别减少3217.20万元、2702.60万元,对总营收和整体毛利润贡献值下降13.0个百分点、25.5个百分点;电商平台收入较2023年同期显著下降17.6%,占总营收比例从59.7%下调至41.8%。

颇令人感到意外的是,以玉米为代表的杂粮、豆类及其他产品此前一直不温不火,2024年上半年凭借“轻食健康”等概念收入同比翻了2.52倍,是当期总营收增长的核心动力;毛利润达到2.17亿元,近乎占公司毛利润的一半。

为了保证玉米原材料供给,十月稻田在辽宁新民、黑龙江五常、内蒙古敖汉等生产基地种植优质品种玉米,大手笔投资购买生产机器及设备。截至2024年6月30日,公司种植的部分玉米已经完成授粉,公允价值约为3154.80万元,占报告期内生物资产价值约76.0%。

但高举高打的“新风口”是否只是昙花一现?若玉米业务无法成长为第二增长曲线,大米产品又后继乏力,十月稻田手中还有多少底牌?

借钱分红创始人家族中饱私囊? 高位接盘茶百道浮亏25.7%

除了业绩前景不明,十月稻田还有不少备受诟病的资本运作行为。

据招股书和往期财报显示,2020年、2022年和2023年公司分别向股东宣派及派付股息5000万元、2亿元、3311.27万元,而各期净利润/亏损分别为1397.40万元、-5.64亿元、-6486.30万元。尤其2022年,十月稻田曾向银行及其他贷款融资获得现金3.95亿元,部分竟然被用于支付股东股息,导致当期流动负债总额激增195.9%,货币资金和流动负债比率低至16.1%。

尚未完全实现盈利却不惜借钱高额分红,转头上市募资用于扩建产能、补充现金流,此举背后的动机不禁让人生疑。

根据全球发售前后的股权架构来看,十月稻田创始人王兵和妻子赵文君上市前直接或间接持有公司约31.96%股权,上市后持股比例小幅下降至30.36%。赵文君的胞姐赵淑兰、赵淑娟、胞弟赵文臣以及侄子舒明贺组成的十月稻田企业管理前后分别持有公司38.04%、36.14%股份,赵淑兰个人持股1.27%、1.21%。换而言之,创始人家族上市前共计把控着公司约71.3%的股权,上市后该比例约为67.7%,三轮派息累计至少分得2.00亿元。

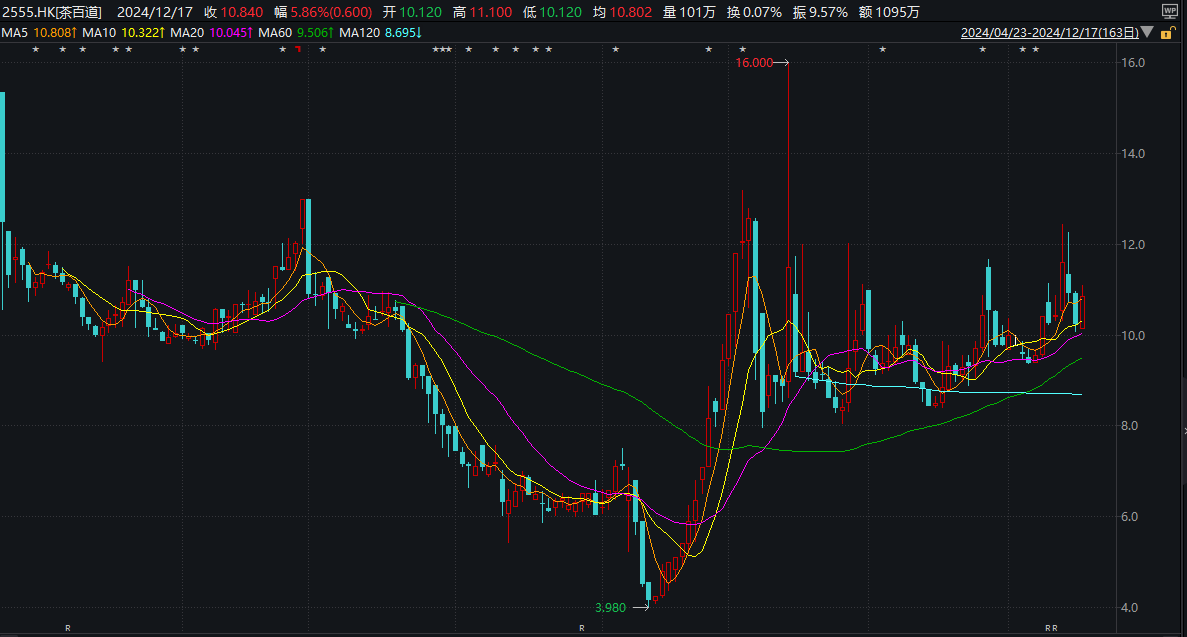

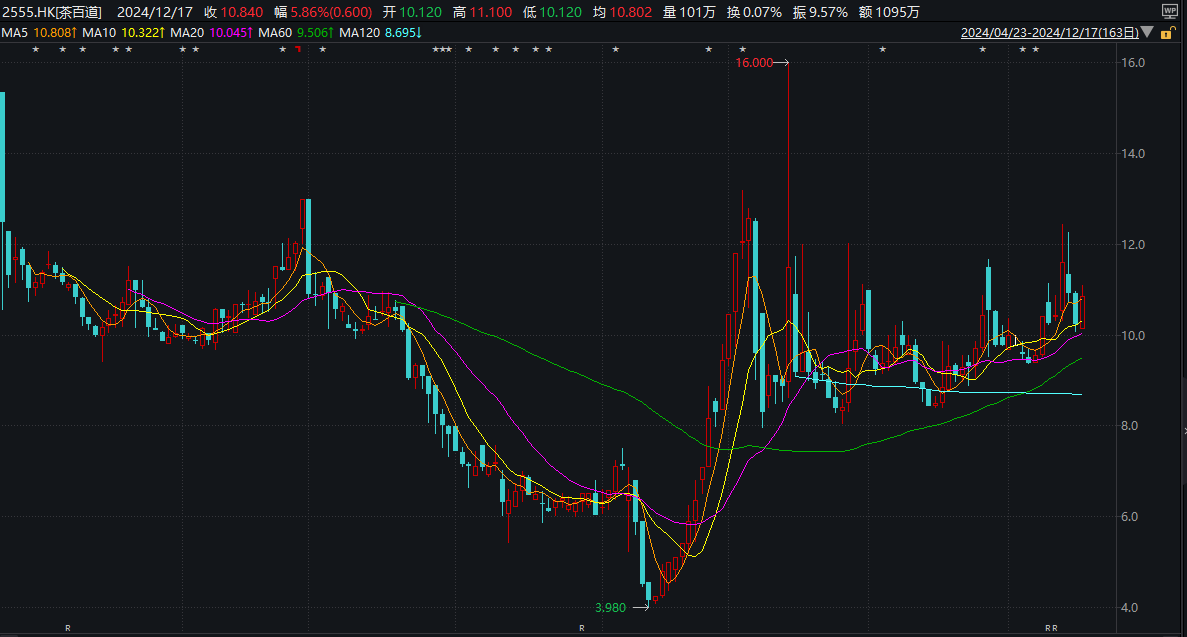

除此之外,十月稻田的投资眼光也一言难尽。据最新财报披露,截至2024年6月30日,公司持有上市公司股权投资共计约4.94亿元,约占报告期内总资产11.3%。其中,超七成投向“新式茶饮第二股”茶百道,而与公司上下游业务协同的米高集团只获得了1.53亿元投资。

结合中期业绩报告和公开数据分析,十月稻田以约3.65亿元获得茶百道2232.34万股,折合每股16.35元,与其发行价17.50港元基本一致。可惜茶百道上市第一天便破发,此后股价更是一路走低,短短两个月内对十月稻田造成账面亏损9377.30万元,浮亏约25.7%,还撤销派发约630万元股息。目前,茶百道股价仍没有明显起色,如果十月稻田没有及时减持,年内公允价值变动损益或达1.22亿元。