21世纪经济报道 见习记者郭聪聪 北京报道

临近年底,消费金融公司正在高额、大批的挂牌个人不良贷款资产包。

截至目前,本月消金公司已累计挂牌79.22亿元的个人贷款资产包。其中,12月3日,中邮消费金融有限公司(下称“中邮消金”)挂牌转让了2024年第3至第6期个贷资产包,本息总额高达71.72亿元;5日,中银消费金融有限公司(下称“中银消金”)亦挂牌了第68-83期及再度挂牌的第44期个贷资产包,本息合计7.5亿元。

值得注意的是,这些不良资产包的转让价格堪称“白菜价”。据21世纪经济报道记者统计,中银消金的资产包平均折扣率低至1.5折,而中邮消金的资产包更是给出了堪称“骨折”的0.2折超低折扣。

火栗网特聘高级研究顾问彭城向21世纪经济报道记者透露,随着贷款端利差不断收窄,个人资产缩表,加之“54号文”等监管新规的出台,消费金融机构经营压力增大。因此,加速出清个贷不良资产,成为了消费金融公司应对当前困境的无奈之举。

72亿资产起拍价1.5亿

月初,中邮消费金融有限公司率先发布了其第3-6期个人不良贷款 (个人消费贷款)转让公告。

公告显示,四期资产包本息合计高达71.7亿元。然而,其起拍价的总和却仅为1.5亿元,平均折扣率竟低至0.2折,可谓是“白菜价”,也远远低于市场平均折扣率。

据银登中心发布的《2024年三季度不良贷款转让业务统计》显示,第三季度个贷资产包中逾期1年以下,平均折扣率为12.9%;逾期1—2年的平均折扣率在8.8%;逾期2—3年的平均折扣率在 4.6%;逾期3—4年的平均折扣率在 3.8%。也即平均折扣率与逾期天数基本呈正比,也即逾期天数越长,平均折扣率越大。

彭城告诉21世纪经济报道记者,中邮消金本次挂牌的个贷资产包之所以抛出超低折扣,这或许与其逾期天数相关。

据中邮消金公告显示,本批次资产包的加权平均天数约1335天,也即3.7年,逾期时间较长,但报价的2%也远远低于3.8%的市场平均折扣率。

0.2折出包,已流拍两次

12月5日,中银消金也于银登中心发布了17条个人不良贷款(个人消费贷款)转让的项目公告,总计涉及不良个贷金额高达7.5亿元。

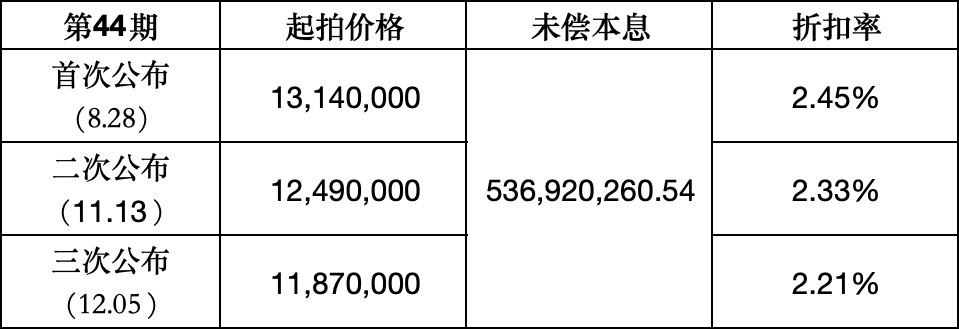

21世纪经济报道记者发现,中银消金公告的第44期个贷资产包,此前已经流拍两次。

第44期不良资产包本息合计约5.4亿元(其中本金约2.8亿元,利息约2.6亿元),资产笔数 3898笔,其中2402笔尚未进入诉讼程序。该笔资产包的加权平均逾期天数长达 1700.84 天(约合4.6年),借款人平均未偿本息余额 137742元。

2024年8月28日,是第44期资产包首次挂牌。当天公布起始价 0.49 亿,平均折扣率低至2.45%,远低于3.8%的市场平均值。首发流拍之后,中银消金再次打折,以2.33%的折扣率挂牌,但再次流拍。本次是第三次重新挂牌,最新挂牌公告显示折扣低至2.21%。

公告显示,竞价报名截止时间为12月12日,竞价日为12月16日,该笔不良资产包的折扣率低于市场平均折扣之下,仍一路降低以求售出,后续能否成交,还要静待结果。

除第44期个贷资产包之外,中银消金公告的第68-83期本息合计约2.16亿元的个贷资产包,逾期平均天数为102天,属于逾期一年的范畴内,平均折扣率为15%,与逾期1年以下12.9%的平均折扣率数值基本相当。

消费金融机构经营承压,出包“回血”

年底之初,消费金融公司就先后公告了高达79亿元的不良资产包,且折扣力度令人咋舌,令市场再次嗅到了其经营承压的味道。

就本批挂牌7.5亿元的中银消金来说,2024年度已公告的83期个人资产包合计未偿还本息总额已高达123.1亿元。这家全国第三家挂牌、上海首家获批的消费金融公司,自2010年成立以来,就凭借其强大的股东背景和先发优势,在全国31家消费金融公司中位居前列。但从2024上半年的业绩方面来看,中银消金的成绩并不理想。

依据持股中银消金13.44%股份的大股东——上海陆家嘴金融发展有限公司2024年财报披露,中银消金带来了4100万元业绩亏损,按照权益法确认,中银消金上半年净亏损3.05亿元,这也是31家消费金融公司上半年唯一一家出现亏损的公司。

从不良资产行业整体来看,无论是从不良贷款转让金额还是从转让业务参与主体结构上,消费金融公司均呈不断上涨趋势。

据银登中心公告数据,本年一季度,消费金融公司不良贷款转让金额为18.9亿元,占比12.7%,位居第四;二季度不良贷款转让金额46.3亿元,占比13.0%,较一季度增长68.98%,占比仅次于全国性股份制银行。消费金融公司前三季度未偿本息成交规模164.5亿元,位于股份制银行(777.5亿元)与国有大行(169.8亿元)之后,位居第三。

数据上涨的背后,是消费金融公司出清不良资产的真实反映。在公司盈利能力下降、失去“造血”功能的情况下,消费金融公司选择通过转让不良贷款的方式来寻求“血液”的补给无疑是应对之举。

此外,催收活动的规范化也促使消费金融机构纷纷转向挂牌批量转让。今年5月,中国互联网金融协会发布《互联网金融贷后催收业务指引》,进一步规范了互联网金融贷后催收业务,诸如明确规定每日电话催收频次不得超过三次,晚上10点之后禁止进行催收活动,以及严禁向债务人以外的联系人实施催收等具体措施。保护债务人的同时也相应地增加了催收成本,部分消费金融公司开始选择批量转让的方式,以提高处置效率。

面对即将步入尾声的第四季度,彭城认为个贷不良市场仍将呈规模增长态势。“从个贷不良的整体市场上来看,2024年前三季度的个贷不良业务数据同比环比双双走高,随着贷款端利差不断收窄,个人资产缩表,加之54号文等监管新规的出台,金融机构经营承压,不良资产攀升。在这样的背景下,个贷不良市场的规模将继续顺应这一趋势,保持增长。”