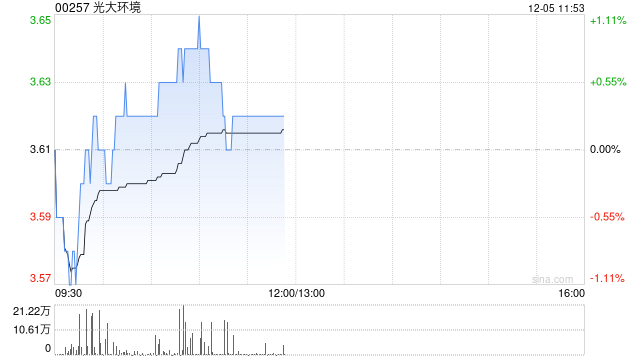

中金发布研究报告称,预计光大环境(00257)2024-2025年归母净利润分别为41.0亿港币/43.6亿港币,同比-7.5%/+6.5%,EPS分别为0.67港币/0.71港币,CAGR为-0.9%,增速下降来自于建设收入压降、危废减值带来的盈利压力。虽然盈利承压,但该行认为长期健康的现金流更具价值,同时化债、国补回款将提振公司作为环保龙头的估值,因此给予“跑赢行业”评级,基于DCF估值给予4.80港元目标价。

中金主要观点如下:

国内环保龙头,垃圾发电产能第一;历经环保黄金发展阶段抢占优质区位,经营效率领先。

公司为光大集团旗舰环保企业,以垃圾发电、水务、生物质利用为主业,2023年末总资产、收入均为上市环保企业第一,垃圾发电产能份额约为16%。在2010-2020年环保发展黄金期,公司积极提升负债扩大产能,抢占江苏、山东等经济发达地区优质项目,东南省份产能占比超过60%。运营时代下,公司内部治理能力突出,垃圾发电运营效率优于同业。该行认为公司率先抢占优质区位项目,量价支撑有保障,价格承受能力强,具备长期盈利、现金流竞争力。

积极压降建造收入,盈利有望触底企稳,转型阶段应关注更加健康的现金流表现。

疫情后由于行业投资放缓,城镇化率较高,公司在建项目经济性低于预期,因此主动压降在建收入,向运营模式转型,2023年运营收入占比已经达58%。向前看,该行认为进入运营时代后,盈利随着资本开支下降后降幅有望逐步企稳,应当更加关注长期健康的现金流表现。此外,公司积极拓展供热、供汽,轻资产EPC业务等业务新模式。

市场关注自由现金流转正,低估值下港股股息率具备吸引力。

该行认为随着资本开支降低,国补回款趋势向好,公司2024年自由现金流有望转正,后续将进入现金流充沛的成熟运营阶段,分红水平可能相应提高。公司拥有长期良好的分红传统,2018年以来分红率在30%以上。该行认为2019年至今,估值已充分体现市场对于转型带来的业绩压力的担忧,进入运营期后分红水平如果稳步提升,低估值下将具备股息吸引力。

该行与市场的最大不同?对公司2024-2025年现金流修复确定性更加乐观。

潜在催化剂:财政发力地方政府化债,催化估值修复;新能源补贴回款落地。

风险

可再生能源补贴回收不及预期、新能源电价补贴退坡、地方财政压力导致回款不及预期、分红表现不及预期、宏观经济波动需求走弱。