意大利央行行长Fabio Panetta表示,欧元区货币政策可能需要转向扩张。彭博经济研究认为现在还没有这个必要,但随着美国候任总统唐纳德·特朗普即将上任,这一可能性在上升。

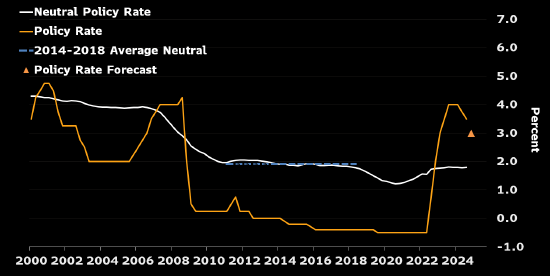

在之前两个宽松周期中,欧洲央行最终把利率降到了比估计的中性利率低约200个基点的水平。

彭博经济研究认为,只有出现严重冲击,利率才需要降到2%以下,2%也就是目前估计的中性利率.。

在美国大选前的一个月,衰退概率模型显示欧元区经历急剧下滑的可能性很小,虽然特朗普的关税威胁在改变欧元区的经济格局。

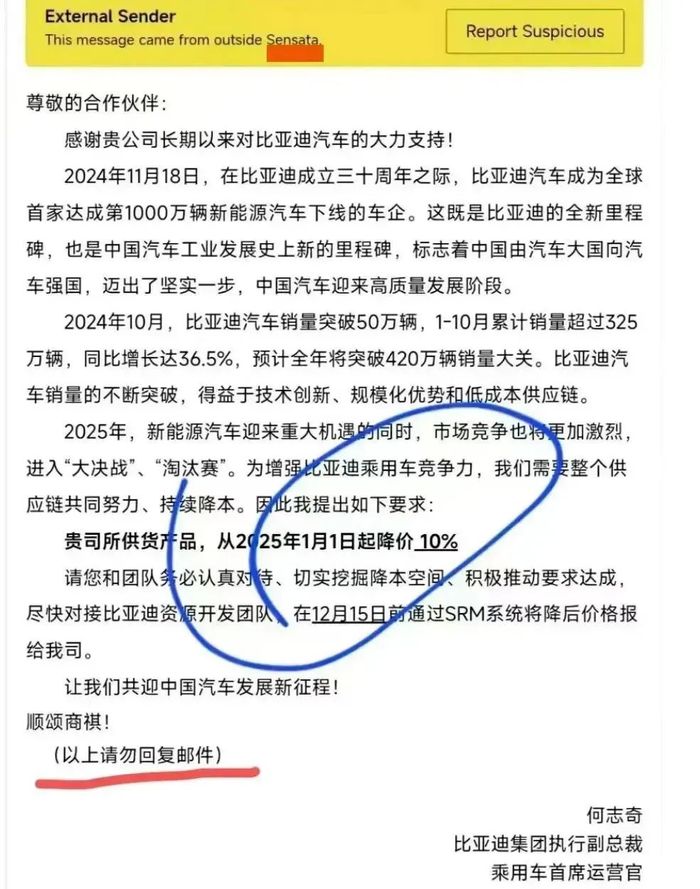

扩张性货币政策

Panetta赞成快速放松货币政策。他在11月19日的讲话中称“总体目标应该是及时实现货币政策立场的正常化。他还补充说“我们距离中性利率可能还很远。”

最终可能需要采取更多行动。他进一步指出,“如果经济周期恶化,我们可能需要将政策利率降至中性利率以下。这种可能性并不稀奇:在经济处于周期低谷时将政策利率降至中性水平以下是一个常规政策做法,欧洲央行和美联储过去也都是这样做的。”

欧元区短暂的历史也的确表明,宽松周期可能不会在利率达到中性水平之后就戛然而止。2001年欧洲央行开始降息,直到政策利率比彭博经济研究估计的中性水平低了约200个基点时才停止。无独有偶,欧元区主权债务危机后,央行管理委员最终停止下调借贷成本时,政策利率也比中性利率低了近200个基点。

欧洲央行的宽松周期从未止步于中性利率

降至中性水平仍是基准预期

彭博经济研究一直认为,2025年通胀率会降到欧洲央行2%的目标值以下。尽管服务业通胀比我们预期的要更加顽固,但我们仍坚持这一看法。

相关前瞻性指标显示工资增长会放缓,劳动力市场不太可能进一步收紧,潜在成本压力指标已经回落。彭博经济研究预计2025年平均通胀率为1.7%,低于2024年的2.4%。

由于增长疲软、通胀放缓,欧洲央行在2024年还可以再降息一次,2025年会合计降息100个基点。只有出现更加严重的冲击,管理委员会可能才会把利率降到大大低于中性利率的水平。

金融市场的看法要更为鸽派。互换市场已经完全消化了欧洲央行降息150个基点、将存款利率下调至1.75%的预期。这略低于、但接近估计的中性利率。

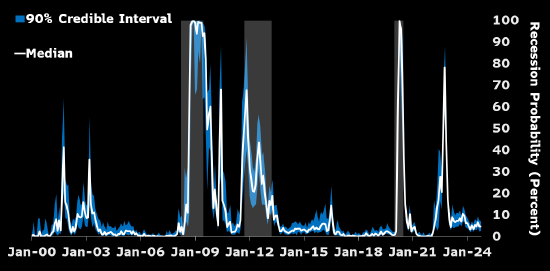

11月特朗普在美国总统选举中大获全胜之前,欧元区经济并没有显示出深度下滑的迹象。彭博经济研究复制的一个先进的经济衰退即时预测模型显示,截至10月份,欧元区经济陷入萎缩的概率只有5%左右。

欧元区陷入衰退的可能性很小

在该模型中,实际经济状况以欧盟统计局公布的经济景气指数(ESI)和欧洲央行新的系统性压力综合指数来衡量。最新的经济景气指数读数将于11月28日发布,届时可对模型进行更新。

但该模型旨在确定当前经济是否已经处在衰退中,而不是试图量化未来发生衰退的可能性(所以称之为即时预测)。因此,模型并没有考虑特朗普关税威胁的潜在影响,也没有考虑潜在关税造成的不确定性冲击以及德国和法国面临的政治困境。

彭博经济研究认为,这些冲击会使欧元区经济复苏推迟一年左右,也就是到2025年底。不过,冲击的影响应该会较为温和。彭博经济研究预计2025年欧元区GDP将增长0.9%,增速低于我们夏季时预测的1.3%。

但实际增长低于这一预测的风险要大一些。11月的PMI调查也凸显了这一点。关税可能会比我们预期的更高,对需求的打击也可能会比我们预计的更大。

欧洲央行可能需要同时应对直接的通胀冲击(如果欧盟采取报复措施)和经济增长的低迷,这会限制央行快速放松货币政策的空间。然而,随着时间推移,通胀下行压力会增强,欧洲央行可能会回归扩张性货币政策。