海联讯(300277.SZ)换股吸收合并杭汽轮B(200771.SZ)的交易细节浮出水面。

吸收合并方案出炉

11月10日晚间,海联讯与杭汽轮B双双披露预案,海联讯向杭汽轮全体换股股东发行A股股票,并以此为对价通过换股方式吸收合并杭汽轮。据介绍,杭汽轮与海联讯的换股比例为1:1。

此次换股吸收合并完成后,杭汽轮将终止上市并注销法人资格,海联讯将承继及承接杭汽轮的全部资产、负债、业务、人员、合同及其他一切权利与义务。

公告显示,基于海联讯、杭汽轮2023年审计报告情况,杭汽轮相关财务数据占海联讯相应财务数据的比例均超过100%,达到《重组管理办法》第十三条规定的重组上市标准。因此,此次交易预计构成重组上市。

不过该交易未发生实际控制人变更。海联讯的控股股东为杭州资本,实际控制人为杭州市国资委,杭汽轮的控股股东为杭州汽轮控股有限公司(简称“汽轮控股”),间接控股股东为杭州资本,实际控制人为杭州市国资委。根据相关规定,此次交易构成关联交易。

值得关注的是,同日晚间,海联讯和杭汽轮B均公告称,鉴于此次交易涉及的审计、估值等工作尚未完成,公司董事会决定暂不召开股东会审议此次交易相关事项。

杭汽轮B换股价格溢价34.46%

此次换股吸收合并中,海联讯的换股价格为9.56元/股。杭汽轮定价基准日前20个交易日股票交易均价为7.77港元/股(折合人民币7.11元/股)。最终确定杭汽轮换股价格为在此基础上给予34.46%的溢价,杭汽轮的换股价格为9.56元/股。

杭汽轮与海联讯的换股比例为1:1,即每1股杭汽轮股票可以换得1股海联讯股票。海联讯为此次换股吸收合并发行的股份数量合计为11.75亿股。

同时,此次吸收合并方案,还公布了异议股东的利益保护机制。海联讯的异议股东,有权行使收购请求权,收购请求权价格为9.56元/股。杭汽轮B异议股东,有权行使现金选择权,现金选择权的价格为7.77港元/股,折后人民币7.11元/股。

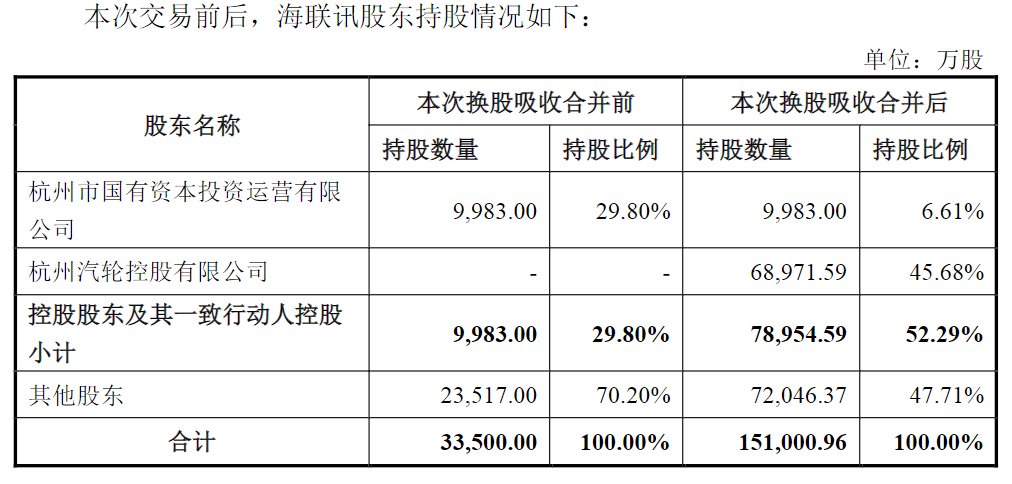

若不考虑收购请求权、现金选择权行权影响,此次换股吸收合并完成后,汽轮控股持有存续公司45.68%股份,为存续公司的直接控股股东。杭州资本直接持有存续公司6.61%股份,并通过汽轮控股合计控制存续公司52.29%股份,为存续公司的间接控股股东。杭州市国资委合计控制存续公司52.29%股份,为存续公司的实际控制人。

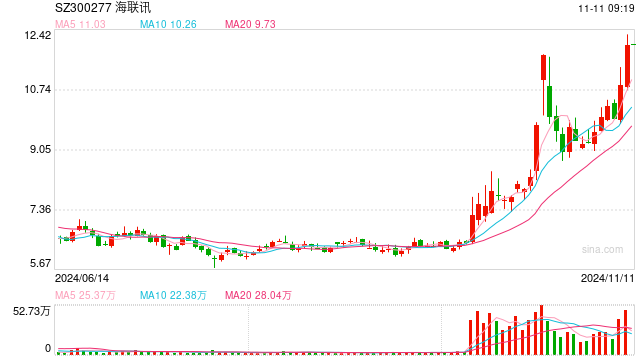

海联讯、杭汽轮股票将于2024年11月11日(星期一)开市起复牌。

(声明:文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。)