炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

全球即将迎来超级周。

本周,全球市场即将迎来一系列重磅事件,一是美联储议息会议,据最新数据,目前市场预计美联储降息25个基点的概率飙升至99.7%;二是美国总统大选,目前特朗普与哈里斯双方胜负难分,竞争几乎陷入僵局,华尔街警告称,这场有争议的大选后可能会出现“数周非常混乱的法律纠纷”,且市场尚未对此进行计价,这将扰乱市场。

2日晚间,“股神”巴菲特旗下公司伯克希尔·哈撒韦公布的三季报信息量很大,释放诸多重磅信号。其中显示,截至9月30日,伯克希尔公司的现金、现金等价物和短期美国证券总额创纪录,达到3252.1亿美元。与此同时,巴菲特继续大举减持苹果公司股票。

华尔街分析人士认为,在一系列历史性事件来临前夕,巴菲特大举减持、囤积现金储备的举动,或许意味着,他嗅到了当前市场暗藏的风险,有意规避巨大的不确定性。

美联储降息押注逼近100%

按照议程,美联储将于当地时间11月6日—7日举行议息会议,并在会后(北京时间8日凌晨3:00)宣布利率决议。

根据芝加哥商品交易所集团(CME Group)的Fed Watch页面,在美国10月就业报告公布后,市场预计美联储在11月7日会议上降息25个基点的概率飙升至99.7%,这一概率在非农报告公布前为93.1%,显示出市场对降息的预期显著增强。

市场还认为,美联储在12月18日的议息会议上进一步降息25个基点的概率为82%,高于之前的75%。

最新数据显示,美国10月非农就业人数增加1.2万人,预估为增加10.5万人,前值为增加25.4万人,这是自2020年12月以来的最低月度就业增幅。

数据不佳主要由于10月的两场飓风及波音罢工导致,但也有分析师担忧就业市场的确在恶化之中。几乎所有分析师都认为,这份报告不会影响美联储本月降息25基点的预期。

但从宏观经济角度看,美联储最为关注的核心PCE指标显示,通胀仍然顽固。这导致市场对美联储未来12个月的降息预期有所下降,市场预计接下来12个月内美联储将总计降息约117个基点,比10月初的预估减少了约67个基点。

9月18日,美联储宣布将联邦基金利率目标区间下调50个基点,降至4.75%至5.00%之间的水平。这是美联储自2020年3月以来的首次降息,也标志着由货币政策紧缩周期向宽松周期的转向。

贝莱德投资组合经理Jeffrey Rosenberg表示:“在修正数据、罢工影响和飓风之间存在很多干扰。”从整体经济基调来看,他表示,美联储可能会在下周和12月降息,然后将“看看数据的走势以及政策的限制性程度”。劳动力市场正在正常化,软着陆仍可能实现。

美国大选倒计时

随着11月5日美国总统选举日的临近,选战进入最后冲刺阶段。民主、共和两党阵营积极造势拉票,互攻火力依旧不减。

当地时间10月31日,据美国《福布斯》公布一项最新民意调查结果,哈里斯目前以49%对48%的支持率领先特朗普。此外,在可能决定最终大选获胜者的七个关键摇摆州,哈里斯以49%对48%的支持率领先特朗普,这一数据在一周前则是特朗普以50%对46%的支持率领先哈里斯。

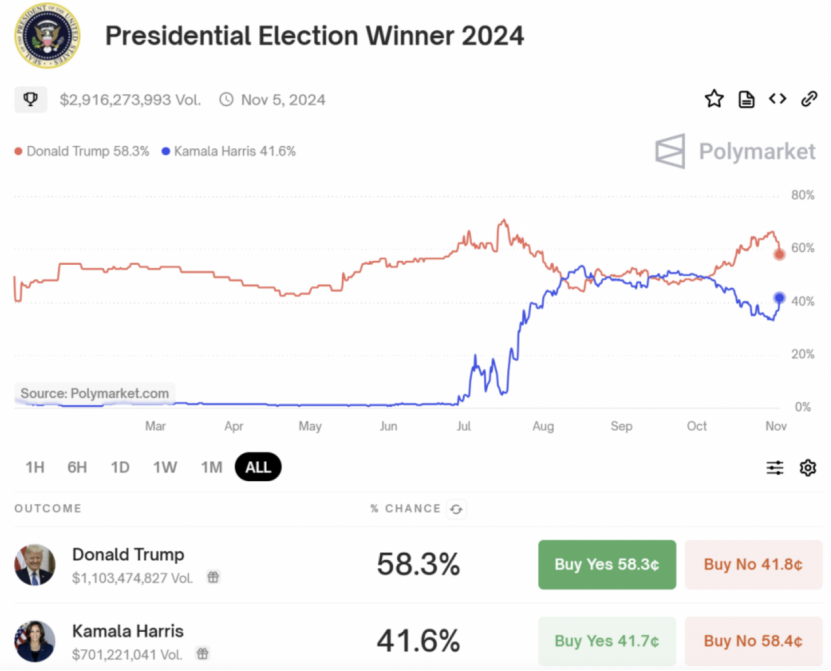

据在线预测平台Polymarket的最新数据,截至发稿,押注特朗普赢得今年美国大选的比率为58.3%,押注哈里斯胜选的比率为41.6%。

此前,特朗普重返白宫的呼声高涨,Polymarket 、PredictIt和Kalshi等预测网站都显示,特朗普赢得总统大选的概率高于哈里斯。

一系列数据的变化导致“特朗普交易”风向急转直下,特朗普旗下社交媒体公司股价暴跌。

社交媒体平台Truth Social母公司特朗普媒体科技集团股价连续下挫,近三个交易日累计暴跌超40%,市值蒸发逾40亿美元(约合人民币285亿元)。

作为特朗普交易的最大风向标,特朗普媒体科技集团股价暴跌意味着,市场定价已经发生180度大逆转——从“买赢特朗普”到“买赢哈里斯”。

尽管如此,目前的民意调查清楚地表明,双方胜负难分,竞争几乎陷入僵局。宾夕法尼亚州、密歇根州和威斯康星州等可能决定选举命运的关键战场州的民意调查也显示,两位候选人的差距非常小。

贝莱德投资研究所董事总经理Jean Boivin警告称,这场有争议的大选后可能会出现“数周非常混乱的法律纠纷”,且市场尚未对此进行计价,这将扰乱市场。

“股神”巴菲特嗅到了什么

除了美联储降息、美国大选以外,财报季也是影响市场的重要变量。

今日晚间,美国知名投资人沃伦·巴菲特旗下公司伯克希尔·哈撒韦公布的三季报信息量很大,释放诸多重磅信号。

其中显示,伯克希尔公司第三季度营收929.95亿美元,同比下降0.23%;净利润262.51亿美元,去年同期净亏损127.67亿美元。

值得注意的是,截至9月30日,伯克希尔公司的现金、现金等价物和短期美国证券总额创纪录,突破3000亿美元,达3252.1亿美元(约合人民币23000亿元),而截至6月30日为2769亿美元。

与此同时,巴菲特继续大幅减持苹果公司股票。据伯克希尔发布的10-Q报告,该公司在2024第三季度出售了1亿股苹果股票,将对苹果的持股数量减少到3亿股。在第二季度减持近50%苹果股份之后,此次伯克希尔减持了25%的苹果股份。自今年年初以来,伯克希尔持有的苹果总股份已从9.05亿股减少了约三分之二。

华尔街分析人士认为,在一系列历史性事件来临前夕,巴菲特大举减持、囤积现金储备的举动,或许意味着,他嗅到了当前市场暗藏的风险,有意规避巨大的不确定性。巴菲特历来都有在适当时机减少风险敞口的天赋。例如,巴菲特在20世纪60年代市场估值变得过于泡沫之前关闭了他的基金,还在1987年股市崩盘之前抛售了他的持股。

华尔街对冲基金大佬、绿光资本(Greenlight Capital)创始人兼总裁大卫·艾因霍恩此前表示,这并不是说市场一定存在泡沫,但企业盈利确实处于周期性高位,市盈率的上升令人担忧。

目前,伯克希尔公司70%的股权投资公允价值集中在苹果、美国银行、美国运通、雪佛龙和可口可乐五家公司。其对苹果的持股价值从二季度的842亿美元降至699亿美元,对美国银行的持股价值从411亿美元降至317亿美元,今年伯克希尔多次减持美国银行股票。

责编:叶舒筠