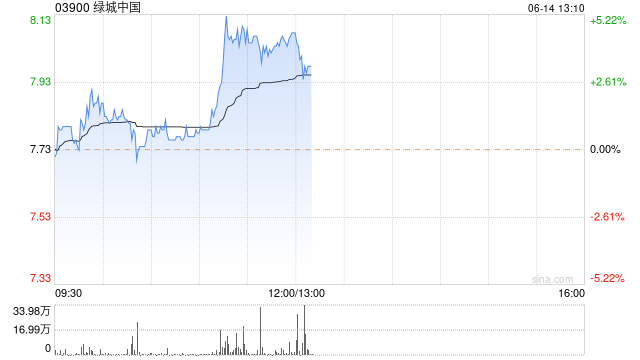

中金发布研究报告称,维持绿城中国(03900)“跑赢行业”评级,2024-25年盈利预测不变。考虑到公司土储扎实、经营提质、央企股东背景,看好其在板块由博弈政策底向博弈基本面底过渡中的估值回归机遇,目标价10港元。公司股价4月下旬起急涨后自高点累计回撤约15%,今明两年股息收益率达6.3%/6.0%。

中金主要观点如下:

前五月销售表现显著跑赢同业。

公司公告1-5月全口径自投销售金额680亿元,同比下跌18%、跌幅为可比同业中最浅(克而瑞Top10/Top20房企平均同比跌幅为37%和44%);权益自投销售金额479亿元,同比仅下跌8%,销售权益比例较2023年提升5个百分点至70%,权益自投销售金额排名较2023年进位2名至第六。该行认为公司出色的销售表现主要得益于:1)货源布局优越,前五月销售金额中一线/二线城市占比30%/49%,长三角/环渤海占比70%(其中杭州约23%)/11%;2)产品力过硬且以中高端改善产品为主,前五月自投销售均价同比增长9%至约3.2万元/平。

继续聚焦核心城市高质量拓储。

中指显示公司1-5月共获取12幅土地,权益土地款145亿元,权益拿地强度30%,对应补充总货值283亿元。考虑到今年以来地方政府整体供地节奏偏慢,公司拿地强度在可比同业中居于前列,新增土地款/新增货值克而瑞榜单排名第五/第六。从新购地块结构来看,杭州/西安/苏州/宁波/福州/嘉兴分别获取5/2/2/1/1/1块,除嘉兴外均为核心二线城市、货值占比达93%;该行估计公司新获地块项目层面净利润率约9%(2022-23年约为8-9%)。公司计划今年全年新增货值约1000亿元,后续仍将聚焦10个头部一二线城市补充优质土储,并在其他城市核心地段进行“狙击式”投资,为后续销售表现提供扎实支撑。

股东优势突出,持续主动优化融资端铺排。

公司为第一大股东中交集团的并表子公司,中交集团于2H23增持1381万股、至2023年末持股比例达28.97%。公司今年以来继续主动前置债务偿付,包括近期回购1.5亿美元明年1月到期的境外美元债券,去年11月至今累计回购境内债券超20亿元等。年内债务到期方面,境外债务仅剩余2.26亿美元于12月到期(公司预计近期铺排偿付计划),境内公开债务剩余34/15亿元到期/待回售,该行认为债务偿付压力较为可控。公司融资渠道保持通畅,年初至今共发行30亿元3年期境内信用债券,加权平均融资成本4.28%,叠加新增境内开发贷成本大多低于3%,该行预计至1H24末平均融资成本有望边际下行。

风险

行业基本面复苏进度不及预期;新增土储量、质不及预期。