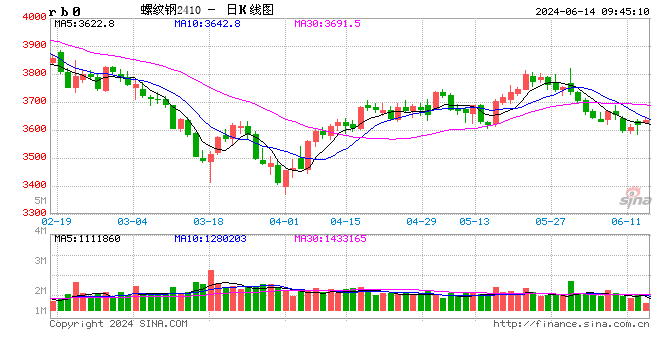

螺纹钢:

昨日螺纹盘面略有反弹,截止日盘螺纹2410合约收盘价格为3621元/吨,较上一交易日收盘价格上涨13元/吨,涨幅为0.36%,持仓增加1.27万手。现货价格小幅上涨,成交回升,唐山地区迁安普方坯价格上涨10元/吨至3400元/吨,杭州市场中天螺纹价格上涨10元/吨至3530元/吨,全国建材成交量11.96万吨。据我的钢铁网数据,本周全国螺纹产量环比回落0.66万吨至232.41万吨,同比减少36.09万吨;社库环比回升0.01万吨至570.76万吨,同比增加25.03万吨;厂库环比增加5.29万吨至210.14万吨,同比增加7.77万吨。本周螺纹表需环比回落4.03万吨至227.11万吨,同比减少67.35万吨。螺纹周产量连续第二周回落,库存连续第二周回升,表需连续第四周下降,数据表现基本符合预期。据Mysteel建筑企业调研数据显示,2024年6月份计划钢材采购量656万吨,根据5月份实际采购量增加幅度、商家计划采购量以及当前市场表现来预估,实际采购量月环比预计下降4%左右。目前需求疲弱仍是压制螺纹价格的主要因素,不过当前长短流程钢厂均处于亏损局面,螺纹产量也降至低位,市场悲观情绪有所缓解。预计短期螺纹盘面窄幅整理运行。

铁矿石:

昨日铁矿石期货主力合约i2409价格小幅反弹,收于817元/吨,较前一个交易日收盘价上涨6.5元/吨,涨幅为0.8%,持仓增加4220手。港口现货价格小幅上涨,成交回升,日照港PB粉价格上涨5元/吨至816元/吨,超特粉价格上涨4元/吨至659元/吨,全国主港铁矿累计成交144.3万吨,环比回升24.08%。6月13日Mysteel统计新口径114家钢厂进口烧结粉总库存2664.35万吨,环比上期增13.36万吨。进口烧结粉总日耗116.13万吨,增0.91万吨。库存消费比22.94,降0.07。本周247家钢厂日均铁水产量增加3.56万吨至239.31万吨,钢厂进口矿库存增加31.37万吨至9249.91万吨,45港铁矿石库存下降35.14万吨至14892.62万吨。铁水产量大幅回升,港口库存由升转降,铁矿石供需有所改善。预计短期铁矿石盘面高位整理运行。

焦煤:

昨日焦煤盘面高开后走低又小幅反弹,截止日盘焦煤2409合约收盘价为1619元/吨,较上一个交易日收盘价下跌9元/吨,跌幅为0.55%,持仓量增加9401手。现货方面,吕梁市场炼焦煤弱稳运行,中硫瘦精煤(A≤9.5,S≤1.5,V16-18,G≥70)成交均价1565元/吨。蒙古国进口炼焦煤市场震荡运行,现甘其毛都口岸蒙5#原煤1300,下降40元/吨,蒙5#精煤1600,持平为主。澳洲远期炼焦煤市场参与者购买意愿放缓,多等待观望市场后期价格走势,采购谨慎。据我的钢铁数据,本周样本煤矿焦煤库存增加10.21万吨,焦化厂库存减少21.35万吨,钢厂库存增加5.61万吨,港口库存增加10.88万吨。焦煤总库存环比增加37.58万吨,同比下降320.17万吨。成材终端需求小幅好转,昨日钢坯价格上涨10元/吨,但市场对后市多持观望态度,钢厂对于原料采购态度偏差,按需合理控制采购节奏。预计短期焦煤盘面震荡整理。

焦炭:

昨日焦炭盘面高开回落后收盘再次冲高,截止日盘焦炭2409合约收盘价2263元/吨,较上一个交易日收盘价上涨27元/吨,涨幅为1.21%,持仓量增加1770手。港口焦炭现货市场持稳运行,日照港准一级焦现货价格1930元/吨,较上期持平。据我的钢铁数据,本周焦化厂焦炭库存减少1.66万吨,钢厂焦炭库存减少4.09万吨,港口焦炭库存减少4万吨,焦炭总库存减少11.57万吨,同比减少88.81万吨。焦炭库存全面下降,对市场情绪形成一定支撑。本周247家钢厂日均铁水产量环比回升3.56万吨至239.31万吨,同比减少3.25万吨。铁水产量大幅上升,钢厂对原料仍有补库需求。预计短期焦炭盘面震荡整理。

硅铁:

周四,硅铁主力合约盘中跌幅超6%,尾盘跌幅收窄,报收7240元/吨,收跌2.69%。72号硅铁现货报价约6850-7000元/吨,内蒙地区下调50元/吨。消息面扰动市场情绪,基本面未见明显变化,期价下跌后,现货报价亦有下调,市场成交较淡,采购谨慎。基本面来看,当前硅铁生产利润好于锰硅,硅铁生产企业开机率持续恢复,供应量正在逐渐增加,但硅铁需求量当周值环比开始下降,铁水产量回落,成本端兰炭价格较为平稳,有一定支撑。综合来看,市场情绪释放后,关注重心将逐渐回归基本面,预计硅铁价格振幅将逐渐收窄,弱稳为主。

锰硅:

昨日锰硅期价大幅下行,主力合约盘中一度触及跌停,随后跌幅收窄,截至收盘,锰硅主力合约报收7884元/吨,下跌7.27%。消息面扰动市场情绪。澳大利亚矿业公司Element 25表示锰矿加工业务可能会重新启动,这使得市场预期锰矿供应偏紧的状况有一定缓解,但实际影响程度可能有限,高品位锰矿依旧有一定缺口。整体来看,近期锰硅生产利润仍相对可观,企业开机率及日产持续增加,需求改善可持续性存疑,但成本端有支撑,因此厂商挺价意愿较强,对于锰硅价格不易过分看空。近期锰硅期价波动较大,对消息较为敏感,警惕近期仍有大幅波动风险。