来源:尺度商业

文 | 卢万磊

10月14日,梦金园再次向香港交易所递交了招股书,计划在港交所主板上市,中信证券(香港)有限公司为独家保荐人,这是继其2023年9月28日、2024年4月3日两次港交所递表失效后的第三次申请。

此前,梦金园曾于2020年9月向证监会申请在深交所上市,但2021年11月其A股上市申请未获通过。

梦金园是一家黄金珠宝首饰,最新的品牌代言人为江疏影。梦金园目前行业排名第五,与其他黄金珠宝品牌不同的是,梦金园依靠加盟商、选择深耕下沉市场。

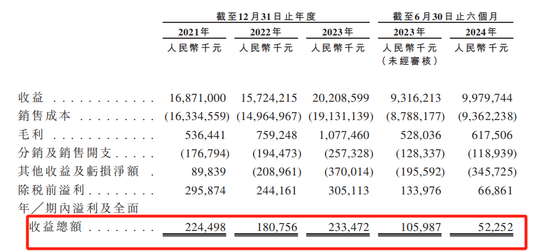

2023年,梦金园营收达到202亿,净利润约2亿,净利率只有1%,2024年上半年公司的净利率更是跌至0.5%。

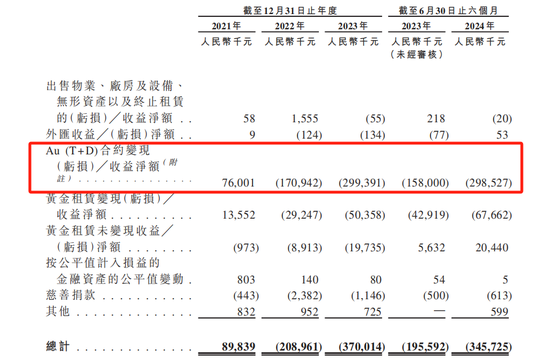

近两年黄金价格大涨,梦金园却长期陷入低毛利率、低净利率的怪圈,除了金价材料成本上升之外,或与梦金园的Au(T+D)合约的对冲交易有关,2022年、2023年及2024年上半年,该交易分别亏损1.71亿元、2.99亿元、2.98亿,也就是说近两年半,累计亏损额达到7.68亿。

梦金园的低毛利率怪圈

招股书显示,梦金园成立于2000年,是一家黄金珠宝首饰原创品牌制造商,产品以高纯度黄金首饰为主,兼营钻宝玉石镶嵌、K金、铂金等饰品。

据弗若斯特沙利文报告,按2023年黄金珠宝收益计算,梦金园为中国第五大黄金珠宝品牌,市场份额为3.8%。行业前四分别为周大福、老凤祥、中国黄金和豫园股份(老庙黄金)。

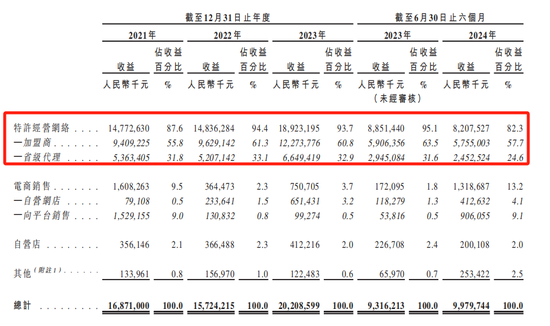

梦金园主要通过特许经营网络及自营店向客户销售产品,另外也通过电商平台的在线销售向客户提供产品。

截至2024年6月30 日,梦金园已建立全面的特许经营网络,覆盖1670名加盟商旗下经营的2850家加盟店、七个自营直营区服务中心及17个省级代理。

与其他黄金珠宝品牌不同的是,梦金园选择深耕下沉市场。在梦金园整体营收中,2022年、2023年以及2024年上半年,三线、四线及以下城市加盟商销售收益合计占比均在40%以上。招股书显示,2024年上半年,每间加盟店平均收入为290万元。

财务数据方面,2021年、2022年、2023年及2024年上半年,梦金园营收分别为人民币168.71亿元、157.24亿元、202.09亿元及99.80亿元。同期,公司的净利润分别为2.24亿元、1.81亿元、2.33亿元、5225.2万元。

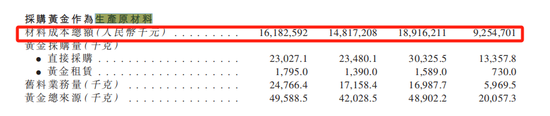

梦金园的主要原材料成本是黄金,报告期内,公司的毛利率分别为3.2%、4.8%、5.3%及6.2%,与同行相比,梦金园的毛利率较低。如老铺黄金2023年的毛利率高达41%,周大福在2023财年的毛利率为22.36%,周大生等品牌的毛利率也在10%左右。

梦金园解释称,主要受产品结构、销售模式及品牌溢价等因素影响,黄金产品的毛利率低于镶嵌产品,加盟模式的毛利率低于自营和电商模式。

梦金园不仅毛利率水平偏低,净利率也较低。报告期内,梦金园的净利率分别为1.3% 、1.1%、1.2%及0.5%。对此,公司解释,净利率较低主要归因于公司采纳特许经营分销模式,当向省级代理及加盟商销售产品时,保持较低的固定工费。

2023年以来,金价持续攀升带动黄金消费热,黄金饰品价格水涨船高。但节节攀升的金价并未拉动梦金园净利率增长,尤其是2024年上半年跌至0.5%,梦金园的营收继续同比增长,而净利润只有0.47亿元,去年同期为1.04亿元,同比减少5673万元,骤降了54.46%。

对于2024年净利率大幅下滑情况,梦金园解释称,主要由于2024年上半年金价大幅上涨导致Au (T +D)合约及黄金租赁变现亏损净额增加。所谓Au(T+D)合约,是上海黄金交易所推出的现货延期交收交易品种。

据了解,梦金园为纾缓金价波动对业务的潜在影响,利用黄金租赁及Au (T +D)对黄金存货持仓进行经济对冲。在这个模式下,在黄金存货货币价值发生贬值致使可变现净值低于成本的情况下,将会产生存货减值亏损。

今年上半年金价继续大幅上涨,有分析称梦金园或是建立了空头头寸做对冲策略,结果赌错了方向。

2023年全年,梦金园的黄金材料成本总额近190亿元,巨量黄金的采购,对公司在金价风险管理方面能力提出更高要求。而对冲交易存在巨大的收益或亏损波动。

招股书显示:报告期内,梦金园在上海黄金交易所购买的Au(T+D)合约的对冲交易分别产生了7600万元的收益、1.71亿元、2.99亿元、2.98亿的亏损。近两年半,梦金园交易累计亏损额达到7.68亿。今年上半年,对冲交易损失再加上其他黄金租赁变现亏损,公司产生的其他收益及亏损净额为-3.46亿元。这表明梦金园在金价风险管理方面存在一定的挑战。

两换保荐机构

梦金园的创始人为王忠善、张秀芹,自2000年创立以来,梦金园进行了多轮融资。招股书显示,梦金园累计进行了多轮融资,融资总额达到2.85亿元,投资方阵容包括天津海开信创、中信证券投资以及一系列投资人。

在投资者中,有一位叫黄怡的人,即著名演员海清,2013年至2020年一直担任梦金园的企业形象代言人。截至目前,海清仍然持有梦金园350万股股份,约占总股本1.53%。

招股书显示,目前创始人王忠善、张秀芹夫妇,以及儿子王国鑫、女儿王娜,通过直接或间接的方式,合计持股约89.39%,一家四口共同为公司的实际控制人。

另外,天津国资天津海开信创产业发展有限公司持有4.37%的股份;天津海泰集团持股4.37%;中信证券持股1.82%。

值得一提的是,中信证券持股1.82%,这部分股份是2022年8月以增资方式所得,中信证券是其IPO的保荐机构。

2018年8月,梦金园委聘广发证券作为保荐人,保荐人换了又换。

2020年9月,梦金园在中泰证券保荐下首次向深交所提交A股IPO申请。2021年10月底首发上会被暂缓表决,在2021年11月第二次上会中,梦金园被证监会明确驳回否决,宣告其A股IPO梦碎。

彼时,证监会主要对梦金园主营业务收入主要来自加盟模式、旧料业务活动的商业合理性,以及存货账面价值金额较大等方面表达了疑虑。

在梦金园的黄金来源中,除了采购,还有相当部分是旧料业务。早年,梦金园来自旧料业务兑换获取的黄金量超过六成,如今这一业务比例已经从2020年最高占比六成多下降至如今的25%。

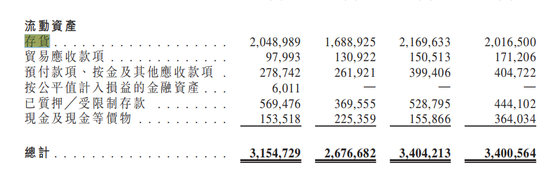

另外,梦金园的存货规模依然较高,报告期内,梦金园的存货金额分别为20.49亿元、16.89亿元、21.69亿元、20.16亿。

2022年12月,梦金园IPO时,改聘中信证券试图再次申请A股上市。不过,公司最后选择改道港股,并于2023年9月首次递交招股书,在中信证券的辅导下,旧料业务营收占比持续下降。

梦金园IPO能否圆梦港股,值得关注。