在期货市场中,配资作为一种杠杆工具,能够显著放大投资者的收益,但同时也伴随着高风险。了解并有效管理这些风险,是每一位期货投资者必须掌握的技能。本文将深入探讨期货配资的风险及其应对策略,并介绍评估配资风险的关键指标和注意事项。

期货配资的风险

首先,期货配资的最大风险在于杠杆效应。杠杆可以放大盈利,但同样也会放大亏损。当市场走势与预期相反时,投资者可能会面临巨大的资金损失,甚至可能导致爆仓。此外,配资通常涉及较高的利息成本,这进一步增加了投资的不确定性。

应对策略

为了有效管理期货配资的风险,投资者应采取以下策略:

严格止损:设定合理的止损点,避免亏损扩大。 分散投资:不要将所有资金投入单一品种,分散投资可以降低整体风险。 持续学习:不断学习市场动态和交易技巧,提高自身的交易能力。评估配资风险的关键指标

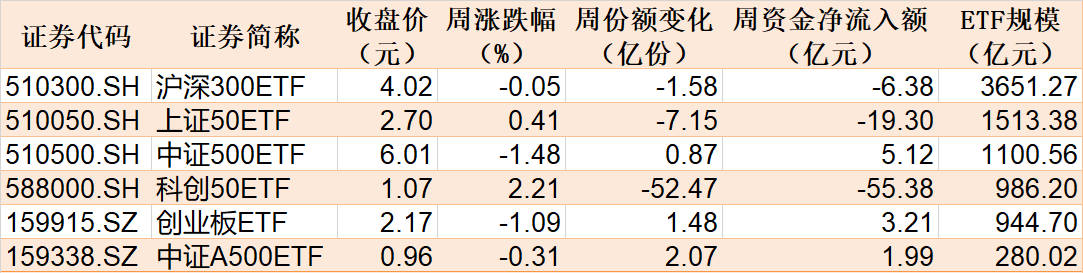

评估期货配资风险时,以下几个关键指标尤为重要:

指标 说明 杠杆倍数 杠杆倍数越高,风险越大。投资者应根据自身的风险承受能力选择合适的杠杆倍数。 保证金比例 保证金比例反映了投资者需要支付的资金比例。较低的保证金比例意味着较高的杠杆,风险也随之增加。 市场波动性 市场波动性越大,价格波动越剧烈,风险也越高。投资者应密切关注市场波动性,并据此调整交易策略。注意事项

在进行期货配资时,投资者还需注意以下几点:

选择正规平台:确保配资平台具有合法资质,避免遭遇非法配资平台的风险。 了解合同条款:仔细阅读并理解配资合同的各项条款,特别是关于利息、违约责任等方面的内容。 保持理性:避免情绪化交易,保持理性决策,不要被市场短期波动所影响。总之,期货配资虽然能够带来高收益,但其高风险特性不容忽视。投资者在参与配资前,应充分了解相关风险,并采取有效的风险管理策略。通过合理评估关键指标和注意事项,投资者可以在期货市场中更加稳健地操作,实现长期的投资目标。

【免责声明】本文仅代表作者本人观点,与和讯网无关。和讯网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。邮箱:news_center@staff.hexun.com