在期货市场中,价格的波动是常态,而投资者最为关心的问题之一便是:期货价格是否还会继续下跌?这种价格波动又如何影响他们的投资策略?本文将从市场分析、投资者心理和策略调整三个方面,深入探讨这一问题。

首先,市场分析是预测期货价格走势的关键。影响期货价格的因素众多,包括供需关系、宏观经济数据、政策变化等。例如,如果某一商品的供应量大幅增加,而需求保持不变或减少,那么该商品的期货价格很可能会下跌。此外,全球经济形势的变化,如贸易战、疫情等,也会对期货市场产生深远影响。因此,投资者需要密切关注这些基本面因素,以便做出更为准确的判断。

其次,投资者的心理状态在面对价格波动时也起着重要作用。市场的不确定性往往会引发投资者的恐慌情绪,导致他们做出非理性的决策。例如,当期货价格持续下跌时,一些投资者可能会选择恐慌性抛售,从而加剧市场的下跌趋势。相反,理性的投资者则会冷静分析市场动态,寻找潜在的投资机会。因此,保持冷静和理性,是投资者在面对价格波动时的重要策略。

最后,投资者需要根据市场变化及时调整策略。以下是几种常见的策略调整方式:

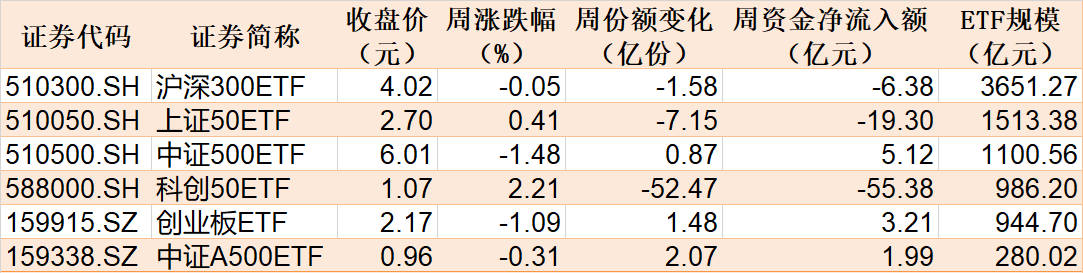

市场情况 策略调整 价格持续下跌 减少持仓,控制风险;寻找低位买入机会 价格波动剧烈 采用对冲策略,降低风险;关注市场情绪变化 价格趋于稳定 增加持仓,把握长期投资机会;关注基本面变化在实际操作中,投资者应根据自身的风险承受能力和投资目标,灵活运用这些策略。例如,对于风险偏好较低的投资者,可以选择在价格下跌时减少持仓,以控制风险;而对于风险偏好较高的投资者,则可以在价格波动剧烈时采用对冲策略,以降低风险。

总之,期货市场的价格波动是不可避免的,投资者需要通过深入的市场分析、保持理性心态以及灵活调整策略,来应对这种波动。只有这样,才能在复杂多变的市场环境中,实现稳健的投资回报。

【免责声明】本文仅代表作者本人观点,与和讯网无关。和讯网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。邮箱:news_center@staff.hexun.com