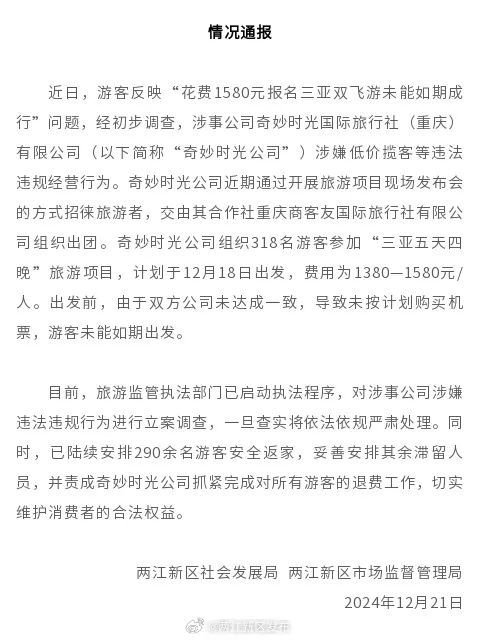

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

9月24日,华泰证券研究所所长、固收首席张继强发布研报称,央行24日宣布降准、降息、降存量房贷和股市支持工具等一系列金融政策“组合拳”。本轮政策是年初乃至近两年以来力度最大、范围最广的一次,市场关注度极高。 对股市而言,影响主要在于流动性、盈利预期以及风险偏好层面。目前的新增资金主要是汇金、保险,本次央行新工具成本比较低,有利于产业资本增持。当前股市面临微观主体经营活力不好、产能利用率与价格信号偏弱,地产等还未看到扭转迹象,量升价跌、总需求不足等问题。从风险偏好来看,政策进入窗口期,尤其体现了对资本市场的呵护,有助于提升股市总体的风险偏好。

张继强认为,本次降准的驱动力主要在于资金面缺口和股市偏弱。一方面,继8月政府债供给大幅放量后,9月地方债供给再度增加,对资金面带来一定压力。9月预计国债净融资3595亿元,新增地方债发行10212亿元,缴款压力不小。此外,季末银行MPA考核、信贷投放等扰动下,银行缺长钱,资金面本身就存在一定缺口。另一方面,距离上一次降准已过半年,根据历史规律,央行每4—8个月会投放一次中长期流动性。股市方面,近几个月上证指数持续下行。历史上看,提供流动性维稳股市往往是降准的重要触发点。

央行表示,本次降准“向金融市场提供长期流动性约1万亿元”,预计会对当前流动性缺口形成有效补充,预计跨季后资金面紧平衡的格局有望改善。此外,本次降准之后大型银行准备金率从8.5%降至8%,中型银行从6.5%降至6%,农商行5%则不再调整。

与以往降准不同的是,此次发布会还“预告”了下一次降准,提到年内视流动性状况再降0.25—0.5个百分点。此举彰显了央行稳预期、稳信心的态度。根据以往经验,四季度降准窗口期更可能落在12月,稳定跨年资金面并为明年的信贷开门红做准备。

张继强认为,本次降息一定程度上也在市场预期之内,20BP的幅度彰显了货币政策稳增长的积极态度。从内部看,8月经济、通胀、社融数据表现均偏弱,经济环比趋势未见逆转,“地产—财政—消费”的反馈循环有加速迹象,客观上要求央行降息,且GDP平减指数连续五个季度为负,说明实际利率已经偏高,降息幅度可以更大。外部看,美联储9月降息50BP,幅度同样超出市场此前预期,给央行降息创造了更大的空间。

其中,MLF利率下调30BP,呼应了央行“稳定银行净息差”的提法。当前MLF是利率曲线上定价偏高的点,且MLF期限偏长,存量规模比逆回购更高,对银行负债端影响更大,因此多调整10BP有助于稳定银行净息差。不过考虑到MLF政策利率的作用已经弱化,总体影响无需过度解读。相比之下,存款对银行负债端更加重要。本次央行明确表示“同时引导LPR和存款利率同步下行”,意味着短端资金中枢、贷款利率,存款利率会同步下行20BP左右,长端利率的长期中枢也有望下行。但值得注意的是,存款挂牌利率下调不会带动存量存款调整,但存量贷款利率实实在在出现了下降,总体上银行净息差会继续承压。

关于此次下调存量房贷利率的影响,张继强认为,从地产层面看,存量房贷下调将减轻居民房贷负担,但对新增购房需求直接影响有限,信号效应和后续政策跟进更为重要;从银行层面看,需平衡居民房贷负担与银行息差压力,还需平衡提前还贷与存量房贷下行压力,当前银行息差水平已处低位;从基本面来看,存量房贷利率下调有助于稳定居民部门杠杆率,带来一定消费支出。