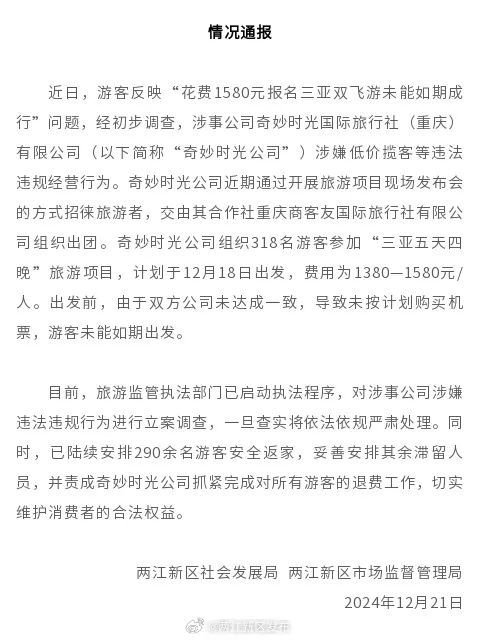

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:尺度商业

文 | 杨万里

编辑 | 张佳儒

李宁业绩增速掉队了,发生了什么?

安踏体育、李宁、特步国际、361度是国内体育用品龙头公司,它们均在港股上市。从半年报看,上述四家公司的营收分别同比增长13.80%、2.33%、10.44%、19.25%;归属净利润分别同比增长62.62%、-7.98%、13.02%、12.23%。

不难发现,上半年李宁营收增速最低,且利润增速为负数,其余三家上市公司营收净利双增。上述背景下,部分券商分析师下调了李宁的盈利预测和目标股价。

李宁的净利增速为何下滑?它又打算如何“破局”?

截至9月20日收盘,李宁股价为14.5港元,总市值为374.7亿港元(约合人民币339.2亿元)。

净利承压,券商分析师下调盈利预测

2024上半年,李宁实现营收143.5亿元,同比增长2.33%;实现归母净利润19.52亿元,同比下降7.98%。

分产品看,上半年,鞋类、服装、器材及配件收入占比分别为54.7%、37.5%、7.8%,收入分别同比增长4.4%、-4.7%、30.3%。上半年,服装是唯一出现收入下降的产品。

东吴证券分析师出具研报提到,上半年终端消费环境偏弱、行业竞争加剧,叠加第二季度极端气候影响,李宁收入小幅增长,费用率提升导致归母净利润同比下滑。

数据显示,上半年李宁的期间费用率同比增长2.84个百分点,其中销售费用率、管理费用率、财务费用率分别同比增长1.93个百分点、0.52个百分点、0.39个百分点。上半年,李宁的销售费用率达30%,销售费用率提升的主要原因是巴黎奥运会相关营销投入增多。

净利下滑的同时,李宁的存货周转效率进一步下降。上半年,李宁的存货规模为23.13亿元,同比增长9.12%;李宁的存货周转天数延长至62天,同比增加5天;李宁的存货周转率为2.96次,去年同期为3.16次。

在中期业绩说明会上,李宁的管理层下调2024全年业绩指引,比如“今年的核心不以规模为主要目标”、“预计全年收入增长放缓至低单位数...维持全年净利润率低双位数水平的目标”。

中期业绩公告披露后,部分券商分析师出具研报表达了谨慎观点。

比如,今年8月16日,浦银国际证券下调李宁目标价至14.5港元,理由是“考虑到李宁短期业绩依然面临压力,品牌趋势尚待扭转,仍需等待更多证据来支撑更乐观的股价预期。”

今年8月20日,东吴证券分析师将李宁2024年预测归属净利润下调至31.3亿元(前值为33.9亿元),理由是“7月以来线下销售仍承压,考虑终端消费环境低迷”。

探索“破局”,下一个增长点在哪?

上半年业绩增收不增利,主管集团运营工作的钱炜迎来考验。

2019年9月,拥有“优衣库经验”的钱炜加入李宁,目前担任执行董事及联席行政总裁。钱炜上任后,李宁的业绩连续增长三年,并在2021年营收突破200亿元关口,归母净利润突破40亿元关口。

但是,到了2022年,李宁的归母净利润同比增长1.32%,增速放缓至个位数。2023年,李宁的归母净利润同比下降21.58%。

李宁的管理层如何带领公司重返业绩增长状态?

在2024年中期报告中,李宁提到了核心战略--单品牌、多品类、多渠道。

李宁坚持单品牌跟创始人李宁的运动员经历和公司成长基因有关。过去10年,李宁单品牌的研发投入总计超过30亿元。

李宁聚焦的五大核心品类分别是跑步、篮球健身、羽毛球和运动生活,该公司表示将进一步升级单品牌战略下多元化的产品矩阵,充分发挥‘中国李宁’及‘LI-NING 1990’在运动生活领域的补充作用。

在稳健发展基本盘生意之际,李宁正在探索“破局”。

一方面,李宁正在挖掘女子、户外和青少年市场的潜力。李宁表示制定针对性的营销策略,力求在这些新领域取得突破。

另一方面,李宁拟开拓新兴市场,并制定针对海外市场的策略,欲拓展海外市场。

去年12月份,李宁豪掷约22亿港元收购恒基兆业地产有限公司旗(金麒麟分析师)下一家主要从事物业投资的公司。李宁在香港买楼消息一度引起外界关注,该公司接受媒体采访时曾表示,“预计2024年会启动李宁海外业务的拓展”。

有观点认为,国内体育用品市场较饱和,选择出海多点布局可提高抵御市场风险的能力。

从李宁披露的数据看,短期内国际市场销售承压。上半年,国际市场收入约为2.5亿元,同比下降14.4%。

挖掘新领域以及拓展海外市场,这能否提振李宁的业绩,有待财报验证。