出品:新浪财经上市公司研究院

作者:坤

AI重返热潮一年多时间以来,数百个大模型如火如荼争相竞逐,产品与技术不断推陈出新,市场正当时给予了热烈反馈。但从国内数家AI公司近年来的业绩表现来看,却与2023年以来市场的热况似乎并不相符。

从主攻计算机视觉赛道的数家公司来看,当前业绩的下滑、陷于多年持续亏损仍然是主基调。不论是曾经的“AI四小龙”商汤科技、云从科技,还是曾经率先实现过盈利但并不长久的格灵深瞳,如今都在亏损泥淖中苦苦挣扎。

其中,格灵深瞳在2024上半年仅实现营业收入0.51亿元,同比锐减67.41%,在2023年出现的收入下滑问题并未停止,而是下滑程度进一步扩大;同期实现归母净亏损0.78亿元,同比扩大3783.73%,仅仅半年的亏损规模已经接近2023全年的0.9亿元。更何况,2022年的格灵深瞳还曾在一众亏损的AI公司中率先实现盈利,但这一盈利并非是因为稳定客户订单与可控成本,而是来自于“理财大法”。

“含水量”过高的盈利显然难以持续,没有强劲业绩支撑的格灵深瞳也不再受到资本热捧。在ChatGPT热潮过去后股价一路下跌甚至“脚踝斩”,还频繁遭到各大股东的减持。

收入锐减67.41%亏损扩大3783.73% 曾率先实现盈利背后的“理财大法”失灵

身处计算机视觉赛道,相比“AI四小龙”中的上市公司商汤、云从,格灵深瞳的收入规模明显较小,但在之前的几年中还是保持了相对稳定的增长,而在2022年还率先实现了扭亏为盈。

但率先盈利却并没有持续性。2023年格灵深瞳即结束了多年的收入增长,首次出现收入规模缩水,同比下滑25.84%,同期也再次陷入亏损中,实现归属于母公司所有者的净利润-9033.32万元,相比去年同期的归母净利润3261.49万元同比大幅减少376.97%。

而2024上半年格灵深瞳的业绩表现甚至进一步恶化。上半年仅实现营业收入0.51亿元,同比锐减67.41%,延续了2023年的收入下滑;实现归母净亏损0.78亿元,同比扩大3783.73%,与2022年的盈利越来越远。

“薛定谔”的盈利究竟为何?需要注意的是,2022年时格灵深瞳之所以实现盈利,是因为共有13.69亿元在进行银行理财,其中募集资金9.92亿元(超过其上市募资18.26亿元的一半),自有资金3.77亿元,未到期余额6.55亿元。财务费用为-3237.67万元,相比去年的371.55万元同比变动-771.39%。而2023年格灵深瞳的财务费用为3854万元,相比去年同期的3238万元扩大近20%,其中利息收入为4083万元。但由于收入的大幅下滑以及各项费用支出,即便是利息收入也已经不能覆盖。

而在最近的2024上半年,格灵深瞳的财务费用为1624.36万元,其中利息收入1716.12万元,超过去年同期的2115.89万元。货币资金在2024上半年期末较上年期末减少42.35%、其他流动资产从去年底的893.29万元猛增至2.54亿元,主要为新增理财产品。2024 年上半年,格灵深瞳使用闲置募集资金进行现金管理的收益为1154.32万元。但即便如此,“理财大法”依然没能拯救深陷亏损的格灵深瞳。

换言之,在持续下滑的收入与高企的费用双重压力下,格灵深瞳并不具备持续盈利的能力。2024上半年格灵深瞳的销售费用、管理费用、研发费用分别为0.19亿元、0.23亿元、0.94亿元,对于收入占比分别为高达36.54%、45.17%、182.75%。

依赖大客户弊端已现回款能力不容乐观 股价“脚踝斩”频遭股东减持

最新财报中,格灵深瞳表示收入下滑的原因主要为大客户农业银行提出全面信创需求,公司产品需完成国产化适配和测试工作后方可供货,导致交付时间延后,叠加部分客户所处行业的 市场环境下行等因素影响。

换言之,一直以来依赖大客户的弊端进一步显露。实际上不只是格灵深瞳,同AI赛道的商汤科技、云从科技近年来均面临着依赖大客户、对下游客户议价能力与回款能力欠缺等问题。

格灵深瞳虽然在最近的财报中没有披露前五大客户等相关情况,但从2023年来看,2023年格灵深瞳的前五名客户销售额为2.40亿元,占全年收入的91.56%。彼时的第一大客户即为中国农业银行股份有限公司,公司对其销售额为2.17亿元,占全年收入的82.62%,而其余4家客户的收入合计占比为8.94%。换句话说,格灵深瞳早在2023年的收入规模基本靠着中国农业银行支撑,而2024上半年的收入下滑也同样因为中国农业银行,大客户的一举一动对于格灵深瞳而言举足轻重。

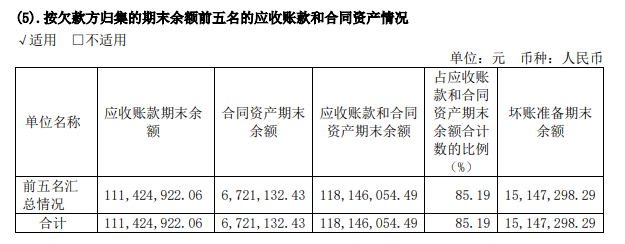

受此影响,格灵深瞳目前应收账款的集中度也很高,来自欠款方前五名的应收账款和合同资产的期末余额高达1.18亿元,占比达到85.19%,而坏账准备期末余额为1514.73万元。

从应收账款周转天数来看,2020-2024上半年格灵深瞳的应收账款周转天数分别为90.44天、180.23天、207.66天、203.93天、398.58天,明显周转变慢。未来款项还能否如期收回,仍有待观察。

较差的回款能力之下,格灵深瞳自然也难言“造血”能力,2021-2024上半年经营性现金流净额分别为-0.86亿元、1.55亿元、-0.31亿元、-0.87亿元。

没有强劲的业绩支撑,曾经备受资本热捧的格灵深瞳也难逃投资者“用脚投票”。一度被早期投资者争相论证公司未来能达到3000亿美元估值的格灵深瞳,在上市后股价却一路下跌。尽管曾经在ChatGPT的热潮之下实现过一定上涨,但热潮很快即消退。截至2024年9月18日收盘,格灵深瞳的股价还不到10元/股,相比高点已经“脚踝斩”,市值仅25亿。不仅如此,自格灵深瞳上市一年开始解禁之后,各大股东的减持便接踵而至,至今仍未停息,包括红杉中国、澳林春天、策源创投、真格基金等多个投资方频繁减持,不乏从高比例持股到低于5%,甚至也有股东近乎“清仓离场”。