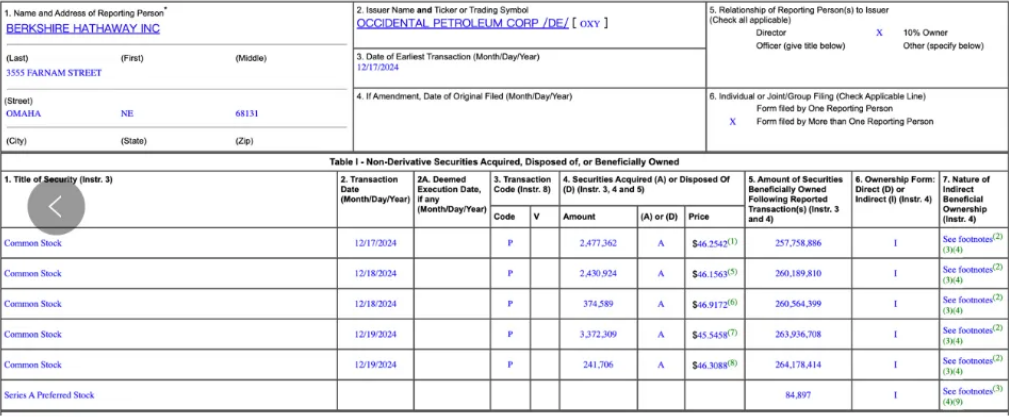

专题:广发基金刘格菘“三年持有基”到期,亿纬锂能等各方回应,行业该做何反思?

来源:YOUNG财经 漾财经

过去三年间,刘格菘旗下6只基金产品全面告负,业绩表现明显落后于行业同类产品,且过去三年内给基民带来的亏损总额高达407.78亿元。巨额亏损背后,刘格菘所采取的重仓押注式投资策略,以及面对市场风向转变时表现出的策略僵化,明显偏离了理性投资的轨道,这种近乎“赌徒式”的行为这也让市场对其投资能力和专业素养产生了严重怀疑。

刘格菘的“赌局”:三年亏损400亿

8月30日,万众瞩目的广发行业严选三年持有期混合基金(下文简称“广发行业严选三年持有”)披露了2024年中报业绩,报告显示该基金上半年收益率约为-8%,累计亏损6.5亿元,而自成立以来其亏损率高达55%。

广发行业严选三年持有是由知名基金经理刘格菘管理的偏股混合型基金,刘格菘作为广发基金的名将之一,曾与张坤、刘彦春等并列为业界“顶流明星”,2020年巅峰时期其管理规模达到843亿元,但截至2024年二季度末,其最新管理规模已缩水至323.66亿元。

回顾过去三年的资本市场,A股市场连绵阴跌,基金市场损失惨重。Wind数据显示,在2021年9月份之前成立的基金(成立3年以上的普通股票及偏股混合型基金,剔除C类份额)共1904只,截至2024年8月30日,仅有35只在近3年来实现了正收益,而亏损超过30%的基金则多达1478只,占比高达77%。

在“泥沙俱下”的大环境中,基金出现亏损在所难免,但过去三年间,刘格菘旗下6只基金产品全面告负,业绩表现明显落后于行业同类产品,且过去三年内给基民带来的亏损总额高达407.78亿元。

巨额亏损的背后,暴露出刘格菘在风险管理上的严重疏漏。更为关键的是,在投资实践中,他所依赖的重仓押注式投资策略,以及面对市场风向转变时表现出的策略僵化,明显偏离了理性投资的轨道,这种近乎“赌徒式”的行为也让市场对其投资能力和专业素养产生了严重怀疑。

“严选”并不严选

2021年8月23日,广发行业严选三年持有期混合基金启动募集,单日认购金额超过100亿元,仅用时2日便提前结束募集,最终成立时募集资金总额高达148.70亿元,吸引了超过24.65万户投资者,是当时少有的百亿级爆款基金。

按照基金合同约定,该基金设置3年持有期限,投资者认购/申购本基金份额后需至少持有满三年方可赎回,即在三年持有期内基金份额持有人不能提出赎回申请。

一般来说,封闭三年期的基金产品相比普通开放式基金更难发行,因为这类产品锁定期较长,对投资者的资金流动性有一定限制。然而,2021年资本市场的火热,刘格菘本人“三冠王”的名声,以及广发基金公司倡导的“时间的朋友”长期投资理念,再加上基金发布前夕,多家媒体平台对广发公司及刘格菘投资能力的广泛宣传,这些因素共同促成了广发行业严选三年持有基金的火爆发行。

“用价值投资的方法投成长的理念,希望‘严选’出那些长期潜在价值被低估的资产,更好地为持有人获得长期的超额收益。”这是刘格菘成立广发行业严选三年持有的初衷,但如今看来,不仅“超额收益”没有实现,其投资理念似乎也与现实背道而驰。

数据显示,截至2024年8月30日,该基金成立以来收益率为-56.25%,累计亏损达到87亿元,最新规模降至68.1亿元。

那么,该基金为何会出现如此巨大的亏损,刘格菘又是否有所作为?

根据广发行业严选三年持有发布的首份定期报告显示,自成立之后,该基金就一直维持高仓位运作,2021年四季度,其股票市值占基金总资产比例为94.37%,且主要集中在新能源、光伏和汽车领域,前十大重仓股包括隆基股份(后改名为隆基绿能)、正泰电器、晶澳科技、阳光电源、亿纬锂能、赛力斯等。

随着2021年第四季度,光伏、新能源汽车板块整体冲高回落,广发行业严选三年持有出现浮亏,当年年底,该基金累计亏损约1742万元。

彼时市场有一些声音指出,光伏和新能源汽车在2021年涨幅巨大,透支了业绩,面临回调压力,如银华基金李晓星、农银汇理赵诣等基金经理皆于2021年四季度开始减仓新能源。但刘格菘表示,对于“全球比较优势制造业”方向资产的成长持续性、盈利增速预期依然乐观。

一个不容忽视的事实是,当时的光伏行业正面临着严重的产能过剩问题。以数据为例,2021年全球光伏装机量仅为170GW,而同年硅片和组件的产能均超过了400GW,供给远远大于需求,刘格菘显然并未意识到产能过剩会给行业和企业带来多大的威胁。

进入到2022年,随着行业产能过剩的凸显,光伏、新能源车等板块均遭遇大幅调整,刘格菘重仓持有的多只个股亦大幅下调。其中,正泰电器全年跌幅接近50%,隆基绿能、赛力斯全年跌幅均超过30%。这导致2022年广发行业严选三年持有的A类和C类基金份额净值增长率分别下降至-25.79%和-26.09%,远远落后于行业基准。

值得一提的是,在此期间,刘格菘并未主动做出应对,而是一直坚持对这些领域的乐观看法,在2022年报告期内,广发行业严选三年持有的整体持仓结构变化都不大。

2023年,尽管刘格菘对持仓进行了部分优化调整,比如减持隆基绿能并加仓晶科能源和天合光能等个股,但这种调整并未从根本上改变其高度依赖光伏行业的投资组合结构,给人一种“换汤不换药”的感觉。

不幸的是,光伏板块的表现并没有像其预期那样强劲反弹,反而全年表现不佳,导致基金进一步亏损。年报显示,2023年广发行业严选三年持有的A类和C类基金份额净值增长率分别录得-33.97%和-34.22%,而同期业绩比较基准收益率为-9.05%。

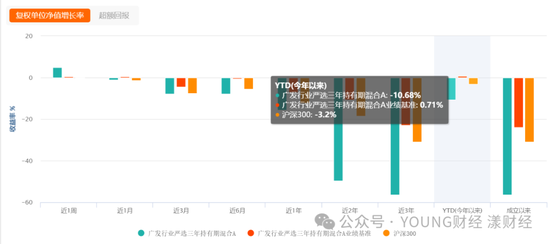

进入2024年,刘格菘开始尝试通过调整持仓结构来应对市场变化,广发行业严选三年持有增加了对军工和半导体设备个股的投资,但由于光伏板块持续低迷的影响,该基金上半年收益率再次为负,截至2024年8月30日,累计跌幅为10.68%。

总体而言,刘格菘在广发行业严选三年持有基金的管理中,不仅对行业形势判断失误,且面对市场调整时策略僵化,一味坚守而非灵活应对,这一表现确实难以体现其作为专业基金经理应有的水准。

深陷“赌徒”困局

近年来,刘格菘在投资操作上一直备受争议,有人称其为基金界的“赌徒”——在面对不确定性和高风险时,由于过度自信、追求短期收益或不愿承认错误,而持续加大赌注,最终导致风险失控、损失惨重。

刘格菘对于国联股份的投资就是一个典型案例。数据显示,从2020年四季度开始,刘格菘大举买入国联股份,旗下广发科技先锋混合和广发创新升级混合基金均于2020Q4进入公司前十大流通股东行列;广发双擎升级混合A和广发小盘成长混合A则分别于2021Q1和2022Q2进场;2022Q3,另一只基金广发多元新兴股票也将国联股份买成了前十大重仓股。

2022年11月,国联股份被媒体爆料涉嫌财务造假,随后股价遭遇重创,短短一个月间暴跌近四成。面对如此剧烈的市场波动,刘格菘并未采取减持避险的常规操作,反而逆势而行:2022Q4广发行业严选三年持有追高买入534万股,并进入公司前十大流通股东。至此,刘格菘旗下6只基金均重仓持有国联股份,合计持股4250.27万股。

进入到2023年,国联股份财务风波愈演愈烈,4月份,上交所对国联股份下发年报问询函;4月和5月,国联股份先后两次发布前期会计差错更正公告,疑似“自证”财务造假;8月,上交所对国联股份及公司高管做出相应处罚。

耐人寻味的是,在这一连串负面消息的影响下,刘格菘却再次反其道而行,在二季度(2023Q2)期间,他率领其管理的多只基金大幅加仓国联股份:广发科技先锋混合增持234.30万股,广发创新升级混合增持140.02万,广发小盘成长混合A增持313.76万股;广发多元新兴股票增持82.35万股,合计增持了770万股。

与之对应的是,2023Q2期间,国联股份累计下跌了35%。或许是意识到局势无法扭转,刘格菘直至第三季度才开始谋划退路,在继续通过广发小盘成长混合A增持67万股作为“缓冲”的同时,他引领广发行业严选三年持有、广发双擎升级混合A及广发多元新兴股票相继撤离国联股份,另外三只基金则于2023Q4完成最终清仓。

从国联股份的投资历程来看,刘格菘的决策明显偏离了理性投资的轨道,这也让市场对其风险控制和专业素养产生了严重怀疑。

事实上,刘格菘在国联股份上的不当操作并非个例,在其管理的其他基金中,类似的高位建仓、逆势加仓的案例比比皆是。

仅复盘广发行业严选三年持有在成立之初的重仓股数据,会发现其中绝大部分个股均建仓在高位。

根据天天基金网的数据,广发行业严选三年持有基金自2021年8月26日成立以来,开始建仓正泰电器、晶澳科技、长城汽车和赛力斯等股票。值得注意的是,在建仓之前,这些个股均已出现较大涨幅,其中长城汽车股价较低位启动时上涨约7倍,晶澳科技上涨约6倍,赛力斯上涨约5.5倍,正泰电器涨幅相对较小,但就建仓时点来看,广发行业严选三年持有算是买在了最高位。

刘格菘不仅在高位买入,还多次在个股出现大幅回调时逆势加仓。以晶澳科技为例,该基金于2021Q3首次买入1266.62万股,成为公司第七大流通股东,并在Q4进一步增持377万股。

2022年6月底,晶澳科技股价见顶回落,到2023年底累计跌幅超过65%,即便如此,广发行业严选三年在2022Q2至2023Q4期间仍然持续加仓,截至2023年年底,其累计持股数量达到了2977.8万股,并且在2024年也没有减持。除了这只基金外,刘格菘管理的另外五只基金也在同一时期内持续重仓晶澳科技。

最新数据显示,截至8月30日,晶澳科技股价仅为9.89元,而刘格菘旗下多只基金都在高位买入,粗略估算下他在这只股票上的投资亏损达到了数十亿元。

回顾刘格菘的一系列操作路径,当市场不确定性增加、个股风险暴露加剧之时,他仍然坚持重仓押注,并采取了“越跌越买”的策略。这种近乎“赌徒式”的操作,暴露了其在风险管理上的严重缺失,同时也给基金持有者带来了巨大损失。

基民利益受损谁之过?

刘格菘的赌徒心态和错误操作已经对其管理的基金造成了严重的负面影响。

从业绩表现看,刘格菘现任管理的6只基金(A、C份额合并),近三年亏损率均超过了50%,今年的亏损幅度亦都在10%以上,表现明显落后于行业同类产品。

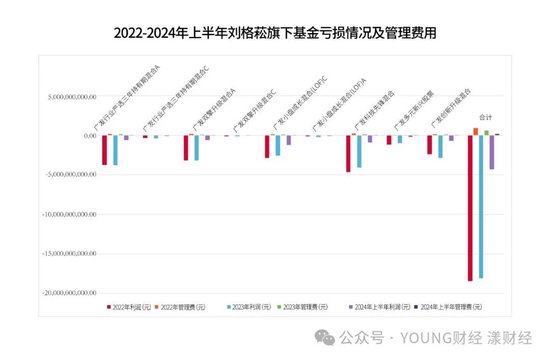

具体金额方面,2022年、2023年,刘格菘在管的6只基金合计亏损184.34亿、180.75亿,今年上半年亏损42.69亿,过去三年内累计亏损总额高达407.78亿元。尽管基金全面亏损,但在这段时间内刘格菘依旧收取了高达17.89亿元的管理费用。

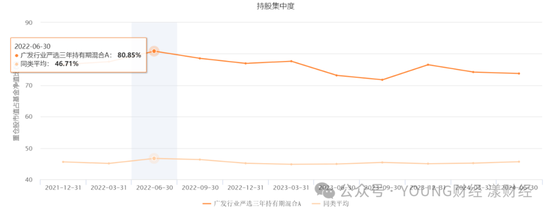

面对巨额亏损,作为基金经理,刘格菘显然具有不可推卸的责任。从他过往的投资表现来看,其投资风格偏向于激进操作,例如,自2017年开始管理的广发小盘成长混合基金,其前十大重仓股占比就明显高于同类型基金,截至2019年底,该基金持股集中度达到了70.06%,这一策略在当时为基金带来了显著的超额收益。

然而,正如硬币的两面,这种高度集中的持仓方式,在市场风向顺遂时,它能迅速放大基金的盈利能力,使业绩飙升;但一旦市场风向突变,则会让基金面临更大的风险暴露。这一点,在刘格菘后续管理的广发行业严选三年持有上得到了验证。该基金自成立以来,持股集中度持续保持在高位,基本都在70%以上,这就导致该基金在后期市场波动时难以分散风险,损失加剧。

当然,广发基金公司作为这些基金的管理主体,在面对刘格菘的激进操作时,不仅未能有效约束,反而存在默许甚至鼓励的迹象,这明显暴露了公司在风险管理和内部监督方面的严重不足。

在当前市场竞争激烈、业绩压力巨大的背景下,一些基金公司可能倾向于采取激进行为,以博取短期高收益、吸引眼球或掩盖内部管理问题。而刘格菘的冒险操作,很可能就是这一策略导向下的产物,其后果却是让无数基民成为了这场风险游戏的牺牲品。