近期,公募基金2024年中期报告密集披露。每一次基金定期报告的披露,都是观察行业变化的时间窗口——

市场资金流向哪里,是基民朋友“用脚投票”的结果。

截至2024年二季末,国泰惠丰纯债规模达到26.58亿元,而这个数字,在2023年末仅为0.54亿元。

也因为上半年个人投资者的青睐,持有国泰惠丰纯债的个人投资者占比由2023年末的0.02%提升至2024年二季末的73.09%。

我们尝试从以下几个维度,分析下国泰惠丰被选择的原因。

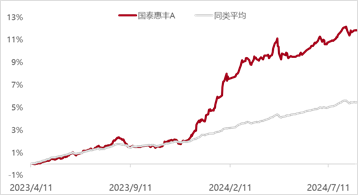

Ø 业绩表现方面,国泰惠丰A今年以来收益率7.59%,基金经理李铭一任职以来收益率11.86%,均为同类基金平均水平的2倍以上;基金最近1年收益率9.28%,业绩排名同类第2。

产品自成立以来净值持续向上,创新高次数达到368次;近1年来债市有所波动,基金净值创新高次数仍达到50次。

国泰惠丰纯债:基金经理李铭一任职以来业绩走势

Ø 回撤控制方面,成立以来最大回撤-1.70%,优于中长债基金平均水平(-2.41%)

(数据来源:银河证券、海通证券、国泰基金、Wind;业绩及回撤数据截至2024年8月23日,业绩已经托管行复核。同类排名指银河证券长期纯债债券型基金(A类),最近1年业绩排名2/805。同类平均收益率根据Wind二级分类中长期纯债型基金统计,今年以来、李铭一任职以来同类基金平均收益分别为2.81%、5.48%。最大回撤同类平均根据Wind中长期纯债型基金算术平均得出。基金过往业绩不代表未来表现,投资须谨慎。)

今年以来债市并不平静。基金经理李铭一认为,

目前宏观环境整体对债市仍较积极。年内国内经济仍将保持弱复苏态势,经济新旧动能切换背景下,有效需求不足仍是面临的主要问题之一:地产行业景气度仍在低位,需求复苏偏缓,预计连带上游产业链需求收缩,“517”新政以来从一二手房成交和去库存改善的持续情况有待观察;地方政府严控债务背景下,基建项目投资增速预计维持低位。价格信号自低位有所反弹,但是目前仍偏低迷,年内预计不会成为债市主要制约因素。

经济转型升级大背景下,随着住房按揭贷款利率下限打开,新增住房按揭贷款利率已有明显下降,企业融资成本也在持续降低,大行手工补息被叫停,下半年存款利率仍有继续下调的可能,银行净息差降幅有望放缓,综合融资成本下降、广谱利率下行仍是大趋势和政策导向。

他认为,2024年考验择券配置策略、波段胜率和盈利能力,力求做到防御时及时减仓,进攻时杠杆久期不落后,债市逢调整及时配置加仓,通过积极主动的灵活管理努力获取有竞争力的超额回报。

考虑到目前长端利率债收益率普遍降至历史低位,利率债曲线陡峭,信用债曲线平坦,未来牛市格局不改但是也预计难出现23.12-24.2的快速、大幅下行行情,以及惠丰目前个人投资者为主的持有人结构,在组合管理方面需要更加精细化,努力争取每1个bp,力求进可攻退可守。

当前组合配置策略以高等级信用债做底仓,其中部分二级资本债做波段交易,久期结构偏纺锤型,适当提高5年期信用债占比,以达到兼顾资产流动性又能够有效提高静态收益的目的;通过利率债波段交易,以谋求在利率下行大趋势中获取资本利得收益,更有效提高组合净值。

欢迎关注

国泰惠丰纯债

(A类:007214;C类:021249)

备注:国泰惠丰纯债债券型证券投资基金(成立日期2019/08/05,业绩比较基准为100%*中证综合债指数收益率,李铭一自2023/04/11管理至今)2019年至2024上半年业绩/业绩基准业绩:1.15%/1.84%,2.87%/2.97%,3.31%/5.23%,1.34%/3.32%,4.39%/4.81%,7.07%/3.87%;数据来源:产品定期报告,数据截至2024/6/30。

风险提示:文章观点仅供参考,不构成任何投资建议或承诺。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。本基金由国泰基金管理有限公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。我国基金运作时间较短,不能反映股市发展的所有阶段。本基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。本基金为债券型基金,预期风险收益低于股票型和混合型基金,高于货币型基金。投资有风险,投资者在进行投资决策前,应仔细阅读本基金的《招募说明书》和《基金合同》,充分考虑投资者自身的风险承受能力,谨慎投资。基金有风险,投资须谨慎。