记者 王珍

国家金融与发展实验室日前发布报告称,受产业转型和房地产市场影响,多地进入长期财政紧平衡状态,地方政府尤其基层政府财政矛盾逐渐凸显,财政可持续性逐渐变差。

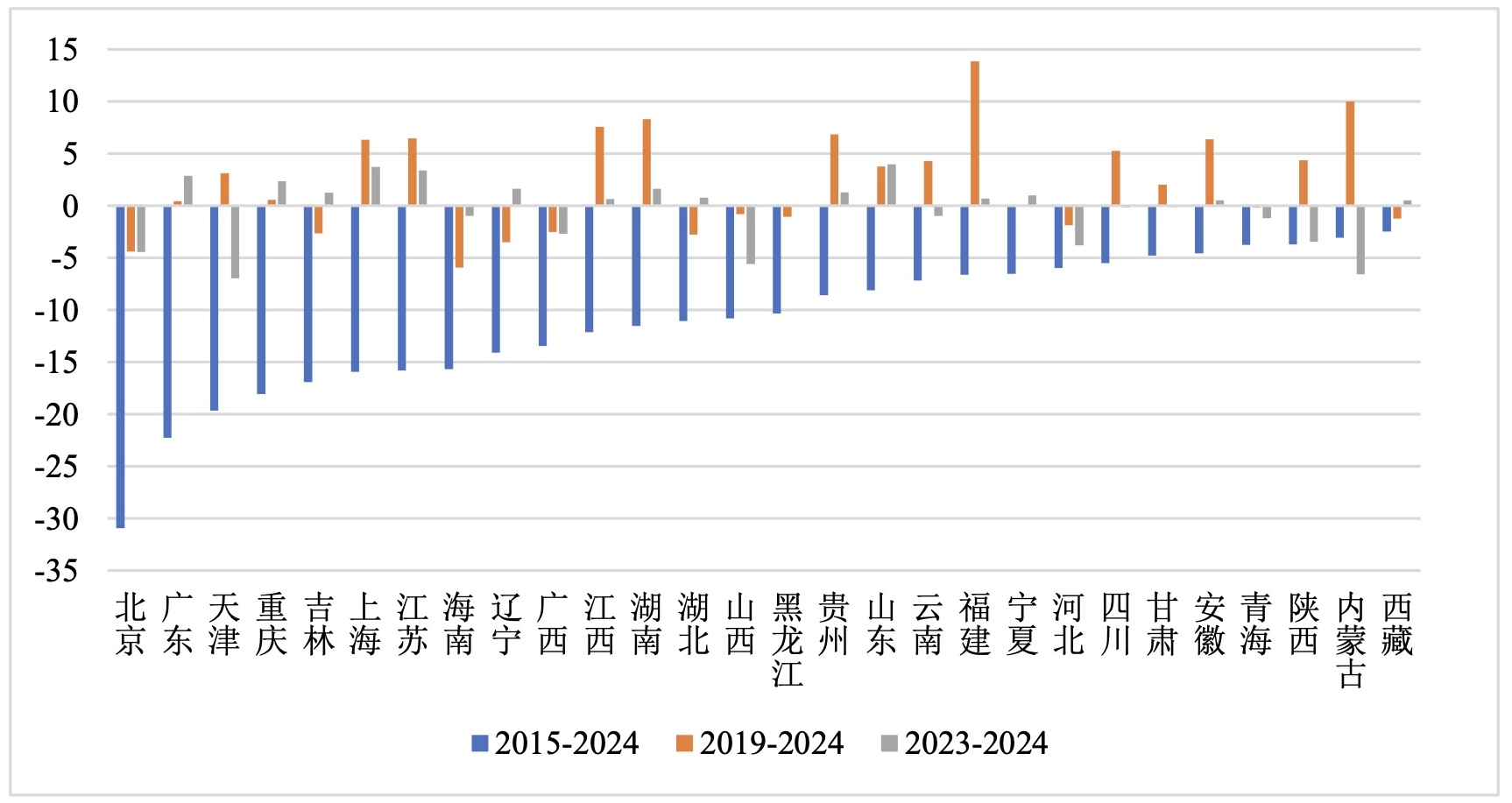

据国家金融与发展实验室统计,2024年上半年,31个省市地区财政自给率都较2015年出现一定程度的下降,近一半地区财政自给率降幅超10%。其中,有一半地区财政自给率低于疫情前水平,有约三分之一地区财政自给率低于去年。

财政自给率是一般公共预算收入和一般公共预算支出之比。报告指出,由于财政支出增速持续高于财政收入增速,地方财政收入可支撑的支出范围越来越小,2024年上半年仅上海市实现收支盈余,有17个地区的财政自给率不足50%,主要以东北和中西部地区为主。

2024 年上半年各省市财政自给率1年、5年、10年变动情况(%)

从税收收入来看,各省市财政收入也表现出明显的顺周期特征。2024年上半年,资源型地区的主要产业税收贡献度显著降低,山西、内蒙古、青海、陕西财政收入持续下滑,收入增速为所有地区最低。其中,主要是受煤炭矿产资源量价齐跌的影响,山西省上半年财政收入增速较上年同期大幅下降10.9%。在已公布税收数据的22个省份中,16个省市的税收收入出现下滑,多表现为增值税及企业利润下降导致企业所得税下降。

从非税收入来看,在已公布相关数据的22个省份中,除广西、云南、陕西外,其余19个省市的非税收入上半年都实现正增长,且增速均远高于税收收入。非税收入的增长主要源于各地加大资源资产处置力度、公安大案要案及纪检监察等罚没收入等,但非税收入的持续增长会损害当地营商环境,而且资产存量空间有限,这显然是不可持续的。

国家金融与发展实验室指出,在税收收入和土地财政下滑且债务发行放缓的背景下,非税收入成为地方政府可以自主拓展的唯一途径,与转移支付收入共同弥补财政收支缺口。疫情后地方政府的非税收入尤其罚没收入呈现不断增长的趋势,2023年,近80%的地区非税收入在财政收入中的占比较疫情前有所上升。2024年上半年非税收入同比增长11.7%。

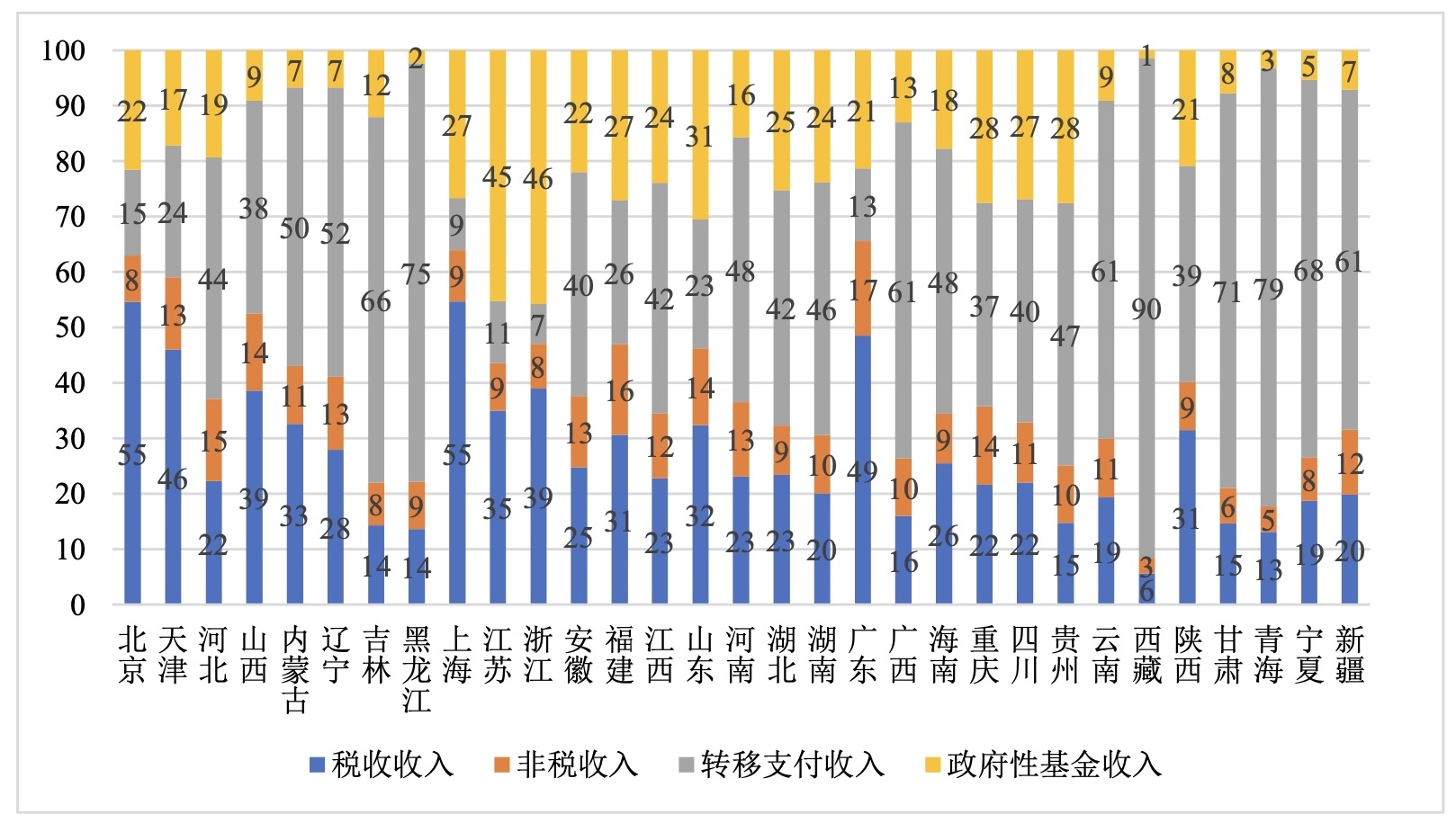

收入结构方面,地方政府可用财力愈加捉襟见肘。一方面,地方政府可支配财力较小。2023年,除北京、天津、山西、上海、广东之外,其余地区的税收收入和非税收入在综合财力3中的占比均不到50%,可以看出,大部分地区对于转移支付和土地财政的依赖度较高,更易受到房地产市场调整的影响。随着房地产市场进入调整阶段,各省市土地财政收入大幅萎缩对于地方政府财政空间的冲击较大,同时经济转型阶段税收收入大幅下滑,地方政府可自主使用的财政空间大幅收窄,而地方政府财政支出刚性增长,逆周期调节作用更需财政的大力支撑。

2023 年各省市财政收入结构特征(%)

另一方面,经济下行阶段,税收收入占比逐渐降低,转移支付占比不断提升税收替代性逐渐加大。与2019年相比,2023年,近8成省市税收收入在综合财力中的占比均出现不同程度的下降,除上海、贵州外,其余所有地区政府性基金收入占比均大幅下滑。与之相对,所有地区转移支付收入占比均在上升,东北地区和西部地区对中央转移支付收入的依赖程度上升较快,其中广西上升速度最快,较2019年增长了13.9个百分点。中央对地方政府的转移支付收入中超一半以上为共同事权转移支付,地方政府需要配合中央的宏观调控政策来使用转移支付资金,地方自主可支配的财力较低。

最后,刚性支出只增不减,地方政府支出存在严重的路径依赖和结构固化问题。国家金融与发展实验室指出,财政支出长期依赖基数法,支出项目没有下降空间,只能被动刚性增长。一是稳经济的需求下基建支出不断增长。2024年上半年基建支出累计增速为5.0%,而民生支出增速为-0.8%,但传统基建支出的边际投资效益不断下滑,对于经济的提振效果可能并不明显。

二是民生支出占比逐年提升。2024年上半年民生支出占比40.4%,较2023年同期有小幅下降,但仍是地方政府财政支出的主要部分。虽然2024年上半年基建支出在财政支出中的比重小幅提升至22.1%,但这是过去15年以来除2023年外的最低值,可以看出财政支出方向不断转向民生领域是未来适应经济社会发展的必然趋势。

三是债务付息支出攀升较快,债务付息支出占比由2017年上半年的3.0%不断增长至2024年上半年的4.6%,政府的债务压力不断攀升,挤压财政用于经济建设和民生支出的部分,进而削弱了财政支出的经济效应。

国家金融与发展实验室建议,面对地方政府财政收支矛盾突出以及运行中存在的问题,亟需推进新一轮财政体制改革,通过重新调整央地关系、债务管理、预算管理等方式,激发地方政府财政积极性,提升地方政府财政活力。

收入方面,通过推进现有税制消费税、增值税和所得税改革,扩大地方政府税收管理权,拓宽地方政府税源,规范非税管理,挖掘财政存量潜力,完善现有转移支付体系,优化地方政府收入结构,提升地区的经济发展积极性。

支出方面,增加支出事权的集中度,推进央地之间的事权和支出责任改革,优化地方政府支出结构,加强财政管理,建立透明高效的预算管理体制,提升地方财政支出效率。