区域性酒企老白干酒(600559.SH)上半年营业总收入24.70亿元,同比增长10.65%;归母净利润3.04亿元,同比增长40.25%。在申万白酒已发布半年报的16家酒企中,公司净利润增速位列第三。

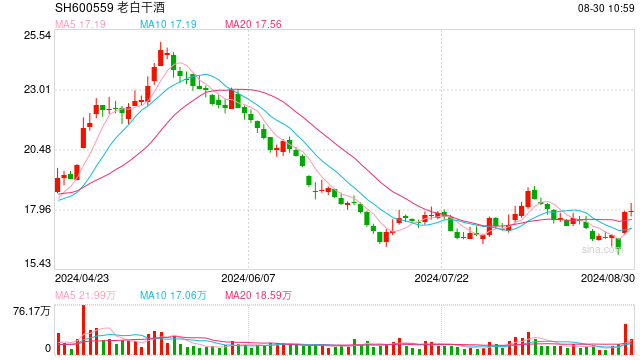

8月29日,老板干酒股价高开并以涨停收盘,报17.93元/股。

表面上看,老白干酒值得市场追捧。但细看财报,这家区域化严重的酒企经营问题依旧存在。

各自为政

作为老白干香型中规模最大的白酒企业,老白干酒目前是河北省内唯一一家白酒上市公司。公司定位为一香为主、多香兼顾路线,主要产品为衡水老白干系列酒、板城烧锅系列酒(隶属于承德乾隆醉酒业旗下)、文王贡系列酒、武陵系列酒和孔府家系列酒,涵盖了老白干香型、浓香型(板城烧锅酒、文王贡酒和孔府家酒)、酱香型(武陵酒)三大香型。

和一般酒企不同的是,老白干酒五个系列酒分属五家不同的酒厂,酒厂之间各自独立运营,独自运作,各自为政。今年上半年衡水老白干系列酒实现销售收入12.52亿元,占总营业收入比例的50.71%;乾隆醉板城烧锅酒、文王贡酒、武陵酒和孔府家酒分别实现销售收入3.57亿元、3.02亿元、4.92亿元和0.92亿元,各占总营收比例的14.46%、12.23%、19.92%和3.74%。

老白干酒五家酒企各自运作的原因,是其中4家酒企来源于收购。2018年4月,老白干酒并购了丰联旗下的4家白酒企业,即承德乾隆醉、安徽文王贡酒、湖南武陵酒和曲阜孔府家。经历了这几年的发展,这4家公司并没有走出区域,还都是典型的地方酒企,主要销售额分别在承德、阜阳、常德和曲阜。

其中,板城烧锅酒是北派浓香型白酒代表,主营河北浓香型白酒市场,核心产品包括板城和顺1975(定位中端,售价在100元/瓶左右)等;安徽文王贡酒属于徽酒,此前曾是安徽白酒军团的六朵金花之一,近年来已逐渐凋零,目前仅在安徽合肥、阜阳等地区具有一定的市场占有率,主要定位于区域性大众酒,核心产品售价在百元左右;湖南武陵酒是湘派酱香代表,主要销售区域在湖南。受益于近年来流行的酱酒文化,公司业绩逐年提升,已由2018年的1.95亿元增长至2023年的9.79亿元。目前公司主力产品包括定位次高端的武陵三酱(上酱、中酱、少酱,售价550元/瓶起)以及武陵经典飘香(售价在120元/瓶左右);曲阜孔府家酒是曾经的标王,1993年孔府家酒花费千万元价格拿下央视广告权,成为酒业第一家“央视标王”。然而1997年受来自同省的秦池酒业“勾兑酒”事件影响,孔府家酒陷入经营危机,公司控股权也几经易手。目前公司定位于山东曲阜,成为名副其实的区域酒。

衡水老白干酒是老白干酒的大本营。衡水老白干为老白干香型白酒,是河北省内规模最大的白酒企业。目前衡水老白干核心产品包括衡水老白干古法20(定位次高端,售价在500元/瓶左右)、优级八(定位中高端,售价在150元/瓶左右)、青花手酿(定位民酒,售价在60元/瓶左右),市场定位于河北,意图塑造河北“省酒”地位,在北方特别是河北市场拥有稳定的消费群体和较高品牌忠诚度。

区域型中低端酒企

各自为政的产品线没有被老白干酒“拧”成一股绳。公司五大品牌仅香型就有三种,且都是地方型产品,各个品牌之间差异巨大,难以做到相互协调发展。与此同时,老白干酒自身也是典型的区域型酒企,还无法做到全国化发展。

作为中低端区域性酒企的老白干酒,品牌号召力还是较弱。

在销售区域上,老白干酒至今仍未冲出大本营区域。公司旗下五家酒厂分别坐落于河北、湖南、安徽和山东四个省份,而武陵系列酒(湖南)、文王贡系列酒(安徽)和孔府系列酒(山东)各自的营收和公司在上述三区域的营收非常接近,也就是说这三款酒销售区域仅限于本地。值得一提的是,除了河北、湖南、安徽和山东四地外,公司在其他地区几乎没有销售。

作为典型的中低端区域性酒企,老白干酒旗下没有全国化的中高端大单品支撑,表明了品牌未被市场认可,走出去战略乏力。公司上半年毛利率仅为65.84%,远低于安徽区域型酒企迎驾贡酒(603198.SH)的73.57%和江苏区域型酒企今世缘(603369.SH)的73.79%。

逐渐边缘化

为了体现高档,老白干酒在档次划分上做足了文章。从产品档次划分来说,一般100元以内为大众酒,100元至300元白酒产品为中端,300至500元为中高端,500至800元为次高端。而老白干酒直接将公司100元以上产品全部定位为高档产品,而40元至100元(含100元)定位为中档产品以此提升产品“含金量”。

如果说毛利率代表产品定位,那么销售费用则表明产品强势度。2023年老白干酒销售费用为14.28亿元,销售费用占总营收比例高达27.16%,位列申万20家酒企第三名,在其前面的是岩石股份(维权)(600696.SH)(原名为匹凸匹)和酒鬼酒(000799.SZ)。

高销售费用和低毛利率带来的是低净利润率。今年一季度公司净利润率仅为12.05%,排名由2022年的第十三下滑至第十六位。

更令人担心的是,白酒行业竞争度愈发激烈。2023 年全国规模以上白酒企业完成酿酒总产量449.2万千升,同比下降2.8%。近年来,白酒企业之间的竞争更加市场化、专业化以及细分化,消费者对白酒企业的品牌等要求越来越高,品牌集中度也呈现了越来越高的趋势,“马太效应”凸显,名优白酒强者恒强的态势明显(例如横空出世的茅台1935),行业分化加剧,市场呈现了向全国名酒、区域白酒龙头集中的趋势,名优酒企强者恒强趋势加速,一线名酒渠道下沉,与区域名酒的市场竞争加剧,白酒行业已经进入了深度分化期,市场竞争更加激烈。老白干酒也在年报中多次表达“公司产品作为区域品牌,面临被高端白酒挤压市场”的担忧。

目前老白干酒市盈率(TTM)为21.3倍,在申万20家酒企中排名倒数第七,没有明显估值优势,投资者还需保持谨慎。