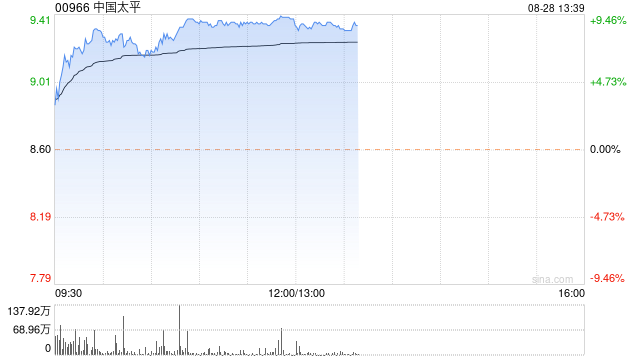

招商证券发布研究报告称,当前中国太平(00966)股价对应2024年PEV仅0.11倍,预计后续上行空间较大,低估值低持仓与基本面高景气形成强烈反差,继续维持“强烈推荐”评级。公司中报延续强劲表现,投资收益大幅改善,资产端历史风险逐步出清;负债端NBV增速大超预期,全年有望保持领先优势。

招商证券主要观点如下:

寿险NBV增速超预期,银保价值创造能力显著提升。

1)2024H1公司实现寿险NBV66.94亿人民币,不重述基数同比+83.6%,重述后的可比口径下同比+108.3%,预计是上市险企中表现最优,全年有望大幅领先同业;NBVMargin为24.6%,同比+12.4pt,主要是银保报行合一、产品结构优化和预定利率下调的共同影响;

2)分渠道来看,个险长险首年期交保费同比+11.7%,NBV同比+59.8%,NBVMargin同比+8.9pt至27.5%;银保长险首年期NBV同比+303.7%,NBVMargin同比+16.4pt至20.0%。

3)代理人数22.8万,较年初净减少0.7万,人力规模基本企稳,年内有望回升;月人均期缴原保费23415元人民币,较年初+62.5%,队伍质态显著改善。

4)个险及银保13月继续率分别为98.8%、98.6%,25月继续率分别为95.1%、97.8%,始终保持着行业领先的优异水平。

5)寿险EV2435亿人民币,较年初+9.5%;合同服务边际1959亿人民币,较年初+2.8%。

财险及再保险效益持续改善。

1)2024H1公司境内财险实现保险服务收入166.63亿港元,同比+3.5%,其中车险、非车险原保费占比分别为55.4%、44.6%,业务结构持续优化;综合成本率为97.0%,同比-0.6pt。2)再保险实现保险服务收入43.33亿港元,同比-11.9%,其中寿险、非寿险保费占比分别为24.7%、75.3%;综合成本率为96.7%,同比-9.1pt。

权益投资大幅跑赢市场。

二季度末集团投资资产为14764亿港元,较年初+9.4%;OCI股票规模为373亿港元,较年初净增加149亿,持有的高股息策略品种表现较好,带动整体股票综合投资收益率达15.6%,年化总投资收益率同比+1.38pt至5.27%;利率水平低位运行背景下,公司未年化综合投资收益率受益于债牛行情同比+2.62pt至5.58%。此外,公司房地产债权类金融产品投资约184亿港元,合计占总资产比例1.1%,较去年末降低0.3pt,融资主体偿债能力较强。

净利润延续两位数增长。

2024H1公司实现归母净利润60.27亿港元,同比+15.4%;其中保险服务业绩同比+38.0%,净投资业绩同比+360.7%,税前利润同比+110.7%,但税项支出同比大幅增加72.27亿港元。具体各业务板块的经营净利润增速分别为寿险+4.9%、境内财险+100.3%、境外财险+74.5%、资产管理+183.3%。