根据Wind数据显示,截止至8月22日,年内共有22只三年持有期基金已开放赎回(A/C类只统计A类)。此外,在今年8至12月也将迎来其余17只基金“三年解封”。

从业绩表现来看,除了汇安基金旗下的汇安盛鑫三年定开收益率为正,其余21只基金均出现不同程度的下滑。因此,在开放赎回后,上述三年持有期产品的基金份额变动走向也引起市场广泛关注。

数据来源:Wind

数据显示,截止今年二季度末,22只已开放基金中共有16只三年持有期产品份额减少,该16只产品去年年底的合计份额为297.03亿份,而今年二季度末的合计份额为254.31亿份,合计减少42.72亿份。除此之外,共有8只产品遭到一亿份以上的赎回。如赎回最多的工银圆丰三年持有,上半年基金份额减少20.95亿份;赎回份额排名第二的泓德睿源三年持有,上半年基金份额减少7.57亿份;鹏华远见回报三年持有,上半年基金份额减少4.18亿份;泓德瑞嘉三年持有A、国富竞争优势三年持有A均减少了2.19亿份;银华富饶精选三年持有、浙商智选领航三年持有A、东方红启恒三年持有A则分别减少了1.69亿份、1.43亿份、1.27亿份。

遭巨额赎回的原因或许能在上述产品的基金业绩中体现,在已开放赎回的22只三年持有期产品中,仅有汇安基金旗下基金汇安盛鑫三年定开收益率为正,成立以来回报为11.02%。与2023年底相比,该基金最新份额共增加39.75亿份,在集体赎回的三年期产品中可谓是“一枝独秀”。

另外,上述产品成立以来业绩跌超40%的共有9只基金,其中,赎回份额数量较为靠前的是银华富饶精选三年持有,该基金成立于2021年5月28日,由焦巍 、魏卓共同管理。从阶段的业绩表现来看,截止8月22日,银华富饶精选三年持有成立以来回报为-49.43%,近两年业绩回报为-27.90%,近一年业绩回报为-14.52%。

数据来源:天天基金

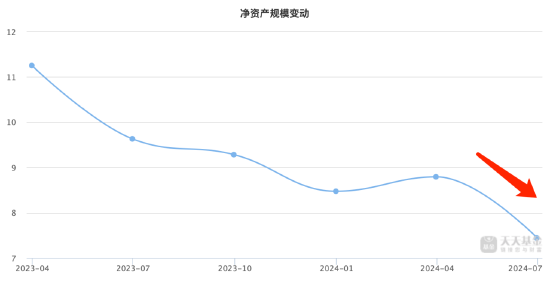

从基金规模来看,银华富饶精选三年持有开放赎回后,规模水平便不断下滑。截至今年二季度末,银华富饶精选三年持有期混合期末净资产为7.44亿元,比上期减少15.31%。

数据来源:天天基金

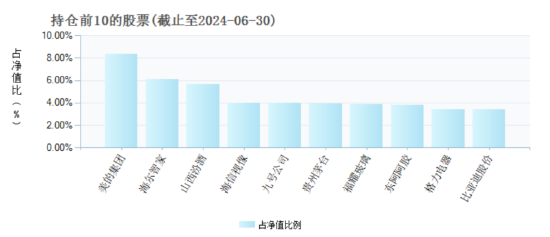

从二季度持仓来看,银华富饶精选三年持有在二季度和上半年的主要操作集中在对高端消费的减持和对出海行业的转换。前十大重仓股依次为美的集团、海尔智家、山西汾酒、海信视像、九号公司、贵州茅台福耀玻璃、东阿阿胶、格力电器、比亚迪股份。

数据来源:天天基金

在今年二季报中,基金经理也对投资策略和运作逻辑作出分析,主要观点如下:

第一,对于以高端白酒为代表的消费升级行业,在过去多年成为高 ROE、高毛利率、高护城河的商业模式的代表。然而毋庸讳言,我们正处于一轮新的经济大转型的关口,这些成功的商业模式都在面临着外部和自身的同时挑战。对于流行的高端白酒将进入投资的历史垃圾时间一说,我们并不认同。显然,高端白酒为代表的消费护城河企业仍然在现金流、用户粘性上都具有巨大的优势来反驳这一论调。我们将静待观察,等待这些企业出现库存的拐点和成熟期后走向分红来回馈投资者的投资机会。

第二,我们加大了对以家电和汽车为代表的出海企业的配置力度。很多中国制造业的优秀公司在过去几年的逆境中能够逆流而上,坚定的做好自己,在海外打开了一片天空和客户,也保持了持续增长的现金流以回报股东。在国内市场面临收缩之时,这些中国制造的优秀公司走向了海外也走出了低谷。这使得我们相信,一个企业在低谷期的表现就是我们观察和买入它的底线。

第三,本基金加大了对红利模式公司的配置,这些公司主要集中在中药消费品。其特点是现金流出色,但PE低。我们的认识维度,红利投资并不是单纯的股息率高低,而在于其商业模式的稳定性和对资本消耗的成熟阶段性。

在过去的半年中,本基金的持仓仍然以消费为主,但是持仓比重和行业思路比过去的两年发生了一些转变。但本基金管理人认为,这些转变对于自己来说,就像涅槃一样必要存在。

业内人士表示,三年持有期产品的主要特征在于投资者可以在任意时点申购基金,但申购后须持有三年才能赎回。这类产品的出现主要是因为基金公司希望通过持有期这一措施锁定投资者的投资年限,引导投资者长期投资,让投资者体验长期投资的价值,从而获得较好的长期收益。另一方面,三年期限制既有利于帮助投资者避免“追涨杀跌”、在关键时点赎回的风险,又有利于基金经理中长期投资策略的有效执行,从而提高基金持有体验。

然而,对于投资者来说,不管从这三年“长期投资体验”的角度,还是“长期收益回报”的结果来看,上述大部分三年期持有产品并没有给投资者带来较好的体验。在三年持有期结束的最后,投资者还将面对“是去是留”的难题。那么,下半年哪只基金份额变动最大?哪只基金份额还会增加?投资者的选择结果如何?我们将持续关注。