上周五(6月7日)晚间消息,5月份美国非农就业人数增加27.2万人,高于4月17.5万人。同时5月失业率上升至4%,环比增加0.1个百分点。美国5月非农就业人数超预期,在一定程度上降低了美联储降息预期。

几乎是在同一时间,国家外汇管理局发布数据,截至2024年5月末,黄金储备1709.6亿美元(7280万盎司),维持不变,而在此之前我国黄金储备已连续18个月上升。

美国非农数据超预期降低美联储降息预期,叠加中国央行黄金增持止步“18连增”,周五国际黄金(COMEX黄金)下跌3.34%,伦铜(LME铜)下跌3.95%,调整幅度较大。但站在今早(6月11日)的时间节点来看,由于昨日COMEX黄金上涨0.13%,LME铜上涨1.21%,并未延续大幅调整态势,对于A股市场的情绪扰动或较为有限。

市场分析人士表示,黄金价格处于相对高位,适当调整增持节奏,有助于控制成本。黄金是全球广泛接受的最终支付手段,央行增持黄金能够增强主权货币的信用,为推进人民币国际化进程创造有利条件。2023年10月中央金融工作会议要求,稳慎扎实推进人民币国际化,这意味着后期央行增持黄金还是大方向。

平安证券认为,虽然5月美国新增非农偏强,但随着疫后美国财政扩张带来的增长驱动减退,叠加长期美国减赤控债压力偏高,美国增长仍将进入回落周期,黄金长期价值仍将逐步凸显,黄金长期投资逻辑不变,短期节奏调整难改长期趋势,仍看好长周期下金价中枢抬升。

中金公司研报指出,就下半年而言,“超级周期”可能仍欠火候,但商品市场的结构性短缺风势渐起,在基本面提供的确定性收益如期兑现之际,展望下半年,商品市场定价逻辑可能转向市场确定性下的预期调整和不确定性下的风险补偿,内部板块排序为:能源、有色金属>贵金属、农产品>黑色金属。

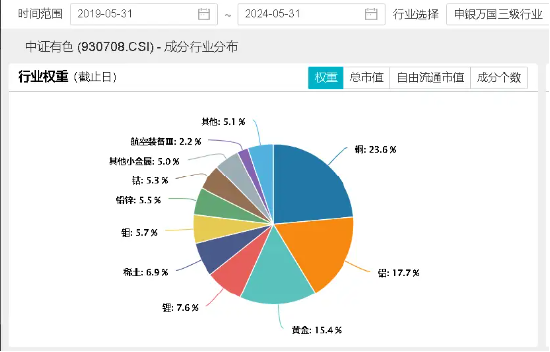

公开资料显示,按照申万三级行业口径,截至5月31日,有色龙头ETF(159876)跟踪的中证有色金属指数中,铜、铝、黄金是前三大重仓行业,分别占比23.6%、17.7%、15.4%,合计占比超50%。有望受益于黄金大涨行情,也有望受益于大宗商品上涨周期。

数据、图表来源:Wind,沪深交易所,华宝基金等

注:中证有色金属指数近5个完整年度的涨跌幅为:2019年,24.48%;2020年,35.84%;2021年,35.89%;2022年,-19.22%;2023年,-10.43%。

风险提示:有色龙头ETF(159876)被动跟踪中证有色金属指数(930708.CSI),该指数基日为2013.12.31,发布日期为2015.7.13,指数成份股构成根据该指数编制规则适时调整,其回测历史业绩不预示指数未来表现。本文中指数成份股仅作展示,个股描述不作为任何形式的投资建议,也不代表管理人旗下任何基金的持仓信息和交易动向。基金管理人评估的本基金风险等级为R3-中风险,适宜平衡型(C3)及以上的投资者,适当性匹配意见请以销售机构为准。任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,亦不对因使用本文内容所引发的直接或间接损失负任何责任。基金投资有风险,基金的过往业绩并不代表其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证,基金投资需谨慎。