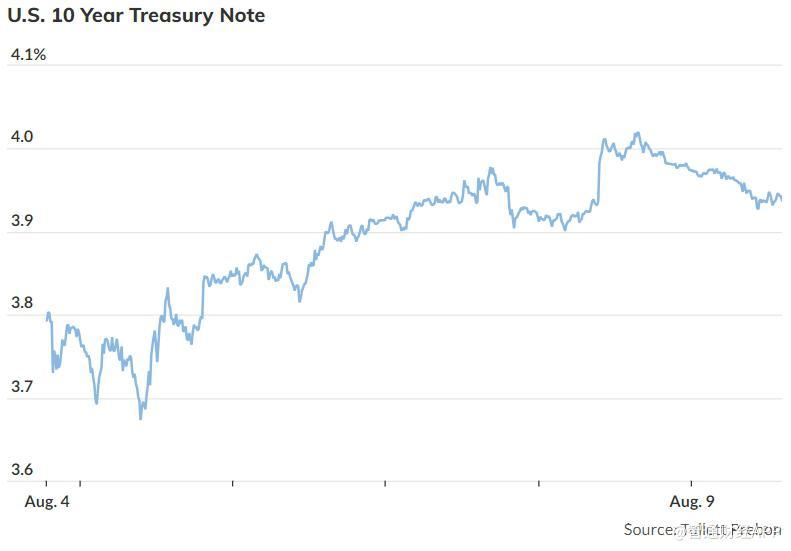

美国国债市场的交易员们已经有几个月没有经历过像刚刚结束的这一周这样的波动。过去五天内,基准10年期美债收益率经历了异常大的波动区间,市场感受到强烈的波动性。

道明证券的策略师指出,导致投资者紧张的一些因素,如美国劳动力市场数据和被称为套利交易的热门头寸的解除,可能会在接下来的几周内继续成为市场焦点。在其他方面,价值27万亿美元的国债市场的参与者将密切关注套利交易的进一步解除是否会对股票市场造成更多的下行压力,以及9月6日发布的8月份非农就业报告是否会证实上周五7月数据中显示的劳动力市场疲软。

债券市场的参与者还将关注下周公布的7月消费者价格指数,以观察其是否为美联储在9月降息铺平道路。根据道明证券的分析,投资者仍然对美联储下月可能进行比平常更大的50个基点降息、紧急降息以及更快的降息节奏感到紧张。

道明证券的利率策略师Gennadiy Goldberg、Jan Nevruzi和Molly McGown在一份报告中写道:“过去两周,美债市场经历了完美风暴般的波动性:通胀显示出进一步放缓的迹象,地缘政治风险让投资者感到不安,美联储主席鲍威尔暗示美联储将在9月开始降息。”

他们表示:“随后,日本市场出现了巨大的波动性,套利交易的解除推动全球股市大幅下跌,加剧了利率市场的避险情绪。”随着市场逐渐恢复一些稳定性,投资者可能会在未来几周继续关注套利交易的解除、劳动力市场和经济增长数据、通胀以及地缘政治风险。

本周初,交易员们预计会有混乱的局面,并伴随着加剧的经济衰退风险,因为7月新增就业岗位仅为11.4万个。然而,混乱很快让位于对经济稳健的信心上升,导致10年期美债收益率在超过30个基点的区间内波动,因为债券市场参与者在情绪之间反复摇摆。

周一,收益率降至3.782%,这是自2023年7月19日以来的最低收盘水平,当时在纽约交易时段,因政府债务的避险情绪、对美联储紧急降息的猜测增多以及套利交易的解除,收益率一度跌破3.67%。套利交易是一种借入低收益率货币(如日元)投资于高收益率资产的策略。

次日,ICE BofAML MOVE指数——衡量美债市场预期利率波动性的指标——跳升至1月3日以来未曾见过的水平,当时投资者因美联储可能进一步加息的预期而受到震动。

随后,经济衰退的担忧有所缓解。这导致了周三和周四的债券市场抛售,同时伴随着两次美债拍卖的需求疲软。周四,基准收益率间歇性地升至4%以上,最终以本周最高的3.997%收盘。

然而,周五,随着交易量的减少,市场再度出现波动,一些美国国债买家在如此剧烈的波动后入场。道明证券的McGown通过电话表示,“本周的交易很大程度上是在消除前一周的波动,这包括对7月非农就业报告和美联储上周三政策更新的强烈反应。”市场情绪从“上周为硬着陆做准备,到现在转向可能出现比预期更温和的软着陆”。

周五,美债收益率涨跌互现,10年期美债收益率为3.943%。道明证券的策略师指出,他们预计10年期美债收益率今年将收于3.4%,明年为3%,但“收益率可能已经走得太快太远”。他们表示:“我们继续倾向于逢低买入,但更倾向于等待更有利的水平再重新进入长期头寸。”