七月中旬以来,投资美股的朋友心情可能不太美丽。

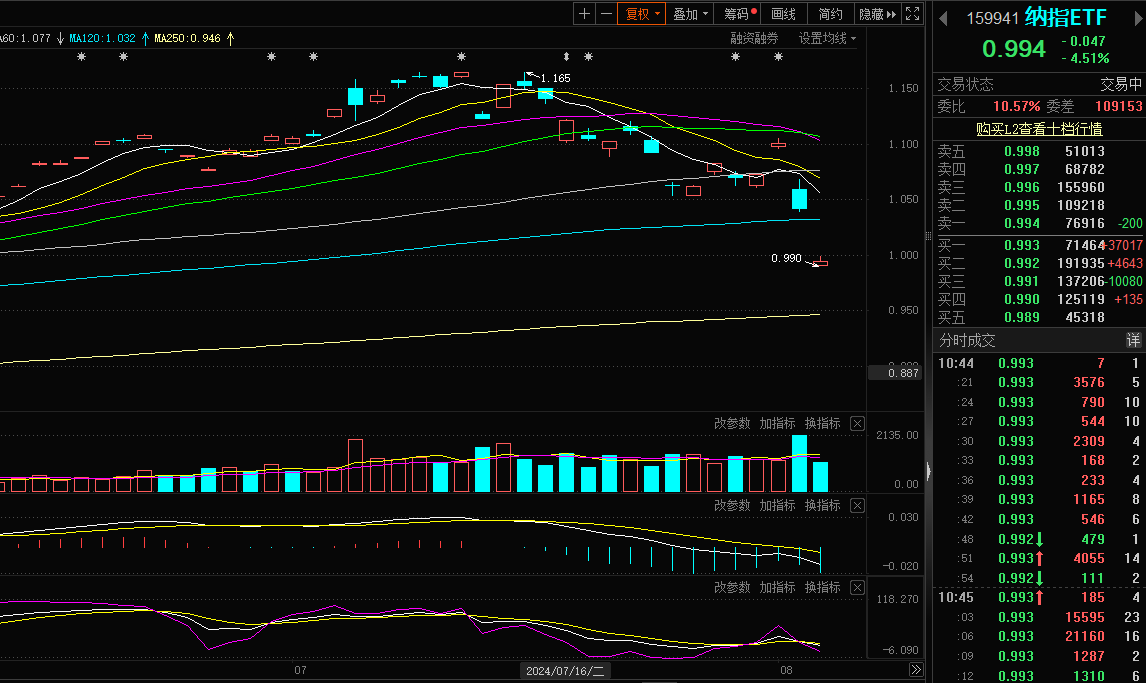

广发纳斯达克100ETF(159406)的净值从最高1.165回撤至1元大关内,回撤幅度逼近15%,众多美股科技巨头企业面临不同程度的股价暴跌、股东减持、业绩不及预期的问题。其中,美国时间8月2日,英特尔更是被众多基金经理不约而同地抛弃,当日收盘跌幅高达26%,创下1982年以来最大跌幅,这次暴跌也使得英特尔直接跌破千亿美元。

探寻其原因,英特尔今年第二季度财报明显不及预期,公司应收128.13亿美元,同比下降1%,净利润亏损16.1亿美元,低于市场预测。在财报公布后,大摩等多家机构将英特尔目标股价下调至25美元,标普更是直接将英特尔的评价列入负面信用观察名单。

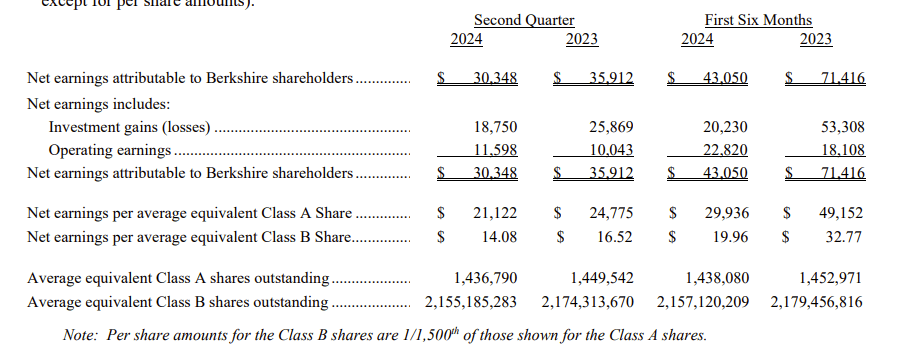

无独有偶,就在英特尔股价下跌的第二天,巴菲特旗下伯克希尔披露的财报显示,公司在第二季度抛售了所持苹果公司股权的49.4%,持股数量从一季度末的7.89亿股大降至二季度末的约4亿股。此前,巴菲特在伯克希尔年会上曾暗示,他出于税收原因会减持苹果,但以最新披露的巨额减持来看,可能不仅仅是出于节税考量。目前,市场上更多在猜测,伯克希尔是否会在第三季度继续减持苹果,甚至完全清仓苹果股票。

不仅是苹果,伯克希尔公布的最新文件显示,该公司已经连续12个交易日抛售美国银行的股票,累计减持9000万股美国银行股票,套现约38亿美元。截止到第二季度末,伯克希尔的现金储备为2769亿美元,再创新高,从某种程度上反映出巴菲特对美国整体经济的担忧。受英特尔股价下挫,苹果被减持等负面因素影响,纳斯达克指数持续下挫。

对此,A股市场的投资者难免会产生负面情绪――此前纳指100ETF大受追捧,不少基金都被买出了不同程度的溢价,近日,随着纳斯达克指数大幅回调,目前纳指ETF的溢价已经大幅收敛,广发纳斯达克100ETF(159406)的溢价率近日甚至跌至-0.54%,A股投资者在中国购买纳斯达克指数,吃到的下跌竟然比纳斯达克本身跌的还要多。

当然,市场的看法并不一致,也存在较大的分歧。既有投资者认为:“美股新一轮的大跌可能才刚刚开始”,也有一部分投资者观点认为:“美股熊短牛长,下跌即机会。”8月4日凌晨,深圳东方港湾投资管理股份有限公司董事长但斌在新浪微博发文表示,看到了巴菲特减持苹果的新闻,但是没有跟随减持的想法,并且坚定看好人工智能时代苹果公司的表现。至少目前从市场上专业投资者的表现来看,大家对美股本轮下跌还算是比较“淡定”。

这可能和美股市场以往过于辉煌的战绩有关,过去10年纳斯达克100指数仅下跌了2年,其他8年都是上涨的,从某种程度上来说,美股市场确实“牛长熊短”,而且即便是下跌,下跌幅度也相对可控,其中,跌幅最高的2022年累计下跌32.97%,即便我们预测本轮下跌会超过2022年的下跌幅度,目前纳指也能算是“回调进度近半”。

因此,综合美国经济数据、降息周期、“股神”操作来看,不排除美国股市有陷入危机的“可能”,国内QDII基金投资者可以短期适当止盈锁定收益降低风险,但是也不需要过分担忧,如果后续数据证明美国的经济并没有严重衰退,或是有更加积极的措施,美股市场的回调幅度会相对较小,指数回暖的速度会更快一些,这些我们可以等到九月份美联储降息前后再继续关注。