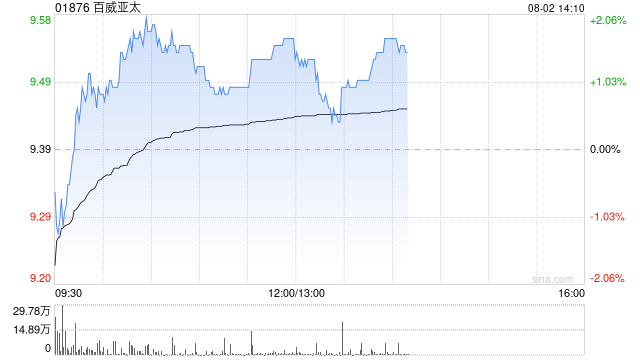

招商证券国际发表研究报告称,基于2025年中期10倍EV/EBITDA,将百威亚太(01876)目标价从13.1港元下调23%至10.1港元,评级由“增持”下调至“中性”。预计2024年的净利润将低于市场一致预测约14%。

该行根据第二季业绩,将2024-26年的收入预测下调8-20%,以反映国内品牌前景较弱。考虑到有利的原料成本,将毛利预测下调7-19%。基于营运费用比率提高,将净利预测下调约21-30%。

报告指,7月公司表现比预期疲软,该行认为,即使8月异常强劲,也似乎不足以使内地市场收入增长转正。韩国看到明显的好转,但由于亚太东部对EBITDA的贡献仅为高双位数,对推动业绩转变影响不大。下半年业绩风险仍偏向下行,容易受到内地旺季销售可能回落的影响。