《蓝图》提出了一个国际协调的标准,确保超高净值个人每年缴纳至少相当于其财富2%的税款。

从七国集团(G7)“吵”到二十国集团(G20),“富人税”离落地又近了一步。

巴黎奥运会开幕当天20财长和央行行长结束了为期两天的会议。经过艰难谈判,会议发布《里约热内卢G20部长级国际税收合作宣言》(以下称《宣言》),承诺加强有关公平和渐进税收等议题的对话,包括对超高净值个人征税。

“在充分尊重税收主权的前提下,我们将努力合作,确保对超高净值个人的有效征税。”《宣言》表示,合作形式包括交流最佳执法方式,鼓励围绕税收原则的讨论,并设计反避税机制,包括解决潜在有害的税收执法方式。

就在两个月前的G7财长会议上,尽管法国亮明支持态度,但由于美国财长耶伦强烈反对,财富税这一议题被从G7峰会的讨论桌上撤下。

“对富人征税”之所以能在G20顺利推动,很大程度上是因为这正是本届轮值主席国巴西明确支持的优先事项。巴西曾提议,对拥有超过10亿美元财富的个人征收2%的财富税,预计每年最多可从3000名符合条件的超级富豪身上多取得2500亿美元的收入。

对外经济贸易大学国家对外开放研究院研究员、巴黎索邦大学博士生导师赵永升教授对第一财经记者表示,目前,全球富人的税收情况较为不规范。例如,一些避税天堂的税率非常低,北欧和西欧经济体税率则较高,美国富人则常常利用多种税收规避策略来降低税务负担。

他认为,此前成功实施的全球最低企业税,将为财富税的推行提供重要经验和借鉴。不过,商定具体的全球最低财富税,将需要很长时间的博弈。

《蓝图》怎么说

本次G20财长和央行行长会后发布联合公报,公报称,轮值主席国巴西提交了一份《超高净值个人协调最低有效税收标准蓝图》(以下称《蓝图》)。该文件由研究收入不平等和避税问题的法国经济学家祖克曼(Gabriel Zucman)编写。

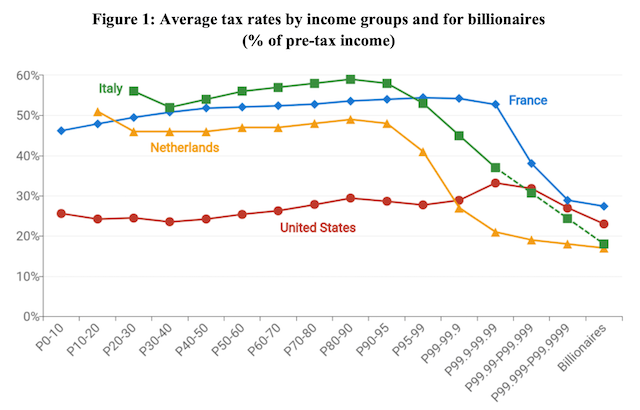

《蓝图》认为,当前的税收系统无法有效地对超高净值个人征税,导致这些人的有效税率相对于其收入而言低于其他社会群体。例如,即使在实行累进税制的法国,亿万富翁仅缴纳其收入的27%作为税款,而大多数社会群体的有效税率接近宏观税率,即52%。这种税收系统的不足,使得全球最富有的人的财富,以远高于平均水平的速度增长,进一步加剧了财富集中和不平等。例如,全球亿万富翁的财富增长速度为年均7.1%(扣除通胀),而普通人的财富增长速度为年均3.2%。

在《宣言》中,G20财长与央行行长同意,超高净值个人的激进避税或逃税行为会破坏税收系统的公平性,削弱渐进税收的有效性。因此,应加大力度确保全面遵守国内税务义务。各司法管辖区也应自主行动或通过能力建设举措,改善税收征管的有效性。同时,超高净值个人的国际流动性,使得对这一特定群体征收适当水平的税收,变得具有挑战性,影响了税收的渐进性。促进有效、公平和渐进的税收政策,仍然是一个重要挑战,国际税收合作和有针对性的国内改革,可以帮助解决这一问题。

《蓝图》提出了一个国际协调的标准,确保超高净值个人(财富超过10亿美元)每年缴纳至少相当于其财富2%的税款,每年可增加2000亿-2500亿美元的税收。如果将征税范围扩展到财富超过1亿美元的个人,预计还可增加1000亿-1400亿美元。

赵永升对第一财经记者表示,全球税制规范化的一个成功案例就是全球最低公司税的实行,尽管最后确定的标准(15%)低于许多经济体本身的企业税,但实际上更重要的是,这一政策解决了原来的税制不规范的问题。

赵永升认为,全球最低企业税的成功为下一步推行全球最低财富税奠定了基础,因为当前富人税的征收同样具有不规范、分散化的特点。但是,财富税的推行将经历一个漫长的博弈过程,最终的最低财富税税率也不会很高。

执行难度不小

巴西财政部长哈达德(Fernando Haddad)表示,最终公报将因提及对超级富豪征税而具有“历史意义”,巴西今年主办的G20会议将因此成为讨论税收公平问题的新起点。

不过,G20成员虽然在会上达成了一致,但也在会后表示,执行协议的难度不小。

“我们都知道,我们正在开始一个非常、非常具有挑战性的进程。”欧洲经济专员真蒂洛尼(Paolo Gentiloni)也称,“第一步将是在不同国家之间开展信息交流工作。这将是未来数月和数年要讨论的问题。”

美国财政部长耶伦(Janet Yellen)在5月下旬的G7财长峰会上对财富税的推行表示质疑,称“不支持也不接受这种全球共同安排的概念”。此次会后,耶伦表示,“大多数国家采取这种累进税制的方式是有意义的”,但她仍对新的全球税收政策持谨慎态度,“税收政策很难在全球范围内协调,我们认为没有必要也不应该试图通过谈判达成一项全球协议。我们认为,所有国家都应确保其税收制度的公平性和累进性。”

“英美文化国家通常尊重通过创业和投资致富的人,认为这些人的财富是通过市场机制合法获得的,因此对其征收较高的税收并不常见。相反,这些国家更多地依赖市场机制和慈善捐赠来实现财富再分配。例如,美国的许多富人通过设立慈善基金会、捐赠等方式来减少税负,并获得社会认可。”赵永升说。