贵金属

30日

日本 6月份就业统计

日本央行金融政策决定会议( - 31日)

德国 第二季度GDP速报

7月份消费者物价指数

欧洲 7月份消费者信赖感指数

美国 5月份凯斯席勒指数

7月CB消费者信赖感指数

FOMC( - 31日)

31日

日本 6月份矿工业生产

中国 7月官方制造业PMI

美国 7月份ADP民间部门就业统计。

7月份芝加哥采购部门景气指数

1日

欧洲 7月份制造业PMI

美国 7月份ISM制造业PMI

2日

美国 7月份官方就业统计

每周五 CFTC持仓明细

焦点

上周的黄金市场显示较强的高位抛售压力。中国人民银行大面积降息触发了美元汇率走强,限制了黄金价格的上行空间。同时公布的美国国内生产总值(GDP)高出市场预期,主导了黄金市场的抛售使得黄金价格下大幅下跌。

中国人民银行上周将中期借贷便利(MLF)的一年期利率从2.5%下调至 2.3%,导致黄金投资需求下降。另一方面,公布的美国个人消费支出(PCE)价格指数同比增长 2.5%,增幅较6月份的2.6%有所放缓,创下过去四个月以来的最小增幅,市场上对于美联储在9月降息的预期再次升温。

从近期的行情走势来看,尽管在避险情绪突然升温的情况下,黄金资产可能会与其他风险资产一起遭到抛售,但价格的下行空间有限。而作为“安全资产”的需求上升后可能再次被买入。由于美国总统大选存在诸多不确定因素,后市黄金市场很可能在出现风险规避行情时有更大幅度的反弹。过去,在进入美国降息周期后的黄金市场表现被证实优于股市(尤其是东京黄金市场),投资策略上应考虑再去逢低买进,下方关注成交量较厚的2300-2400美元一线支撑。

原油

30日 API周报

31日 IEA周报

每周五 CFTC持仓明细

焦点

由于美国股市大跌,原油价格也随之大幅走低。但在200日移动均线附近的支撑下周末止跌并小幅反弹。美国能源信息署(EIA)的周报显示,原油和石油产品库存均大幅下降,使得市场氛围转好。加拿大主要原油生产地阿尔伯塔省发生大面积山火,一旦火势蔓延并可能影响原油供应,也成为部分的利多因素。

据《莫斯科时报》报道,俄罗斯将从 8 月 1 日起重新实施汽油出口禁令,以遏制国内汽油价格的大幅上涨。自进入6月份以来,该国AI95汽油的批发价格已飙升了44%.,俄罗斯曾在今年 3 月1日至5月31日实施了汽油禁运。

橡胶・谷物

29日 美国农业部单周出口验证额

每周五:CFTC持仓明细

焦点

上海橡胶作为市场风向标,在本月11日上涨至16110元人民币的历史新高后回落。上周末向下穿过3 月和 6 月高点之间的瓶颈线后,该价位成为后市的上方阻力。美国的经济低迷限制了橡胶价格的上行空间。

上周,中国人民银行意外下调了短期政策利率,即七天期逆回购利率和最优惠贷款利率(银行贷款基准利率,LPR)。 中国央行还宣布从本月起降低中期借贷便利(MLF)贷款的抵押品要求。作为经济刺激措施的一部分,将发行 3,000亿元人民币超长期国债用于支持设备更新以及汽车和家用电器的更新换代。

东京橡胶完成了双肩筑顶的结构,在产区供应增加的背景下,以瓶颈线(6月4日低点)为上行阻力会呈现季节性抛售行情。 尽管产区因担忧台风天气而反弹,但 8 月份的月度涨跌趋势与 7 月份一样,以看跌为主。

芝加哥谷物市场上周早些时候呈现自律性反弹行情后,由于预计在北部地区会遭遇降雨天气,造成市场上的大幅抛售。同时豆油价格大幅下跌以及春季小麦的创纪录高产报告成为利空因素。后市关注能否维持 7 月份低点附近的支撑。

外汇・股票

30日

日本 6月份就业统计

日本央行金融政策决定会议( - 31日)

德国 第二季度GDP速报

7月份消费者物价指数

欧洲 7月份消费者信赖感指数

美国 5月份凯斯席勒指数

7月CB消费者信赖感指数

FOMC( - 31日)

31日

日本 6月份矿工业生产

中国 7月官方制造业PMI

美国 7月份ADP民间部门就业统计。

7月份芝加哥采购部门景气指数

1日

欧洲 7月份制造业PMI

美国 7月份ISM制造业PMI

2日

美国 7月份官方就业统计

每周五 CFTC持仓明细

焦点

随着拜登总统退出总统竞选后,市场关注在8月份的民主党大会究竟谁将最终成为副总统候选人。另外、在日本央行货币政策会议(7月30-31日),美国联邦公开市场委员会(FOMC,7月30-31日),以及美国7月份就业数据公布之前,预计美元兑日元汇率将维持200日移动均线所在的150 日元一线支撑。

在日本央行金融政策决定会议上,由于之前已经决定减少日本国债的购买,本月重点将是削减规模是否超出市场预期。另一方面,越来越多的外国投资者认为日本央行将在明确减少购买日本国债规模的同时宣布加息,而如果该预期落空,日元汇率很可能在短期内出现失望性抛售。

美国联邦公开市场委员会(FOMC)大概率会维持政策利率不变,CME的FED Watch 显示 9 月降息的概率约为87%,11 月进一步降息的概率则为59%。本次 FOMC 会议的焦点将是在声明中或会后鲍威尔主席在新闻发布会上是否会对9月降息做出暗示。如果这一切都没有发生,则投资者可能不得不等待周末就业报告的结果。8 月份在杰克逊霍尔礼堂的经济论坛之前,美元兑日元汇率会保持 150-160 日元区间振荡。

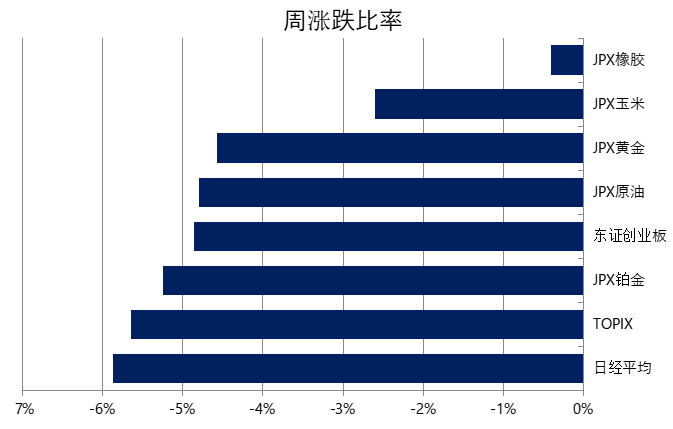

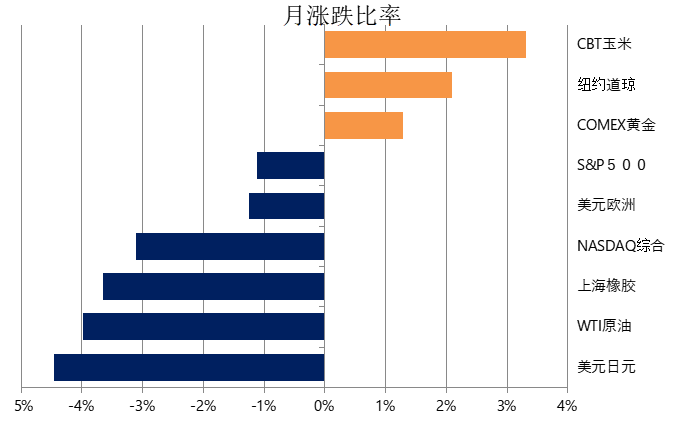

本周关注K线图

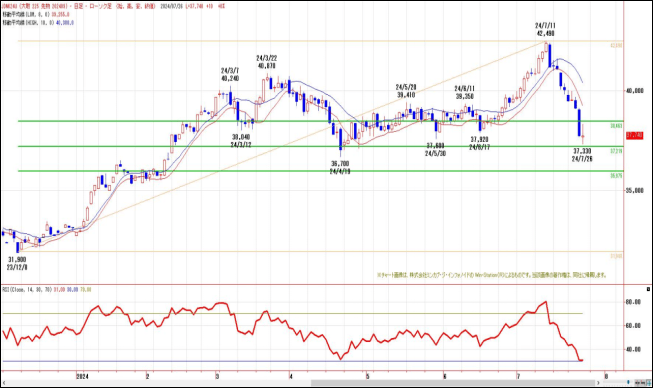

日经指数

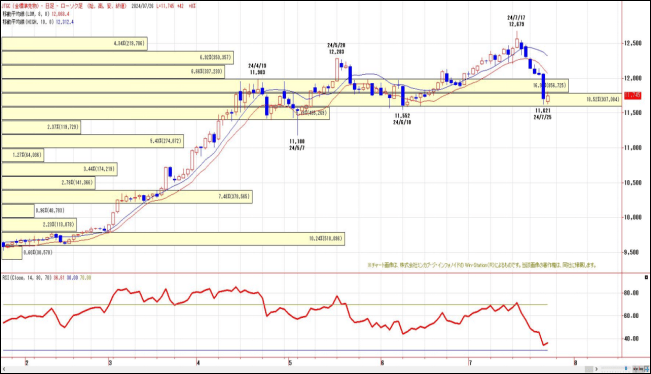

东京黄金

日经225期货,MACD指标延续7月18日以来的做空信号 ,以LMA(39225日元)至HMA(40388日元)为阻力,呈现逢高抛售的行情。在完成了自2023年12月8日低点至2024年7月11日高点涨幅的38.2%回调后,下方目标在50%的37219日元,以及61.8%回调的35975日元。

东京黄金,MACD指标延续7月23日以来的做空信号 ,以LMA(12068日元)至HMA(12312日元)为阻力,呈现逢高抛售的行情。后市在成交量较厚的11500日元一线能否形成支撑将成为市场关注的焦点。

【免责声明】本文仅代表第三方观点,不代表和讯网立场。投资者据此操作,风险请自担。