期货数据解读:掌握市场脉搏的关键

在期货市场中,数据是投资者决策的基石。正确解读期货数据,不仅能够帮助投资者把握市场动态,还能在交易中占据有利位置。本文将详细介绍如何有效地分析和利用期货数据,以便更好地进行投资决策。

首先,了解期货数据的基本构成是至关重要的。期货数据通常包括以下几个核心部分:

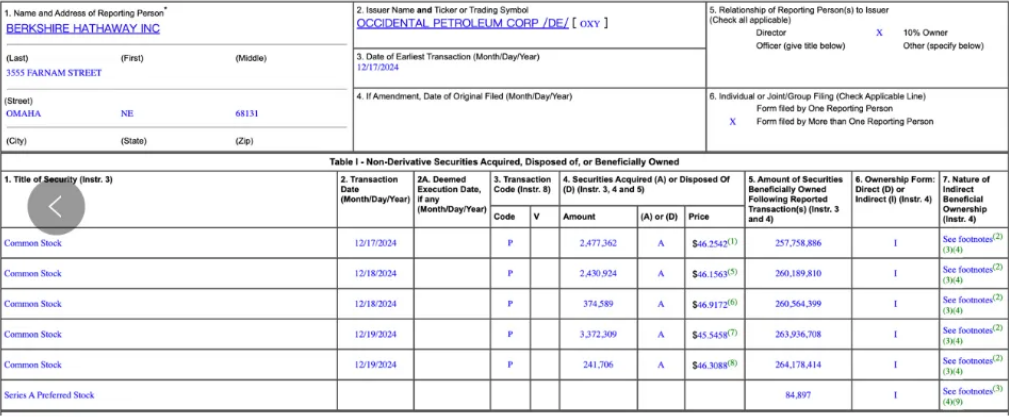

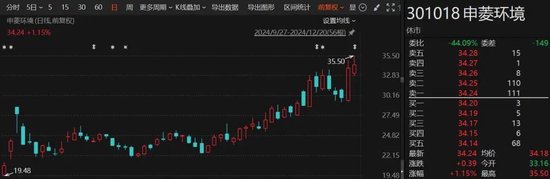

数据类型 描述 价格数据 包括开盘价、收盘价、最高价、最低价等,反映市场供需关系和价格波动。 成交量数据 显示特定时间内交易的合约数量,是市场活跃度的重要指标。 持仓量数据 指未平仓合约的总数,反映市场参与者的持仓信心和预期。 技术指标 如移动平均线、相对强弱指数(RSI)等,帮助分析市场趋势和超买超卖情况。其次,分析期货数据时,应关注以下几个关键点:

1. 价格趋势分析:通过观察价格数据,可以识别市场的长期趋势和短期波动。例如,连续的上涨或下跌趋势可能预示着市场的持续动力或转折点。

2. 成交量与价格的关系:成交量的增加通常伴随着价格的大幅变动,这可能是市场趋势强化的信号。相反,成交量减少而价格变动不大,可能表明市场进入盘整阶段。

3. 持仓量的变化:持仓量的增加可能意味着新资金的流入,表明市场参与者对未来价格走势持乐观态度。持仓量的减少则可能预示着市场信心的下降。

4. 技术指标的应用:技术指标可以提供更深入的市场分析。例如,当移动平均线显示金叉(短期均线上穿长期均线)时,通常被视为买入信号;而死叉(短期均线下穿长期均线)则可能预示卖出信号。

最后,结合基本面分析,可以更全面地理解期货数据。基本面分析包括对宏观经济数据、行业动态、政策变化等因素的考量,这些都可能对期货价格产生重要影响。

总之,期货数据的正确解读是投资者成功的关键。通过综合运用价格、成交量、持仓量和技术指标,结合基本面分析,投资者可以更准确地把握市场脉搏,做出明智的投资决策。