来源:市值风云

更有昔日基金经理卷入老鼠仓沦为过街老鼠。

近年来境外市场行情不断地攀升,QDII基金异常火爆。最新数据显示,截至7月23日,QDII基金产品数量超过290只。

不过,买到不代表赚到,并非所有QDII产品都取得较好收益。

作为第一批“出海”的QDII基金之一,摩根亚太优势混合(377016.OF)(以下简称“优势混合”)的收益率就被大量投资者诟病,要是没有前两年近17%的涨幅找补,业绩更是用惨不忍睹来形容。

当然,其他基金也没好到哪里去。

(来源:Choice数据,市值风云APP制表)

连年亏损,不影响赚到盆满钵满

01 营销到极致,叫好也叫座

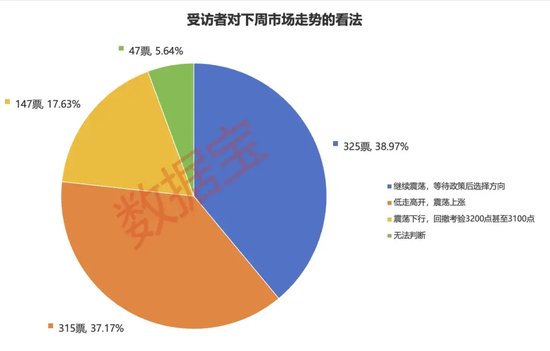

2007年9月,中国基金成立了首批4只QDII基金,彼时正是牛市的高峰时刻,上证指数正朝着6000点进发,以上QDII也受到大量资金追捧。

作为首只提出以亚太市场为投资目标区域的股票型投资基金,优势混合首日认购规模高达1162.6亿,创下超千亿的历史记录。

当时摩根基金总经理王鸿嫔和台湾明星基金经理杨逸枫亲自为该基金站台,中投证券、银河证券等公司也纷纷为该基金摇旗呐喊。

他们表示,发展中国家居多的亚太市场中,很多市场的表现都可圈可点,而摩根基金的海外财务顾问是其外方股东的一大优势,拥有30多年的亚太股市投资经验的摩根富林明公司将是这只QDII基金强有力的支持。

(王鸿嫔 来源:网络公开信息)

在疯狂造势下,该基金最终配售比为25.8%,有效净认购金额约295.69亿元,成绩喜人。

02 成立即遭重创,累计亏损破百亿

然而,在创下发行纪录之后,优势混合的业绩表现却不尽如人意。

2007年年报显示,刚运作满两个月的优势混合已在市场高位之际基本完成建仓,股票持仓占基金总资产的比例达到91%,彼时基金净值还位于0.8元。

不仅如此,优势混合还于2008年二季度逆势增仓,成为当时仓位最高的基金系QDII产品。

随着2008年金融危机的爆发,该基金遭受重创。2008年末,优势混合跌破0.4元关口,年内跌幅达到57.2%,期内利润亏损152亿元,不仅远远跑输全球各大股指,同时也成为已经出海的基金系QDII中下跌幅度最大的产品。

(来源:Choice数据,市值风云APP制表)

此后,该基金表现虽有所回暖,但是受到高位建仓的影响因素,该基金大部分年份净值低于1元,只有2020年12月到2021年9月这10个月时间中净值短暂高于1元。

这意味着,当时申购的投资者在往后的17年中,只有10个月时间能够安全出局。

(来源:市值风云APP)

该基金在吾股系统里评级也处于中等偏后的位置,近五年同类排名均在100名开外。

(来源:市值风云APP)

03 管理费过高,基民苦不堪言

但是,这丝毫不影响摩根基金在这只产品上赚得盆满钵满。

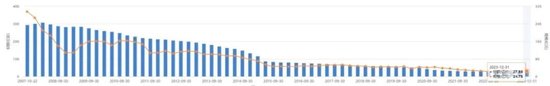

优势混合成立17年,累计管理费收了24亿元,而基金净利润累计亏损近百亿。

(来源:Choice数据,市值风云APP制表)

面对这样的基金,基民能做的便是用脚说话,离开便是。2007年这只基金有300亿的规模,连年遭到赎回,当前只剩下不到30亿。

(来源:Choice数据)

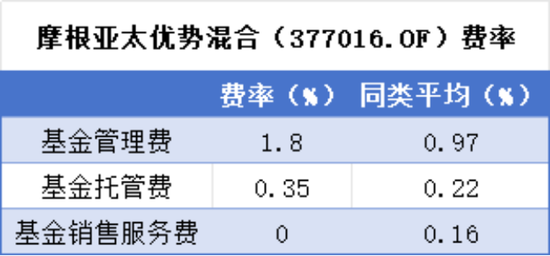

该产品的管理费率高达1.80%,不仅在摩根基金旗下产品中最高,在整个公募QDII基金市场也位居前列。

(来源:Choice数据,市值风云APP制表)

除此之外,摩根基金旗下QDII基金管理费率大多在1.5%以上,有5只更是高达1.8%。

而在收取1.8%管理费的基金产品中,有两只基金产品近三年收益为负数。最离谱的是,摩根中国生物医药(001984.OF)在收取高于市场同类水平的1.5%管理费率的前提下,近三年净值跌幅超60%。

(来源:Choice数据,市值风云APP制表)

基金公司是否应该与投资者共担投资风险?在如此业绩表现之下,仍收取高昂管理费实在是不合理。

而在去年7月,中国证监会制定公募基金行业费率改革工作方案,鼓励公募行业降费让利客户,易方达、华夏、嘉实等头部基金公司积极响应,不少基金的管理费率已经调降到1.2%。

但是,摩根基金迄今为止仍无动于衷。

亏损之下仍然收取高额管理费不单单是单只基金的通病,摩根基金旗下其他基金产品仍有这些情况发生。

成立至今9年多,摩根整合驱动混合基金(001192.OF)累计浮亏达到-59.4%,大幅跑输业绩基准49个百分点,吾股排名为6231名垫底。

(来源:市值风云APP)

尽管基金大幅亏损,基金管理人却凭借管理费收入实现旱涝保收。自成立至2024年上半年末,摩根基金从该基金上合计收取管理费高达2亿元。

一边承受着投资标的的亏损,另一边仍要承担着高额的管理费,这样会逼迫投资者不断离开摩根基金。

台湾经理能力存疑,明星本土经理力挽狂澜

01 台湾经理能力存疑

作为累计亏损超百亿,四只首批出海基金系QDII中垫底产品,优势混合的基金操盘人,后来也混得不怎么好。

该基金首任基金经理是杨逸枫女士,为(中国)台湾新竹清华大学经济学学士,拥有13年以上亚太区域型基金运作经验。

(杨逸枫 来源:网络公开信息)

2008年与2014年,毕业于复旦大学的张军先生与台湾大学历史学硕士王邦祺相继成为新任基金经理。

2015年4月中旬,首任基金经理杨逸枫女士在掌管了八年后,因个人原因离职,最终放弃了净值停留在0.59元的摩根亚太优势QDII,后来也基本脱离了中国股市,再也没有听到她的声音。

(来源:Choice数据)

而当时参与站台的王鸿嫔,2003年从台湾奔赴上海参与组建摩根基金后,更是在2010年就离开了摩根基金,转投一家私募上海富汇财富投资管理股份有限公司担任董事长兼总经理,把烂摊子留给了后面的接班人。

02 继任经理表现尚可

杨逸枫离开后,张军全权负责下的摩根亚太优势QDII似乎有了些许起色。杨逸枫离任时间点至今该基金涨幅近60%,虽然依然没有完全恢复净值,但是表现总比杨逸枫全权处理的时候好很多。

(张军 来源:网络公开信息)

张军在2004年身摩根基金初创时即加盟,长期在国际投资一线“搏杀”,管理摩根日本精选(007280.OF)、摩根欧洲动力(006282.OF)、摩根标普500(017641.OF)等多只基金,海外基金管理经验丰富。

总的来说,因为QDII市场近年来整体火爆,张军目前旗下管理基金表现还是不错的,除摩根全球新型市场混合(QDII)任职回报为负以外,其他基金任职回报均十分亮眼。

(来源:Choice数据)

03 杜猛老将终“失手”

相反的是,与张军并称摩根基金旗下两员“虎将”之一的杜猛,近几年却过得不怎么好。

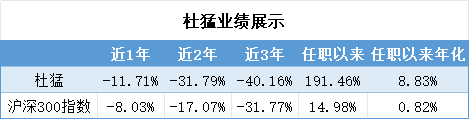

Choice数据显示,杜猛近1-3年业绩分别为-11.7%、-31.7%、-40.1%,连续三年跑输同类沪深300指数。

(来源:Choice数据,市值风云APP制表)

杜猛的代表基金摩根新兴动力混合A(377240.OF)近两年下跌超35%,同类排名垫底。

(来源:市值风云APP)

究其原因,与杜猛的追涨杀跌的风格有着很大的关系。

以石头科技(688169.SH)为例,股价从2020年3月上市低点的315元开始,一路上涨,到2021年6月创下了历史新高后,摩根新兴动力混合A建仓买入29.31万股,市值3.42亿元。

(来源:市值风云APP)

就在建仓不久,股价便开始转入下跌趋势,然而杜猛并没有见好就收,继续加仓2.43万股,持股达到31.74万股,市值4亿元。

直到2022年三季度,石头科技以41%的跌幅报收于368元,杜猛才开始清仓割肉离场。Choice数据显示,这次时长7个季度的投资中,杜猛损失高达2.2亿元。

杜猛追涨杀跌的坏习惯,似乎也要改改了。

摩根基金,输在哪里?

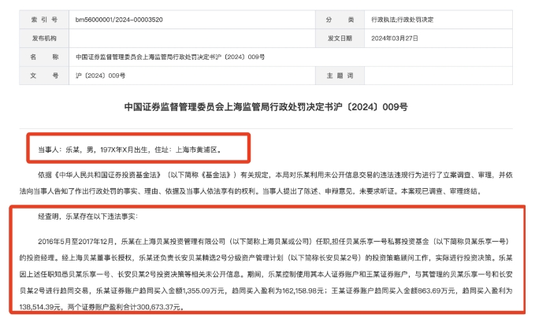

除了被投资者所诟病的高昂管理费用以外,近年来摩根基金的负面消息不断。就在今年3月份,上海证监局披露了一则行政处罚决定书。

该处罚主要针对乐某的“老鼠仓”行为,其中提及乐某控制使用其本人证券账户和王某证券账户,与其管理的贝某乐享一号和长安贝某2号进行趋同交易,获利约30万元。

(来源:网络公开信息)

从公开信息来看,乐某或为原摩根基金的基金经理乐琪,而乐琪在就任摩根基金期间也曾卷入过“老鼠仓”。

上海证监局2021年12月披露的一则行政处罚决定书显示,2013年7月4日至2016年4月29日期间内,乐琪利用因职务便利获取的基金相关未公开信息,获利合计约165万元。

值得注意的是,乐琪离职日期与行政处罚决定书上的日期完美重合,都为2016年4月29日。

这在一定程度可以说明,乐琪当时的老鼠仓行为是在就职摩根基金经理期间发生的,从侧面可以说明当时摩根基金在风险控制和人员管理上存在严重漏洞。

(来源:Choice数据)

老鼠仓、高昂管理费、差劲的业绩……摩根基金可算把投资者的雷区踩了个遍,名声不好自然也是情理之中。