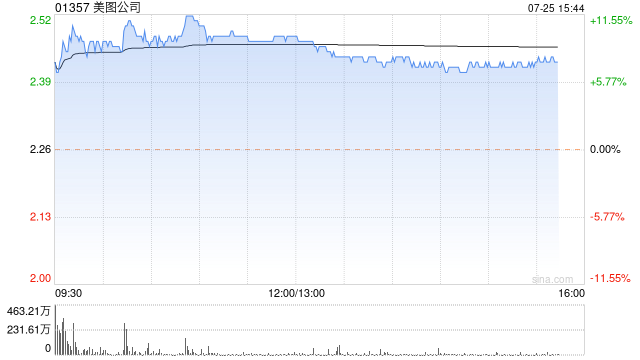

中金发布研究报告称,认为美图公司(01357)订阅业务在生产力及海外方面仍有拓展空间,维持“跑赢行业”评级,考虑公司订阅业务ARPPU提升略好于预期,上调2024及2025年收入3%至37.1亿/47亿元。但考虑近期板块估值中枢下行,下调目标价26%至3.2港元。公司预计IFRS口径下1H24归母净利润同比增长不低于30%(即人民币2.96亿元以上),预计经调整归母净利润同比增长不低于80%(即人民币2.72亿元以上),好于该行预期的2.46亿元,主要因高毛利的订阅收入增长好于预期。

中金主要观点如下:

会员订阅延续高速增长。

公司于预告中表示,1H24会员订阅收入持续高速增长,主要得益于:

1)生成式AI持续驱动用户付费。公司于2024年影像节上表示,美图设计室2022年1月至2024年5月期间MAU最高值达1,773万,月付费用户最高达93万,已服务近200万电商商家;AI口播视频工具开拍上线一年实现用户与收入双增长,MAU达69.4万,月毛利突破百万。同时,公司亦推出多款新品覆盖细分垂类需求,包括设计服务平台“站酷设计服务”、游戏广告制作与投放平台“奇觅”、AI短片创作工具“MOKI”等,该行认为通过与更多行业工作流的融合,有望为公司打开新的收入增长空间。

2)快速的全球化发展。2024年以来公司产品在海外取得较佳表现,公司旗下视频编辑产品Wink先后在印尼、肯尼亚、泰国等国家取得App

Store总榜第一,该行认为公司在海外已初步展现其移植国内成功经验的潜力。根据美图2024年影像节,截至6月11日美图全球付费用户数已达1,063万(截至2023年底为911万),该行预估截至1H24公司付费率有望环比提升0.4ppt至4.1%,订阅收入或同增56.2%至9.4亿元。

经营杠杆持续释放,研发费用或有较明显增加。

该行认为,公司在更高毛利的订阅业务持续高增长的背景下,经营杠杆释放的趋势或仍将延续,该行预计1H24毛利率或同比提升3.6ppt至63.4%;运营费用方面,考虑公司加大对模型及AI应用的投入,该行预计研发费用或同比继续提升1.2ppt至24.5%。此外,由于1H24加密货币整体价值上升,该行预计公司或将确认部分加密货币的减值拨回并增厚IFRS口径下净利润。综上,该行预计公司1H24归母净利润同增31.6%至3.0亿元,Non-IFRS归母净利润或同增82.5%至2.8亿元,对应净利润率16.0%,同环比分别提升4.0ppt/0.9ppt。

风险

AI技术及创新进展不及预期;付费用户渗透不及预期;市场竞争加剧;加密货币价值波动及监管风险;宏观经济波动影响用户消费意愿;大股东减持。