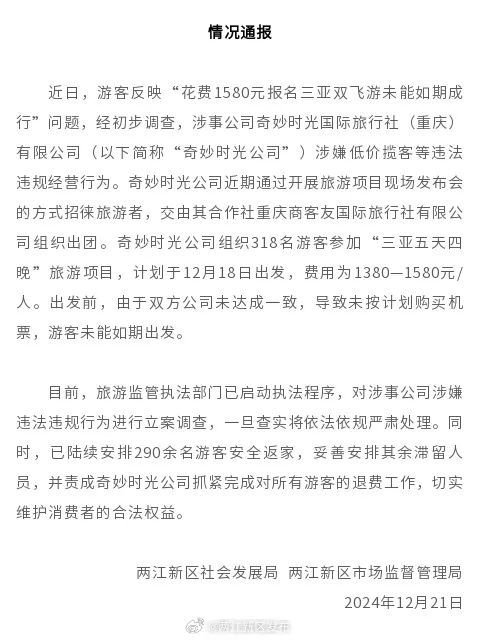

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:环球老虎财经app

昔日的“网红零食”三只松鼠屡遭资本减持。近日,今日资本又减持了公司702.26万股股份,套现超1.5亿元。上市至今,今日资本已从三只松鼠“捞金”超13亿元。而重要股东频频减持的背后,三只松鼠面临着业绩失速、股价下跌、市场竞争日益激烈等多重压力。

对于已经相伴11年的三只松鼠,今日资本再次“不留情面”地减持套现。

7月16日,三只松鼠公告,公司股东LT GROWTH INVESTMENT IX(HK)LIMITED(简称LT )在2023年7月31日至7月15日间,通过集中竞价和大宗交易累计减持了公司702.26万股股份,占公司总股本的1.75%。

根据减持均价估算,LT此次减持三只松鼠可套现超1.5亿元。减持后,其持股比例由6.75%,降至4.9999%。

据悉,LT为今日资本旗下基金,后者总裁徐新被称为“风投女王”。2013-2014年间,今日资本共斥资1284.53万美元入伙三只松鼠准备淘金。2019年上市后,今日资本这部分原始股也转换为6710.4万股上市公司股份。

从今日资本的减持历程来看,2020年7月刚过限售期,其就首次抛出了减持计划,至今已完成四轮减持,累计套现超13亿元。

而今日资本萌生退意,或与三只松鼠的境况改变有关。上市之后,公司就出现了业绩变脸,股价下跌,线下大规模闭店的情况。同时,休闲零食赛道的激烈竞争也给公司带来了许多不确定因素。

今日资本疯狂套现

超13亿

据悉,今日资本创始人徐新有着“风投女王”、“中国女巴菲特”之称。过去几十年里,徐新投资了网易、京东、携程、美团、蔚来汽车、Manner咖啡等知名企业。

徐新的两笔投资一直在江湖上广为流传,一个是在1999年投资网易,五年后收获了800%的回报;另一个是2006年投资京东,不仅为创业初期的刘强东雪中送炭,徐新自己也取得了超过100倍的回报。

而今日资本与三只松鼠的渊源还要从11年前说起。

三只松鼠招股书显示,2013年5月,今日资本旗下LT通过增资以500万美元的价格认购了三只松鼠25.35万元的注册资本,同时,三只松鼠创始人章燎源以41.5万美元的价格将2.5万元的注册资本转让给了LT。2014年4月,LT又参与了三只松鼠的第四次增资,以743.03万美元的价格认购了公司10.52万元的注册资本。

也就是说,对三只松鼠今日资本合计付出成本为1284.53万美元。随后经历了数次增资及转股,到2019年三只松鼠上市时,今日资本这部分原始股也转换为6710.4万股上市公司股份,占公司总股本的16.73%,LT成为公司的第三大股东。同时,徐新也成了三只松鼠的董事。

不过,与以往的“长期持有”风格不同,对三只松鼠,今日资本似乎没有多少“耐心”。

2020年7月,今日资本所持三只松鼠股票刚一解禁,其就火速抛出了减持计划。彼时公告显示,LT计划减持三只松鼠3609万股股份,占公司总股本的9%。减持期满后,今日资本实际通过集中竞价、大宗交易分别减持了802万、144万股股份,减持均价分别为58.6元/股、58.18元/股,套现金额达5.54亿元。2021年12月,徐新也退出了三只松鼠董事会。

2022年7月、2023年2月,今日资本又两次抛出减持计划,最终分别成功套现2.35亿元、3.69亿元。

2024年3月,LT第四次抛出减持计划,拟通过集中竞价或大宗交易减持公司股份不超过718.23万股,不超过总股本的1.8%。

根据7月16日的公告,LT在此期间最终成功减持604.3万股,加上2023年8月29日- 2023年9月1日间其还通过集中竞价减持了97.94万股,LT合计套现约1.5亿元。

综上,2020年至今,通过减持,今日资本持有三只松鼠股份数从6710.4万股下降至2004.99万股,持股比例由16.73%,下降至4.9999%,合计套现超13.08亿元。此外,上市后三只松鼠累计分红4.53亿元,LT约可获5800万元分红。

同时,这可能仍不是“终点”,在最新公告中,LT表示,未来一年内无增持三只松鼠股份的计划,不排除继续减持的可能。

除了今日资本外,三只松鼠曾经的第二大股东NICE GROWTH LIMITED(简称“NICE”)及其一致行动人GAO ZHENG CAPITAL LIMITED(简称“GAO”)减持则更加疯狂。二者均为IDG旗下资产。

NICE和GAO至今已进行六轮减持,合计套现25.41亿元。NICE持股数由最初的8265.60万股降至2003.88万股,GAO则是在第三轮减持中实现了“清仓”。

股价、业绩表现不佳

或受重要股东减持传导出悲观情绪影响,7月17日,三只松鼠跌3.37%,报19.20元/股,最新市值76.99亿元。较今年5月7日的股价高点,三只松鼠已跌去27.19%。

拉长时间线来看,2020年5月,三只松鼠的股价最高达90.46元/股,如今公司股价已跌超76%,市值缩水约285亿。

股价下跌期间,三只松鼠也曾试图通过回购、增持等手段稳住股价,但都收效甚微。

三只松鼠之所以会遭资本抛弃、股价一蹶不振,也与自身的业绩下滑有关。

2012年三只松鼠创立,很快就搭上了电商迅速发展的快车,当年双十一品牌便拿下行业销量第一的宝座,随后更是屡创纪录,7年时间便成功上市,上市当年,公司营收达到峰值,销售额破百亿。

但随着电商红利的衰退,2019年后,公司的营收开始逐年下滑。2019-2023年,公司的营收分别为101.73、97.94、97.70、72.93、71.15亿元。同时,公司的净利润也很不稳定,同期分别为2.39、3.01、4.11、1.29、2.20亿元。

造成这种现象的原因之一是19年之后,公司开启线下直营和加盟店模式,但疫情期间,公司的线下业务遭受重创,随后的几年间公司大量关闭线下门店。

2021年,三只松鼠投食店新开12家,闭店43家,截至期末累计140家;联盟店新开341家,闭店288家,截至期末累计925家。

到2022年,三只松鼠投食店新开1家,闭店118家,截至期末累计23家;联盟店新开44家,闭店431家,截至期末累计538家。

2023年,三只松鼠发布“高端性价比”战略,重新构建线下门店体系,开创自有品牌社区零食店,截至期末,公司社区零食店新开设149家,原有店型266家。门店数量已大幅减少,原有投食店已退出历史舞台。

与此同时,三只松鼠也在采取其他措施挽救业绩,构造全品类、全渠道的经营基本盘。例如通过自建工厂,降低供应成本。同时,将线上渠道重心转移至抖音等社交电商,并推出了儿童高端健康零食子品牌小鹿蓝蓝。

目前三只松鼠的战略已有一定的效果,最新业绩预告显示,三只松鼠今年上半年预计实现营收50.4亿-51亿元,同比增长74.19%-76.27%。归母净利润为2.86亿-2.92亿元,同比增长85.85%-90.08%。

休闲零食

还是一门好生意吗

无独有偶,对于三只松鼠的“老对手”良品铺子,今日资本也选择了大幅减持套现。

据悉,良品铺子的第二大股东达永有限公司同样是今日资本旗下,不过其2023年才开始实施减持,5月至11月,达永累计减持1704万股,共套现4.04亿元。今年年初,达永再次减持1203亿元,套现1.99亿元。在这连续两次减持后,达永的持股比例已经由30.3%降至23.05%。

而对于曾经被视为“资本宠儿”的两家网红零食品牌,今日资本都进行了减持,其背后究竟是什么原因?

三只松鼠提出“高端性价比”战略的同时,2023年底,良品铺子官宣了17年来首次大规模降价,300款产品平均降价22%,最高降幅45%。

而让老牌网红零食纷纷走上“性价比”路线的原因,是零食市场日益激烈的竞争,以及来自线下量贩零食店的“围攻”。

去年年底,好想你刚联手盐津铺子控股入股了零食很忙,而更早些时候,赵一鸣零食已经与零食很忙进行了战略合并,成立了零食很忙集团。截至今年4月底,赵一鸣零食的门店数量已经超过了4000家,其所属的“零食很忙”集团总体门店数量更是达到了9000家。

零食量贩店的特点就是主攻下沉市场、主打极致性价比,相关品牌店的快速“跑马圈地”也让零食赛道逐渐向下沉市场转移,如良品铺子、三只松鼠也不得不卷入性价比之争。

不过,目前休闲零食赛道市场空间仍十分广阔,据艾媒咨询数据,2023年中国量贩零食店市场规模为 809亿元,涨幅75%,预计2025年有望达到 1239 亿元。

东兴证券研报显示,截至2023年10月,中国零食集合店门店数量已经突破 2.2万家,加上良品铺子、三只松鼠、来伊份等品牌零食店,估计门店数大约3万多家。据其测算,全国饱和门店数量约为10万家,这一趋势表明,线下零食店仍具备3倍的增长潜力。

在这种情况下,三只松鼠受到资本冷落并不令人意外,不过,随着战略布局走上正轨,其或许依然有能力与新兴量贩零食“掰一掰手腕”。

责任编辑 | 李明庆