界面新闻记者 | 纪瑶

界面新闻编辑 | 张一诺

公募养老基金产品作为养老金融体系“第三支柱”之一,因近期养老FOF基金清盘频发,而受到关注。

2024年以来,已有6只养老FOF清盘,均为发起式,清盘原因主要都是规模未能达到2亿元而触发清盘条款。

养老FOF资产规模低于2亿元就要遭清算的原因与发起式基金的独特要求紧密相关。发起式基金在成立之初,由公募管理人自掏腰包认购至少1000万元,因此它们免于普通基金要求的2亿元成立条件。然而,发起式基金的基金合同生效3年后,如果基金资产规模(即资产净值)仍然低于2亿元,那么该基金合同将自动终止,即基金将进行清算。

2022年以来,共有15养老FOF发生清盘,占全部26只清盘FOF的一半以上,其中有13只是在2023年清盘。

自2018年3月,中国证监会出台《养老目标证券投资基金指引》(以下简称“《指引》”),养老FOF发展已有6年,但从数据看,运营现状不佳,产品数量和规模增速也有所放缓。

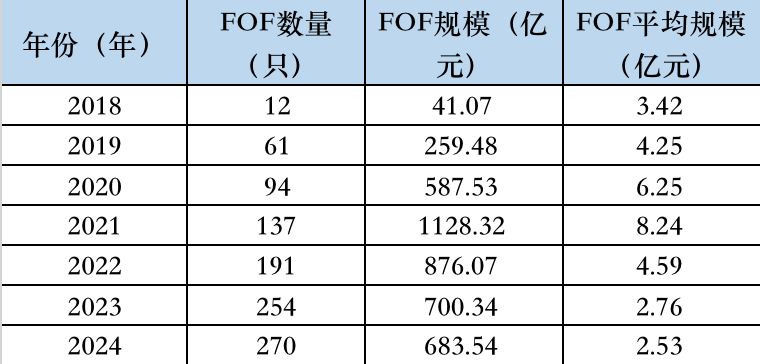

在全市场FOF基金中,筛选含“养老”二字的FOF基金,截至最新,共有270只(仅筛选主代码),基金规模合计为683.54亿元,其中168只是发起式基金,占比超一半。

2018年到2021年,养老FOF规模线性上涨,次年较前一年,涨幅均在100%上下。然而近三年,养老FOF规模逐年下降,2023年规模同比减少了175亿元,2024年上半年继续下滑。同时,单只FOF产品的平均规模也在下降,正向2亿元接近。

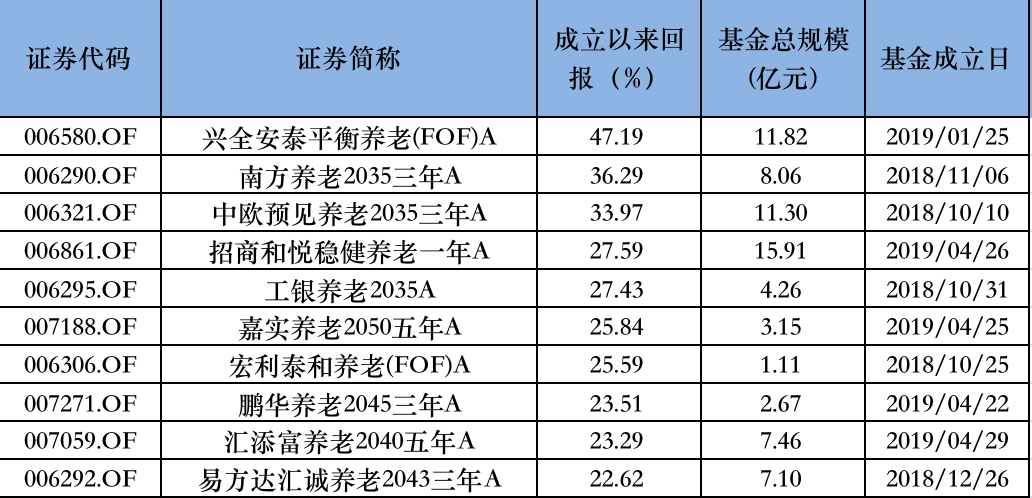

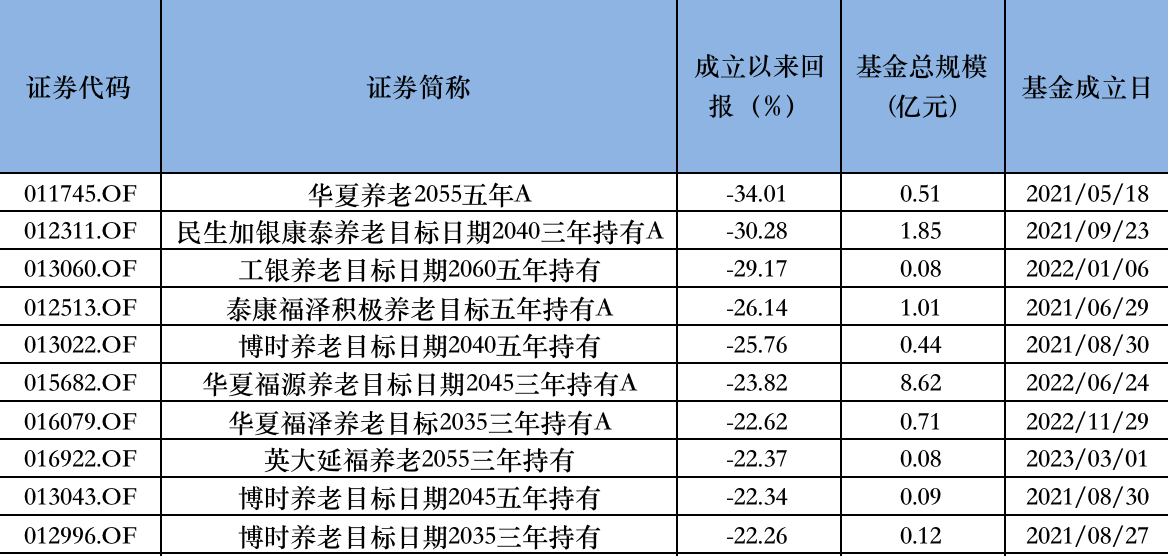

业绩方面,270只产品中,105只成立以来盈利,超半数产品亏损,首尾业绩差距80%。

成立以来回报居前10的养老FOF均为2018年、2019年间成立,林国怀管理的兴全安泰平衡养老FOF成立以来总回报47.19%,居首。包括南方、中欧、工银瑞信、宏利基金等多家产品收益靠前。

华夏和博时分别有3只养老FOF业绩不佳,规模随业绩下滑,目前规模几乎都不足1亿元。此外,还有民生加银、英大、泰康基金等旗下养老FOF亏损居前。

从2018年第一批养老FOF面市,到2022年个人养老基金Y份额的推出。近两年过去,个人养老基金Y份额的运营状况也令市场担忧。

2022年11月,为积极推动“第三支柱”发展,引导长期投资,在上述《指引》之后,中国证监会又公布《个人养老金投资公开募集证券投资基金业务管理暂行规定》等系列规定。当年,约20家公募管理人对旗下部分养老FOF增设了Y份额。

Y类基金份额是基金产品针对个人养老金投资基金业务单独设立的一类基金份额,个人投资者通过个人养老金资金账户申购Y类基金份额。Y份额基金独立计算净值,还可以享有综合费率费率优惠。可以将收益分配方式默认为红利再投资,以鼓励投资人在个人养老金账户做长期投资。

Wind数据显示,截至7月初,已成立的养老基金Y份额产品有194只。但是,由于成立时点的原因,养老基金Y份额规模和业绩现状更为糟糕。有近140只处于亏损状态。

2022年成立的132只产品中,有90多只产品目前处于亏损,这一年权益市场波动,业绩大幅回撤。尽管2024年市场震荡上行,存量和新发的产品中,超半数产品在年内盈利,但大部分产品净值仍待修复。

规模方面,养老Y份额基金规模总计近65亿元,平均规模已在5000万元以下。

按单只份额规模来看,仅有8只产品规模在2亿元以上,规模最大的是兴全安泰积极养老目标五年Y,为7.06亿元。177只产品规模低于1亿元,甚至,南方养老目标日期2060五年持有Y份额和景顺长城养老目标日期2035三年持有Y份额规模分别仅有约4元、20元。

某公募人士表示,公募养老产品尚在发展初期,也面临着类似美国养老投资发展初期的短期挑战。

业内认为,公募养老基金发展初期,还存在养老意识、投资范围和制度设计等方面的牵掣。

一是投资者养老财富管理意识和规划不足。“我国养老保险制度仅仅能够提供满足基本生活需求的保障,传统的家庭养老面临诸多挑战,居民人人养老财富储备的意识和能力仍有不足。”中国养老金融50人论坛秘书长董克用表示。

“个人养老金产品现状是‘开户热缴费冷’。”中国社会科学院世界社保研究中心主任、中国社会科学院大学政府管理学院教授郑秉文表示,其主要原因是大多数人还处于观望阶段,对个人养老金的投资回报持怀疑的态度。

富达投资大中华区投资策略及业务资深顾问郑任远表示,转变投资者观念的过程非常耗时。一方面,机构需要给投资者很好的体验,一点一点证明产品是可信赖的;另一方面,从业人员的期望也不宜过高,对于推广初期的失败要有充分的心理准备。

二是产品投资工具有些局限。养老产品的投资标的是国内市场,A股市场表现牵动着养老基金产品收益。

富达基金管理(中国)养老投资业务负责人赵强表示,目前中国养老产品表现不佳并不能完全归咎于市场表现。养老产品需要多元资产配置,这对投资工具有一定的要求,需要政策支持。还要实现风控工具多元化,丰富、分散的风险管理工具也是必不可少的部分。

三是制度设计仍有空间。养老投资短期化在市场波动周期中更加明显,短钱如何变成长钱?郑任远结合Target Date Fund的经验表示,个人会有非理性时刻,需要制度和系统的理性。强制默认机制下,资产配置会根据风险承受能力,动态调整。

由此,业内多方观点认为,应更注重绝对收益和长期业绩考核,应拒绝短期业绩排名,通过设计合理的评价机制,引导投资者养成长期养老投资习惯是行业需要思考的问题。