大地期货研究院

2024/06/07 橡胶:真的存在长期供需缺口?

观点小结

核心观点:中性 整体来看,泰国原料是橡胶坚挺的根本原因,而丁二烯的强势引发了本轮橡胶行情。6月份胶水的走势极其关键,若持续维持高位则是反季节性特征,或将证实全球平衡存在长期供需缺口,需要持续观察。

原料:中性偏多 泰国原料的持续坚挺,使得空头预期迟迟无法兑现。若证实泰国持续减产,一方面是说明全球平衡存在缺口、另一方面说明橡胶大周期的提前到来,因此该时间段胶水价格是最关键的信号。

BR:中性偏多 本轮行情的直接原因可以认为是BR,与去年类似,但相比去年基本面更好。

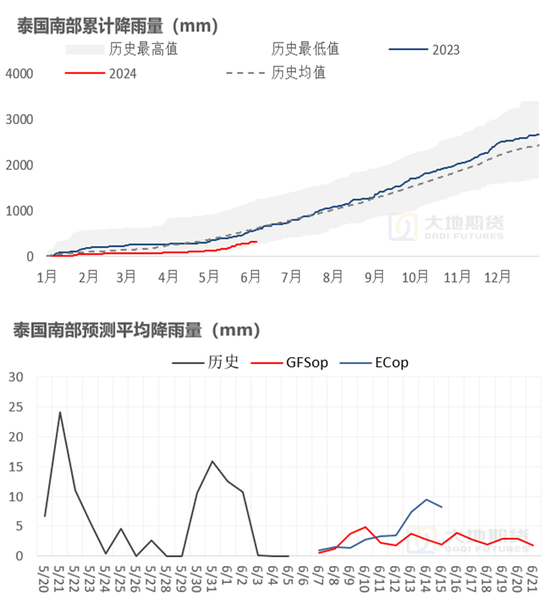

天气:中性 许多产区的天气问题得到接近,只有泰国南部仍然是维持偏干的情况,但降雨预报中没有明显的降雨。

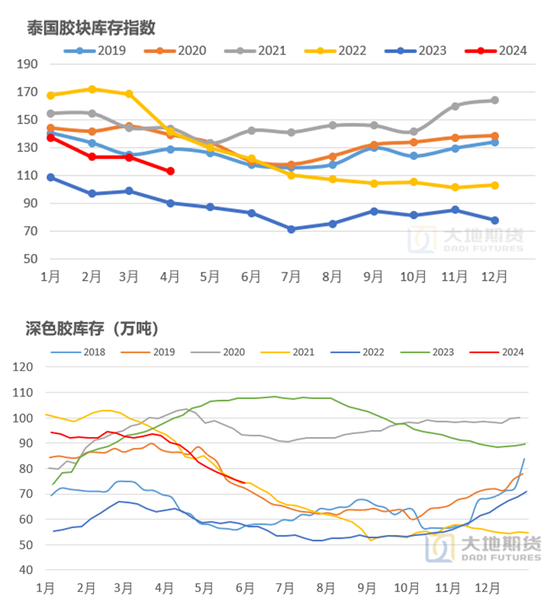

上游库存:中性 没有明显证据能够证明泰国整体库存偏高,甚至综合来看是中性偏低的,只是不同企业之间出现分化。

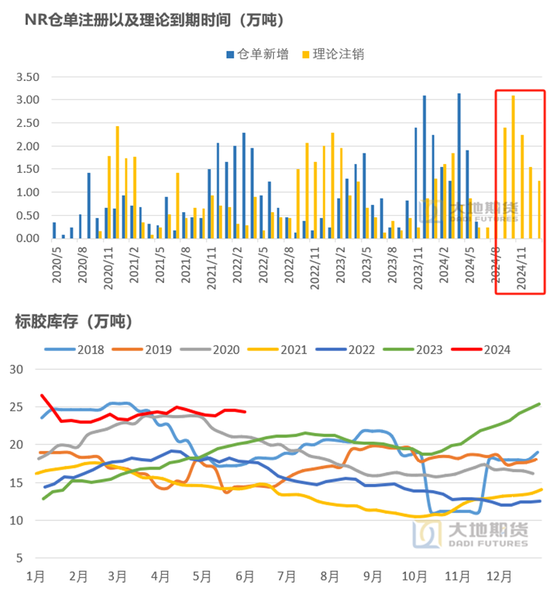

NR:偏空 NR09之后可能存在印尼胶注销,而且再叠加近期出货的情况,9月份之后到港数量或许会有所增加,因此NR远期存在偏弱的因素。

01

原料价格意义重大

上涨的原因分析

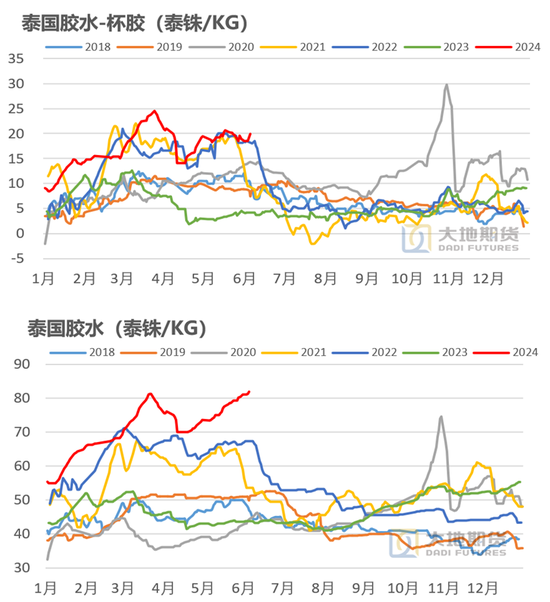

上涨的根本原因。正如上周热点评论所描述,泰国原料的持续坚挺,使得空头预期迟迟无法兑现,再加上现货端筹码减少,导致盘面空头力量不足,胶价回调三个工作日之后迅速企稳,并且再次反弹冲高。

全球平衡以及周期的角度。从全球平衡来看,泰国产量是市场博弈的重点,若泰国减产持续,一方面是导致全球平衡持续存在缺口、另一方面说明橡胶大周期的提前到来,因此这个时间点胶水价格是非常重要的信号。

上涨的直接原因。而天胶本次的上涨有一部分直接原因是BR。BR与天然橡胶极其相似,同样也是原料端现实和预期的双重冲击,丁二烯推涨BR盘面,随后吸引投机资金入场做多天胶。除了BR之外,仍有收储的传闻,但是盘面并没有走出很明显的反套和9-1收窄,所以资金交易逻辑或许不是收储。

上涨之后的估值如何?

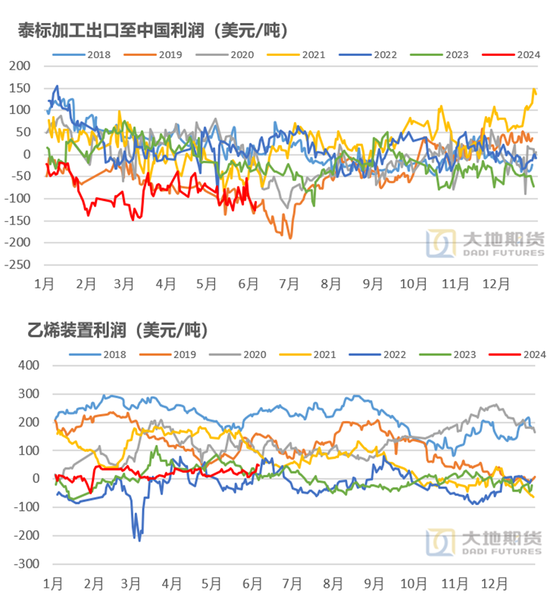

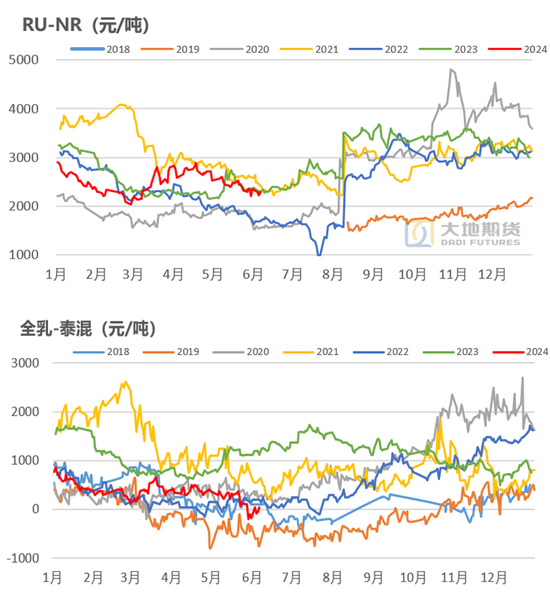

泰国利润仍然倒挂严重。目前泰国杯胶62左右(实际可能更高),折算NR为13900左右,盘面NR主力合约为13500,不仅卖国内倒挂,卖海外同样倒挂,但内外价差已经平水。而国内的利润情况则比较健康。

BR已经出现利润,但仍然需要看丁二烯。目前按照BR07的价格已经出现一定生产利润,似乎是略有高估,对盘面会有一定压制,但这不是主要矛盾。BR的主要问题仍然是在丁二烯,目前乙烯装置利润偏低,也是海内外供应偏少的一个主要原因,而丁二烯的涨幅并不能直接刺激供应的增加,因此BR的涨幅一部分需要计价丁二烯强势的预期,另一方面是交易仓单注销之后的高虚实比。

对比去年BR引发的行情

对比去年BR引发的行情。2023年9月份同样是由BR逼仓引发的橡胶行情,BR冲高后升水RU,目前的价差略低于当时最高点。但有几点不同:一是当时的BR属于纯资金行为,丁二烯涨幅不及BR,因此出现冲高后大幅回落,而今年这轮行情是由丁二烯引发,丁二烯基本面仍然偏强,因此可能不会快速下跌。二是当时橡胶基本面相对偏弱,虽然接力上涨,但向上空间没有很大,就已经修复了加工利润,而今年涨幅如此之大居然还未修复利润。

空头还有哪些逻辑?

空头的逻辑。对于空头而言,主要是认为原料价格并非长期问题、而是短期问题,那么寻找的短期原因主要是天气抑制、原料垄断。

产区天气问题。那么首先看一下天气问题,许多产区前期的天气问题,都已经得到一定程度的解决。比如说海南的降雨正在趋少、产量释放较为可观,云南以及泰东北也迎来降雨缓解干旱情况。但是只有泰国南部仍然是维持偏干的情况,因此胶水的短缺与天气可能有一定关系。

天气预报仍然降雨不多。即便如此,在未来14天的降雨预报中也没有明显的降雨,因此泰南地区的产出问题在未来还是无法解决,该空头逻辑也无法立刻兑现。

原料垄断和出货意愿

原料垄断。由于利润倒挂、叠加EUDR的因素市场猜测上游垄断原料,但从各方信息来看,没有明显能够证明泰国整体库存偏高,或许只是个别企业行为,甚至综合来看是中性偏低的。

出货意愿的提升。在当前高价情况下,上游出货意愿有所提升,可能导致三季度末到港船货的预期没有那么紧张,对NR盘面有所压制。但这属于是库存的转移,对于目前来看可能是次要矛盾,主要矛盾是橡胶大周期能否证实。

02

深浅色价差

目前深浅色价差的位置

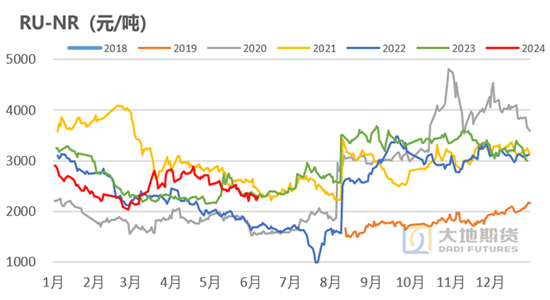

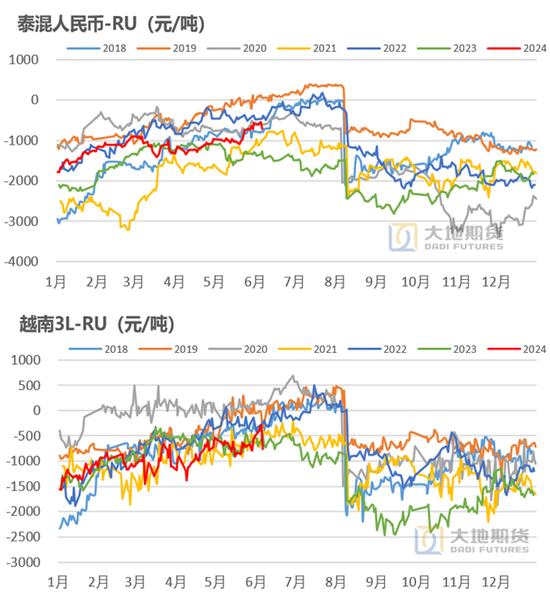

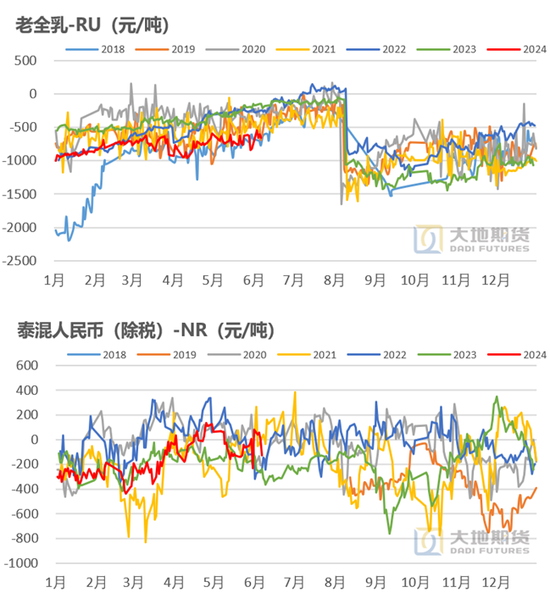

或许可以考虑做深浅色反套。本轮上涨过程中,RU显得更加理性,胶水、浓乳的暴涨没有引发浅色胶的过度炒作,因此深浅色价差在上涨过程中居然是收窄的。从现货价差来看,全乳已经与混合接近,在近几年来看全乳大幅贴水混合的情况较为少见,主要是2019年之前全乳总库存偏高的时候贴水较多,因此可以考虑做深浅色反套。

NR远期存在偏弱的因素

NR远期存在偏弱的因素。从仓单注册进行推算,NR09之后可能存在印尼胶注销,而且再叠加近期出货的情况,9月份之后到港数量或许会有所增加,届时可能面临库存拐点。因此在NR的远期,可能会存在结构性走弱的情况,如果当时基本面转弱,可能会出现类似2023年底的回调;如果基本面仍然强势,则主要通过月差、胶种价差来体现。

03

国际需求情况

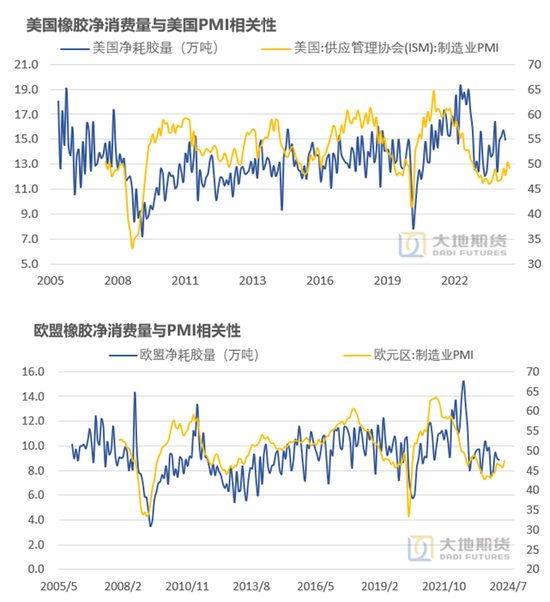

欧美消费量基本能够稳住

欧美消费量基本能够稳住。从目前的海外净消费量来看,欧美的消费量基本能够稳住。PMI等先行指标正在稳步回升,且国际轮胎厂库存正在企稳回升,目前看不到任何国际需求崩盘的迹象,因此对于印尼FOB等海外价格而言,存在比较有利的支撑。

04

期价回调后再次反弹

期货价格回调后再次反弹上涨

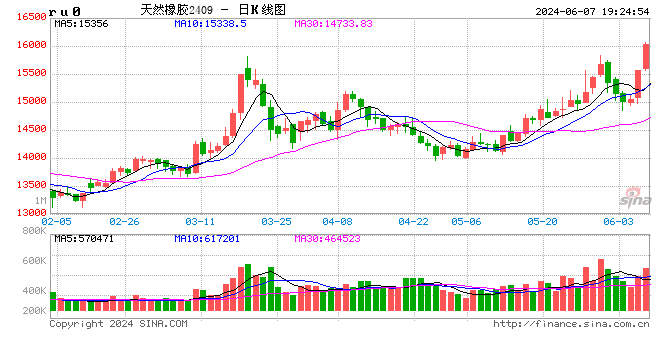

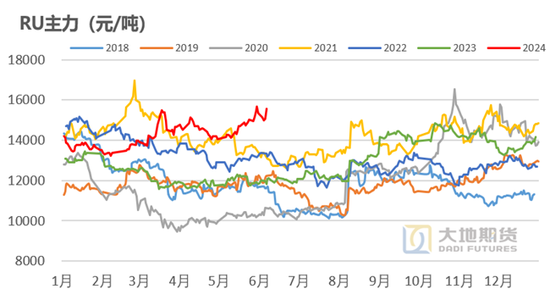

6月5日RU主力收盘价为15050元/吨,较上周上涨115元/吨,环比上涨0.74%。

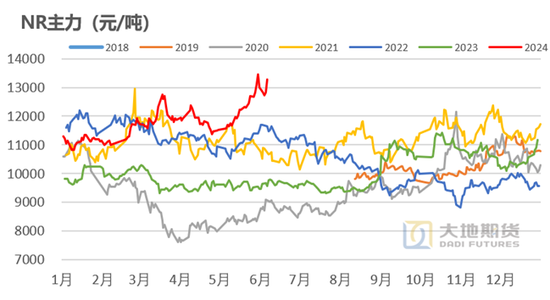

NR主力收盘价为13270元/吨,较上周上涨175元/吨,环比上涨1.34%。

RU-NR为2290元/吨,较上周下跌60元/吨。

浅色胶出现反弹,浓乳有所回落

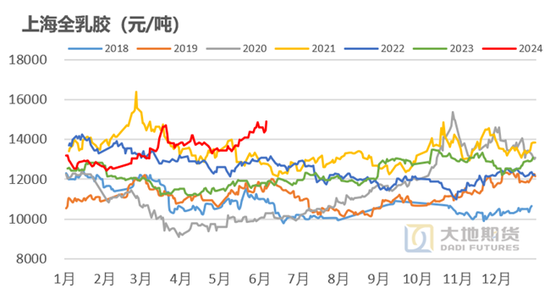

6月5日上海全乳胶价格为14900元/吨,相较上周上涨300元/吨,环比上涨2.05%。

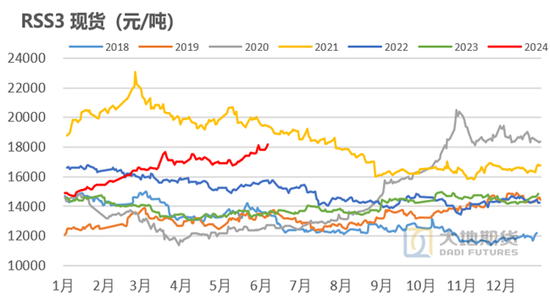

泰国RSS3价格为18200元/吨,较上周上涨400元/吨,环比上涨2.25%。

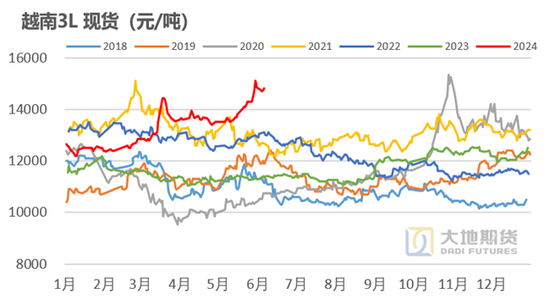

越南3L价格为14800元/吨,较上周上涨150元/吨,环比上涨1.02%。

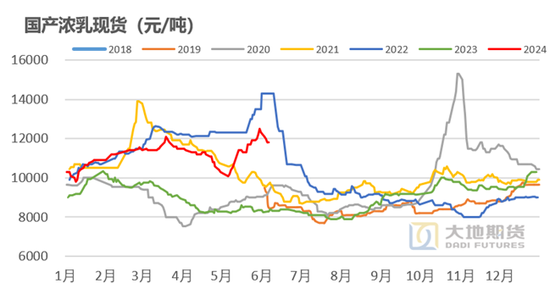

国产浓乳价格为11800元/吨,较上周下跌400元/吨,环比下跌3.28%。

深色价格涨幅低于浅色

6月5日泰国STR20价格为1850美元/吨,较上周上涨10美元/吨,环比上涨0.54%。

泰混人民币价格为14850元/吨,较上周上涨50元/吨,环比上涨0.34%。

基差普遍走弱

6月5日上海全乳胶-RU为-660元/吨,较上周上涨185元/吨。

泰混-RU为-710元/吨,较上周下跌-65元/吨。

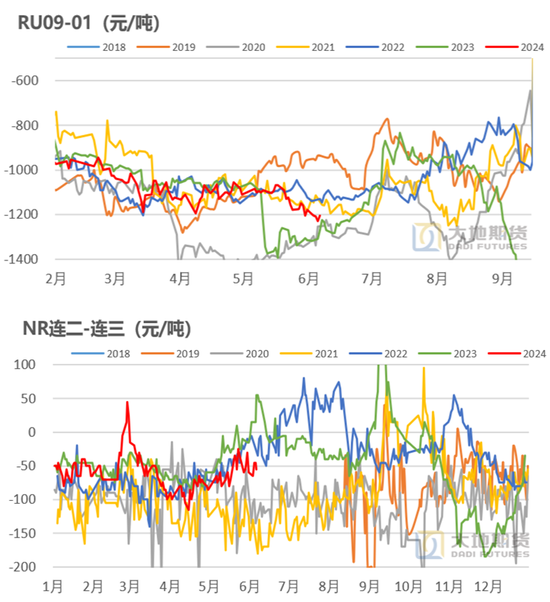

9-1月差走扩,NR月差走强

6月5日RU09-01月差为-1205元/吨,较上周下跌45元/吨。

NR连二-连三为-55元/吨,较上周下跌5元/吨。

唐逸

从业资格证号:F03113142

投资咨询证号:Z0019519

研究联系方式:tangyi@ddqh.com