炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:新浪财经上市公司研究院

作者:夏虫工作室/邱颂

核心观点:传化智联一边向财务公司存款,一边向财务公司贷款,这究竟是基于资金管理考量还是利用财务公司美化报表或扩表?需要指出的是,传化智联物流业务地产属性强,资金需求大,靓丽的报表或更利于融资扩张。此外,公司分拆上市前夕将部分股权转移给大股东,估值对价差异大背后又是否可能涉嫌利益输送?

近日,上市公司存于财务公司资金频繁“爆雷”,上市公司存于财务公司资金安全问题或刻不容缓。

先是6月4日ST亿利(维权)称超39亿元存款存在重大可收回性风险;6月18日晚间,东方集团(维权)又称超16亿元存款大额提取受限。上市公司资金究竟有没有被占用?

事实上,近年财务公司资金风险也引发监管重点关注。一方面,财务公司频现违规财务方式频繁出现存贷款业务违规、信贷资金被挪用、内控制度执行不到位、高管长期缺位等问题;另一方面,近年上市公司资金违规占用频发背后浮出财务公司身影,财务公司正成为资金占用的隐蔽通道。

据统计,财务公司累计高达277家(注:金融监管总局数据,截至2023年12月末全国存续241家),其中大部分国企央企为主,民企财务公司为45家,占比不足两成。值得注意的是,民企注册资本金明显低于国企央企整体平均水平。

部分财务公司截图如下:

值得注意的是,上市公司向财务公司存款显著大于贷款。据悉,截至2023年末,上市公司在关联财务公司的存款余额超1.6万亿元,较2020年末增长42.3%;同期贷款余额为7340亿元,较2020年末增长31.7%。随着外部大环境周期性承压,上市公司与财务公司之间业务往来可能诱发的资金风险或需要监管及投资者再次高度重视。

基于以上背景,我们将对存续的241家财务公司可能与A股上市公司之间发生业务往来的进行全面深度复盘。我们将从以下几方面进行深入探讨:

第一,对于民企,我们重点关注财务公司背后是否可能出现“资金黑洞”。我们将重点筛选出可能呈现出风险信号特征的公司,即出现“高存低贷”、“母弱子强”及存贷结构失衡与利率不匹配等特征信号的公司;

第二,对于国企央企,我们侧重点关注中小股东利益保护上,如上市公司资金有没有可能流向集团低效资产,或上市公司低息向财务公司存巨款同时又高息外部机构举债的大存大贷行为等等。

在传化智联与财务公司往来中,我们发现,其常年存于财务公司存款余额与贷款余额相差无几,属于“存贷相当”状态。令人不解的是,为何上市公司不直接通过银行账户,而是通过财务公司边存边贷式“过账”?这安排背后有何玄机?

财务公司“过账”有玄机?

2023年年报显示,传化智联存于财务公司的资金为18亿元,而其从财务公司获得的贷款为18.34亿元。需要指出的是,传化智联与财务公司的往来近几年均属于“存贷相当”。

令人疑惑的是,为何公司不直接通过货币资金结算,而是将财务公司拉入交易链中?

公开资料显示,2013年,随着互联网普及,传化物流也随之升级,催生了“物流 +互联网 +金融”的发展模式。2015上市公司传化股份作价 200亿元收购了传化物流,多元化发展为“化工 +物流”的双主业模式。2016年传化股份改名传化智联,物流板块形成了“公路港+仓储+IT”物流商业模式。目前,传化智联的物流板块收入占比超七成。

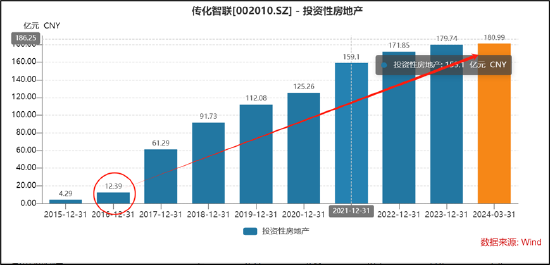

需要指出的是,传化智联“公路港+仓储+IT”物流商业模式地产属性较为明显。即以公路港为切入口,拥有仓储设施,零担档口,配套的三产和加油站服务等物业,以此来吸引具备运力的第三方物流公司、个人司机以及商贸企业入驻,是车流、物流、人流和商流的聚集地。2019年报告期末,公司全国已开展业务公路港 65 个,覆盖 27 个省市自治区;2023年报告期末,公司全国累计布局公路港 73 个,其中在建及筹建9个,投入运营64个,已获取土地权证面积1,358.95 万平方米,经营面积达 567.78 万平方米。值得注意的是,传化智联的投资性地产由2016年的12.39亿元飙升至今年一季度末的180.99亿元。

如此重资产投入下,公司的资金需求或较大。业内人士表示,相关企业若想要更多获得相关外部资金支持,一方面需要资产标的盈利好,另一方面也需要盈利“含金量“高。

需要指出的是,公司此前业绩盈利较为依赖补贴。2016-2020年收到政府补贴分别10.51亿元、7.55亿元、13.66亿元、14.84亿元以及6.88亿元,同期净利润分别是6.51亿元、5.4亿元、8.99亿元、16.38亿元以及15.83亿元。

官网显示,传化集团财务有限公司是由传化集团发起并控股,经原中国银保监会批准设立的非银行金融机构,公司成立于2019年12月26日,当前经营范围包括吸收成员单位存款、办理成员单位贷款;办理成员单位票据贴现;办理成员单位资金结算与收付;提供成员单位委托贷款、债券承销、非融资性保函、财务顾问、信用鉴证及咨询代理业务;从事同业拆借;办理成员单位票据承兑;银行保险监督管理机构批准的其他业务。开业以来,公司坚持合规经营,稳健发展。

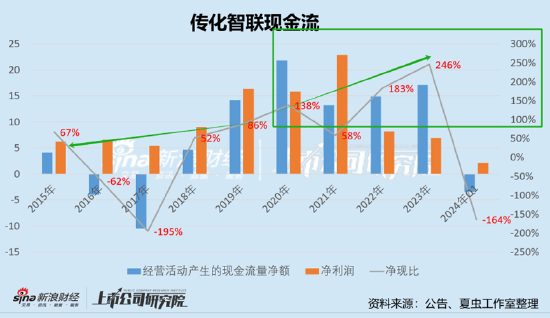

值得注意的是,公司在财务公司成立之前,公司的现金流表现较差,长期出现净现比为负或低于1现象。颇为巧合的是,在传化财务公司2019年底成立后,公司2020年后现金流却大幅改善,此后持续净现比大于(2021年除外),具体如下图:

财务公司是否可能实现“美化”公司现金流报表?在中通客车上或可以提供观察视角。

以中通客车自2019年通过财务公司开启上下游产业链融资业务。2019年至2021年,中通客车通过财务公司开启上下游产业链融资业务涉及金额分别为0.55亿元、3.4亿元、2.45亿元。这是否间接通过财务公司“美化”了上市公司的现金流报表?颇为巧合的是,中通客车的经营活动净现金流自2019年后也出现明显改善。

传化智联是否利用财务公司优化报表我们无法判断,但需要强调的是,有的公司则可能利用财务公司过度融资或基于降低结算风险,节约结算费用,提高资金管理质效等因素考量。今年5月,监管明确提出,财务公司不应成为企业集团的营利中心,严禁在同业市场上过度融资,防止异化为企业集团对外融资的通道和工具。

值得注意的是,去年年底,传化智联在自身资金需求较大情况下,进一步对财务公司增资扩股。2023年12月5日,传化智联发布公告,传化集团财务有限公司为公司参股公司。财务公司注册资本5亿元,传化集团与公司分别持有财务公司75%、25%股权。公司拟与传化集团对财务公司进行同比例增资共计5亿元,其中公司增资1.25亿元。增资完成后,财务公司注册资本变更为10亿元,公司对财务公司的出资比例保持不变。此外,传化智联部分外部机构融资成本超过6%,而其从财务公司获得的贷款则在3.45%-4.55%。

分拆前腾挪有无利益输送?分拆上市恐存变数

2023年12月15日晚间,传化智联公告称,公司筹划将控股子公司浙江传化合成材料有限公司(下称“传化合成”)分拆至深交所上市。据公告,传化合成隶属于传化智联化学业务板块,成立于2011年7月,主要从事顺丁橡胶等合成新材料的生产、研发、销售。

值得注意的是,在分拆上市前,公司将部分股权转让给大股东。

公告显示,公司称为进一步促进传化合成的战略发展,优化公司资本结构,公司拟以14.4亿元为传化合成100%股东权益估值,向杭州传化科创股权投资基金合伙企业(有限合伙)(以下简称“传化科创基金”)、传化集团有限公司(以下简称“传化集团”)、浙江航民实业集团有限公司(以下简称“航民集团”)、俞汉杰、汤铮分别转让标的公司27.77%股权、4.86%股权、4.99%股权、2.97%股权、2.43%股权。

此次交易完成后,传化智联持有传化合成的股权比例为 56.98%,传化合成仍为公司控股子公司。本次交易的受让方传化集团为公司控股股东、受让方传化科创基金为公司控股股东传化集团施加重大影响的合伙企业。

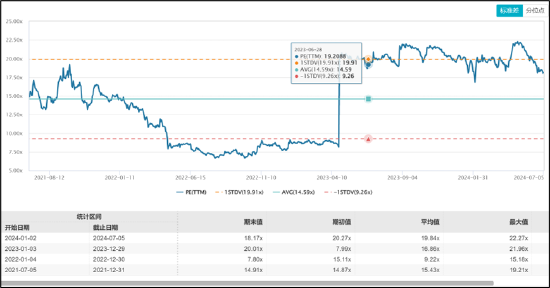

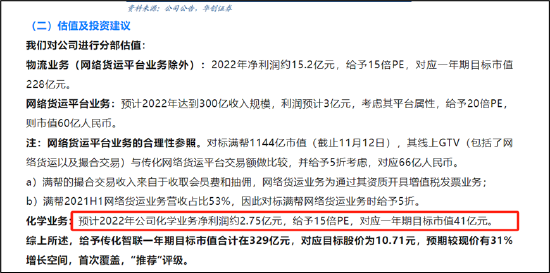

wind数据显示,公司转让公告日公司动态市盈率在19倍左右,而上一年度平均市盈率均值为15倍左右。若传化合成2亿元左右的净利按此估值,则大致在30亿元至38亿元左右。那公司大致按照7倍左右的市盈率转让给大股东,这对价是否可能被压低?有没有可能利益输送嫌疑? 需要强调的是,一二级市场由于流动性溢价等因素也可能导致估值差异。

值得注意的是,华创证券21年年底的研报给公司化学业务估值也是按照15倍水平。此次分拆标的传化合成转让大股东时,采用资产基础法评估的结果为7.43亿元,采用收益法评估的结果为 14.43亿元,两者差异率 94.19%,最终采用收益法估值。

剔除上市前估值对价是否公允的因素,传化智联此次分拆上市又是否顺利呢?

一方面,从外部环境看,在IPO动态平衡大背景下,传化智联此次分拆恐路漫漫。

近期分拆上市公司纷纷出现撤材料现象。此前,投行圈内也已经有消息流出,称监管层对分拆上市的监管口径将进一步严格受限,甚至还有传闻称,“基本明确沪深不能分拆”,欲分拆到北交所上市的,则还留有窗口,需“一事一议”。这则传闻并未从官方查到相关文件,但近期分拆上市公司密集出现终止撤回相关材料的现象。2024年以来被叫停的“A拆A”分拆上市项目达到了14家,其中4月中旬以来被叫停分拆上市项目更是达到了9例。

另一方面,分拆标的质量或也欠佳。2020年度至2023年度,传化合成实现营业收入10.98亿元、11.38亿元、14.44亿元、16.55亿元;净利润8956.24万元、8557.78万元、2.19亿元、2.12亿元。可以看出,公司业绩增长已经乏力。此外,在辅导报告中,公司还出现内控及贸易商客户等问题,相关数据质量或有待进一步夯实。