来源:国联策略研究

报告摘要

1)上半年红利资产持续上行,表明市场对经济的预期仍然相对悲观。内外需背离,第二产业靠外需拉动,但第三产业持续较弱,明显拖累经济,进而导致盈利预期持续回调。

2)下半年景气回升或有波折。PMI新订单下行,海外周期同样有回落风险,外需补库的弹性需要慎重考虑;如果景气分化低,市场风险偏好低,市场或集中定价低波动方向。

3)下半年重视年内风格的再平衡。红利持续上涨后,部分“高股息”的股息吸引力减弱,处于低位的核心资产同样有配置价值。

(一)下半年风格的思路探讨

1)回顾上半年,红利资产持续上行,小微盘+赛道相对回落,市场对经济的定价偏悲观。背后的原因或主要是内外需背离,第二产业靠外需拉动,但第三产业拖累经济,一季报盈利预期回调幅度超过去年同期。

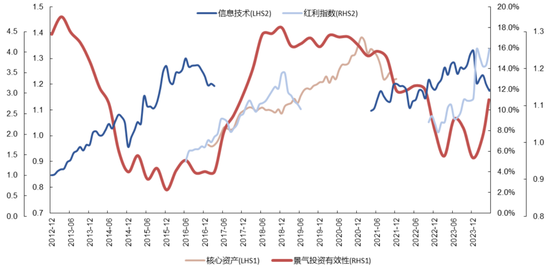

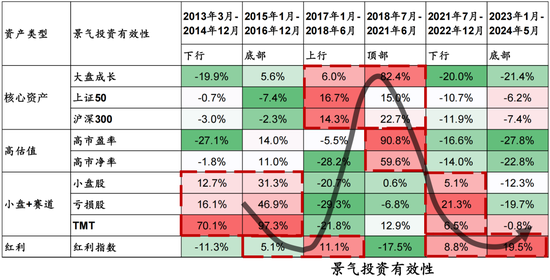

2)年初至今景气有效性在缓慢回升,但成长行业表现并不好。事实上,在景气有效性回升过程中,市场风格逐渐从红利风格向核心资产过渡,成长风格会更靠后。

3)展望下半年,红利资产具有穿越性,但需要低估值的方向更有性价比;除此以外,核心资产中部分逐渐回落至估值低位,具备配置性价比。下半年需要重视年内风格的再平衡,部分风格的估值裂口比较极端,注重估值低位的红利资产和具备配置性价比的核心资产。

(二)国联策略观点

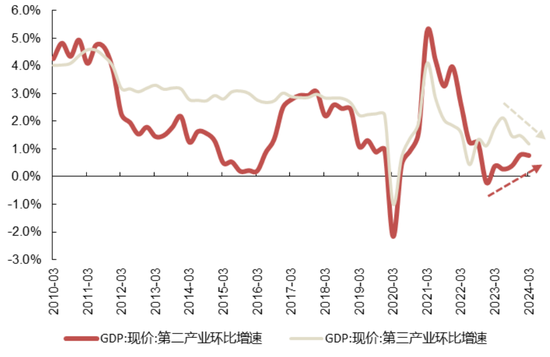

上半年宏观数据不差,但盈利低于预期,二季度下修幅度比较快,甚至超过去年同期。其中很重要的原因在于,制造业和出口虽然有韧性,但服务业明显拖累。二、三产业增速的背离是历史少见的。

价格端改善对企业利润表的支撑,或在中报逐渐体现。按照最新的全年盈利预测,Q2开始利润增速或将逐步回正,这有助于市场重新建立基本面估值的锚,进而将红利与其他方向的可比性纳入考量。

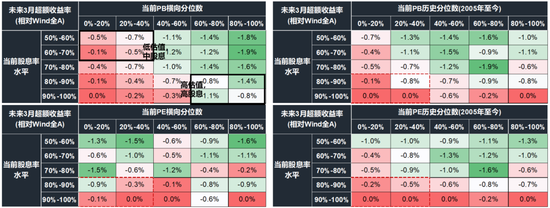

从比价的维度,相较年初,部分高股息的股息率吸引力已经下降。而不属于红利的资产,部分逐渐“跌出了高股息”。两相比较,我们认为投资者会考虑这中间性比价的问题。

报告目录

1. 下半年风格的思路探讨

1.1 上半年风格问题的探讨——盈利低于预期导致风格定价偏悲观

1.2 下半年风格展望——性价比的角度,红利持续上涨后,部分“高股息”的股息吸引力减弱,重视年内风格的再平衡

2. 市场:市场逐步企稳,风格偏向价值

2.1 宽基及行业表现

2.2 风格表现

3. 情绪:宽基情绪热度下行,TMT、周期、制造、必选消费、可选消费、金融地产下行

3.1 GLDI情绪指数

3.2 流动性观察

4. 风险提示

报告正文

1. 下半年风格的思路探讨

1.1 上半年风格问题的探讨——盈利低于预期导致风格定价偏悲观

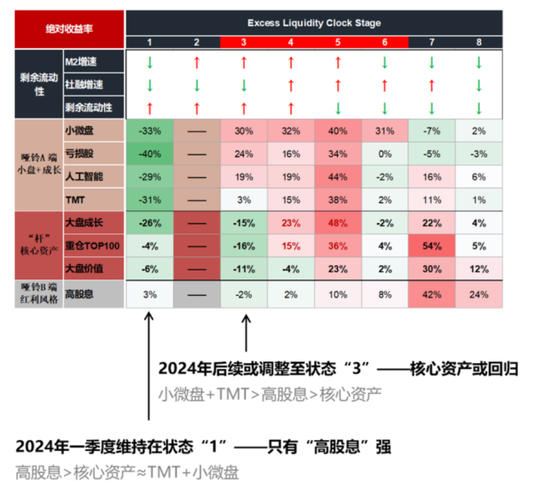

上半年,红利资产持续上行,小微盘+赛道相对回落,市场对经济的定价偏悲观。剩余流动性框架下看,红利策略仍然占优,而小微盘+赛道持续跑输,表明市场对目前剩余流动性的判断仍处于状态“1”,即经济和流动性同步下行的衰退末期。

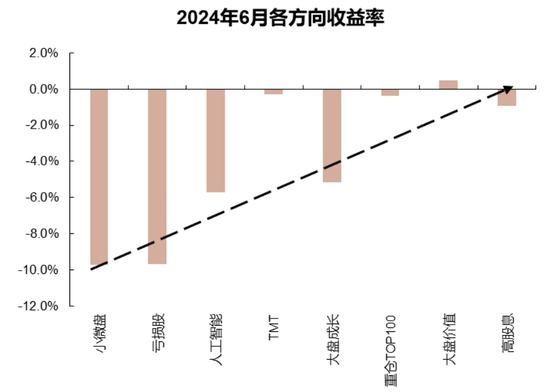

经济高相关性行业持续回落,外资同样在减持对经济暴露较高的行业。经济高相关性的行业相对经济低相关性行业的相对净值持续回落,而外资也在同步进行顺周期行业的减持,同样表明市场对于经济预期仍然偏悲观。

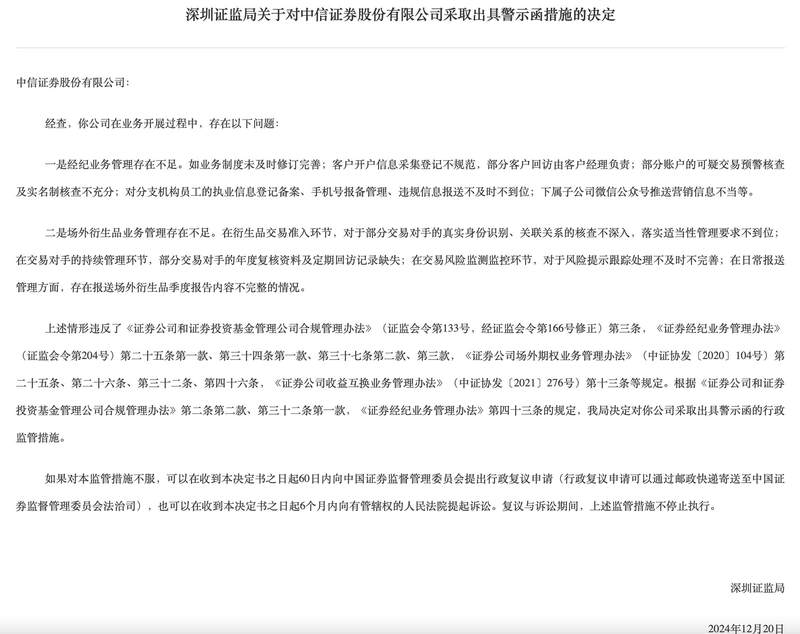

图表1:2024年1-6月,红利>核心资产>小微盘+赛道

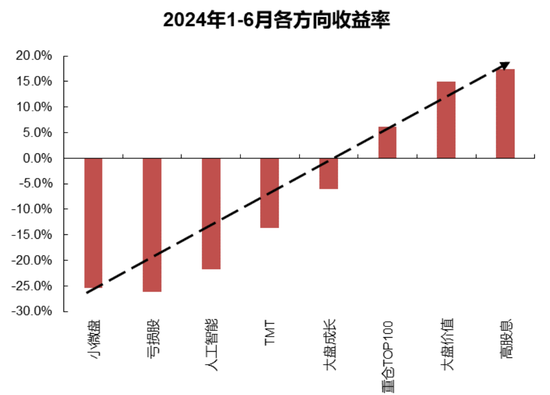

图表2:6月至今,市场定价仍然悲观

图表3:经济高相关性行业在持续回落

图表4:外资对高经济相关性行业的持仓在边际回落

1.1.1 历史上PMI与市场有很好的同步性,但当前PMI趋强、市场趋弱

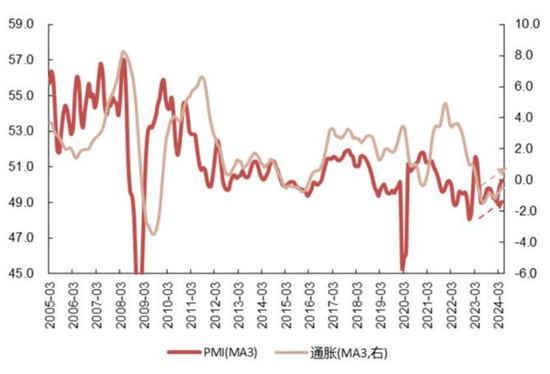

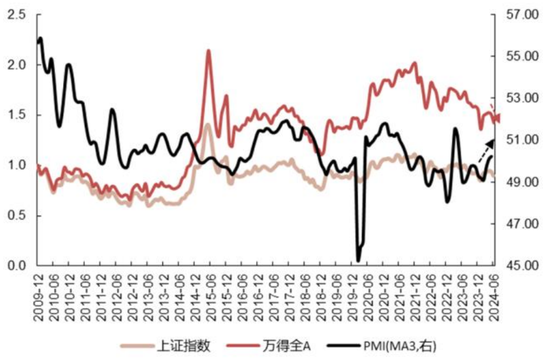

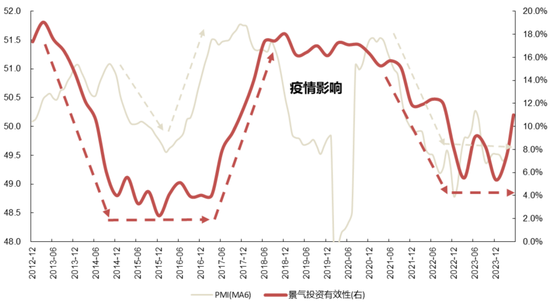

历史上PMI与市场有很好的同步性,但当前PMI趋强、市场趋弱,给投资者造成很多困扰。年初至今,平滑后的PMI持续上行,价格逐步回升,但市场5月以来逐步回落,微观数据和宏观数据形成明显背离。

图表5:年初至今,PMI和通胀同步改善

图表6:历史上,PMI对市场有很好的同步指引作用,但短期出现明显背离

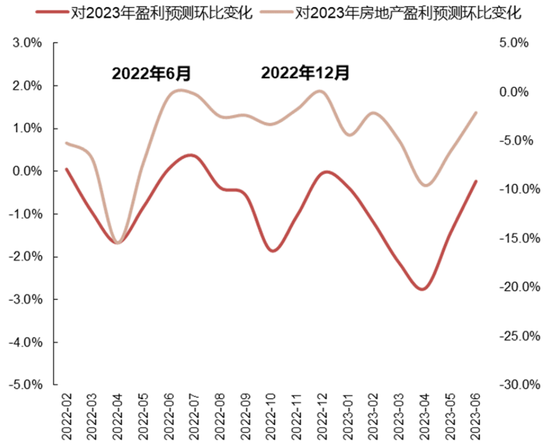

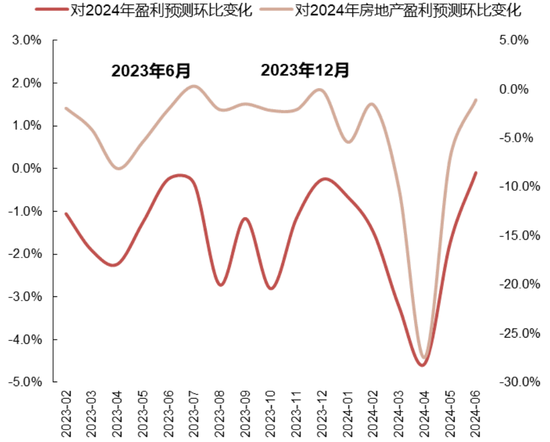

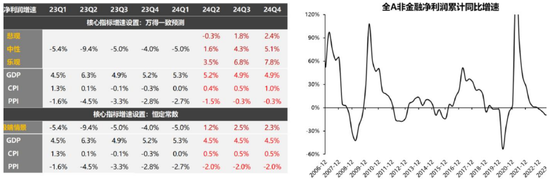

重要原因一:今年一季报盈利预期回调幅度超过去年同期。从回调幅度看,今年4月盈利预期回调幅度接近5%,而去年同期仅为-3%附近;历年相比,今年回调幅度甚至与2020年基本持平。

图表7:2023年盈利预测调整幅度

图表8:2024年盈利预测调整幅度

图表9:与往年相比,今年A股盈利预期的下调幅度最大(甚至超过了2020年)

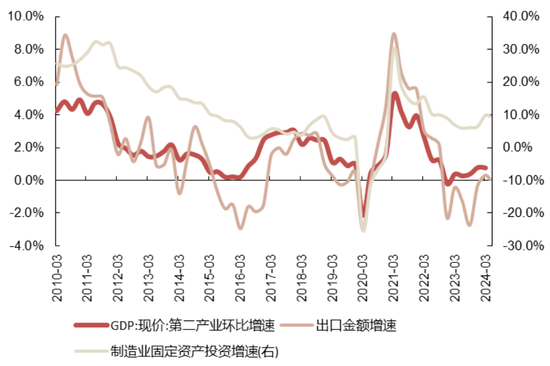

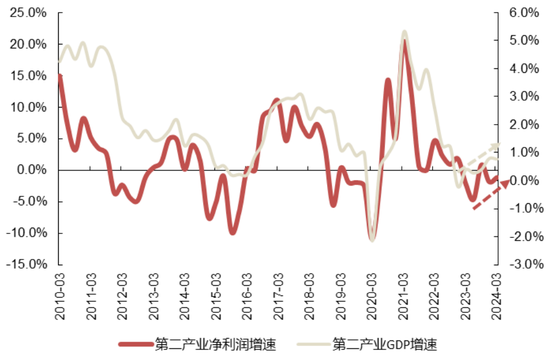

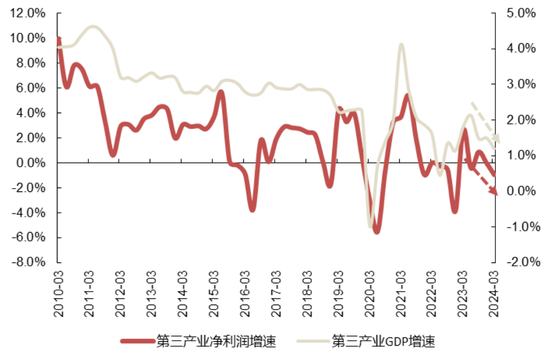

重要原因二:内外需背离,第二产业靠外需拉动,但第三产业持续较弱。PMI等更代表产出类的指标,对总量经济的代表性下降。当前二、三产业的背离幅度来到历史最大水平,而PMI的走强难以掩盖服务业的疲弱。制造业投资和出海有利支撑了第二产业的复苏,但国内服务业的疲弱也导致上市公司盈利周期难以快速复苏。如果将二、三产的上市公司分开看,第二产业上市公司盈利水平仍维持上行趋势,第三产业上市公司盈利水平持续回落。

图表10:国内二、三产业明显背离,二产强、三产弱的现象在历史上不多见

图表11:投资和出海是第二产业上行的重要驱动力

图表12:第二产业上市公司仍维持上行趋势

图表13:第三产业上市公司持续回落

1.1.2 年初至今景气有效性在缓慢回升,但成长行业表现并不好

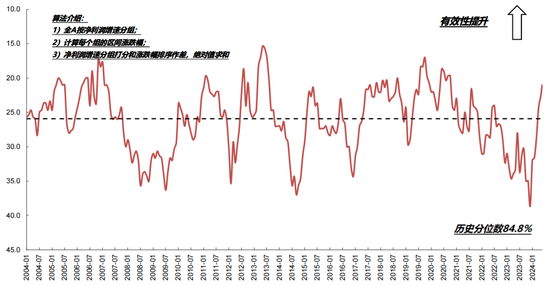

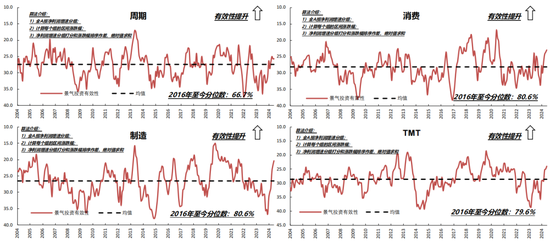

年初至今景气有效性在缓慢回升,但成长行业表现并不好。过去2年,景气投资有效性长期处于低位,红利风格相对占优;近期景气有效性回升的过程中,红利资产仍然一枝独秀,成长表现并不好。事实上,在景气有效性回升过程中,市场风格逐渐从红利风格向核心资产过渡,成长风格会更靠后。

图表14:景气投资有效性和经济景气程度直接相关

图表15:景气有效性回升过程中,红利策略逐渐过渡至核心资产

图表16:景气有效性性周期:小盘+赛道→红利→核心资产

1.2 下半年风格展望——性价比的角度,红利持续上涨后,部分“高股息”的股息吸引力减弱,重视年内风格的再平衡

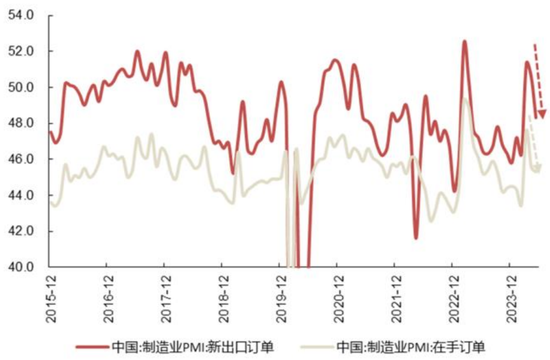

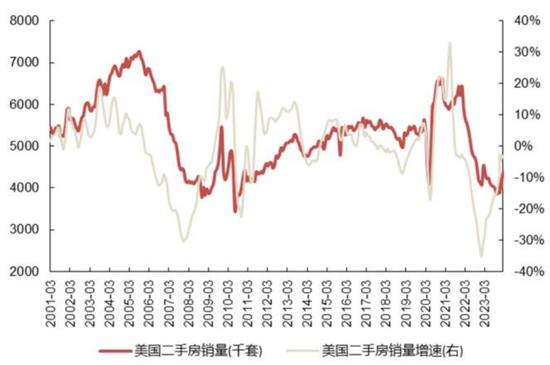

问题一:景气层面,外需补库的弹性需要慎重考虑:PMI新订单下行,海外周期同样有回落风险。新出口订单的回落表明3季度景气不确定性增强,而美国地产销售增速开始逐步放缓,意味着地产后周期的出口也可能受阻。

图表17:订单情况表明3季度景气不确定性增强

图表18:美国地产销售增速开始放缓

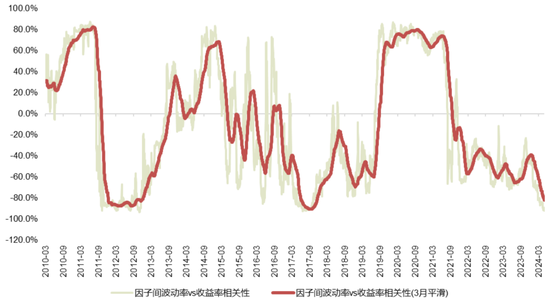

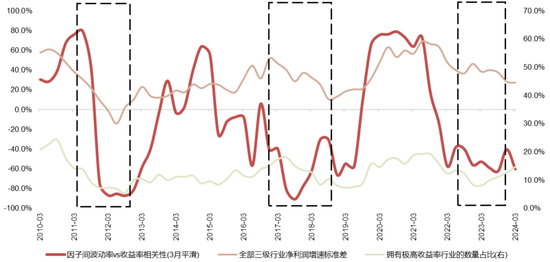

问题二:景气分化较低,市场风险偏好低,主要定价低波动方向。当前市场对低波动的定价较为极端,波动率和收益率的相关性处于历史极低水平。深究背后原因,景气分化较低或关键。各行业的净利润增速标准差处于在过去3年持续下降,景气方面缺乏区分度(但对于极端景气赛道的定价在修复),市场被动定价低波动方向。历史上,低波动类风格占优区间,通常对应基本面较弱、景气分化较低的宏观状态。

图表19:当前市场对低波动的定价较为极端(图为,不同风格因子波动率VS收益率的相关性)

图表20:市场逐渐悲观,行业间的分化较低,市场被动选择低波动方向

问题三:盈利预测角度,二季度企业利润表或有明显改善,主因价格端修复。价格端的持续修复或仍能拉动会场的景气持续回升。从历史上看,经济底往往领先市场底,且价格数据持续上行,下半年上市公司盈利能力维持弱修复。

图表21:自上而下盈利预测

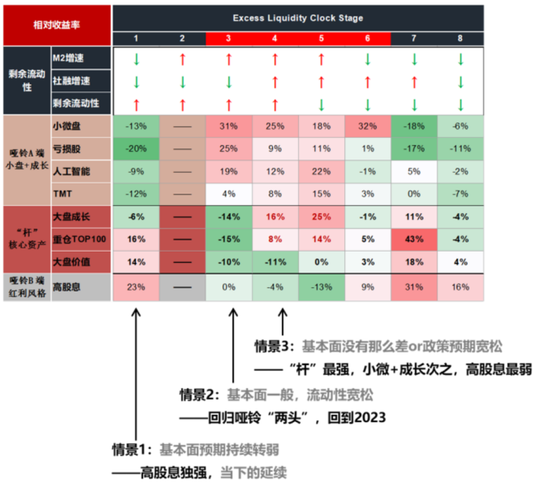

结论:宏观上,从剩余流动性的框架出发,下半年处于70%的状态“1”+“3”+30%的状态“5”,红利+核心资产龙头的配置较优。如果难以对宏观进行精确的定位,不如在几个相近的宏观状态中,选择可以穿越的资产。红利策略+核心资产在几个这状态中均有较好表现。

图表22:2024年1-6月,红利>核心资产>小微盘+赛道

图表23:6月至今,市场定价仍然悲观

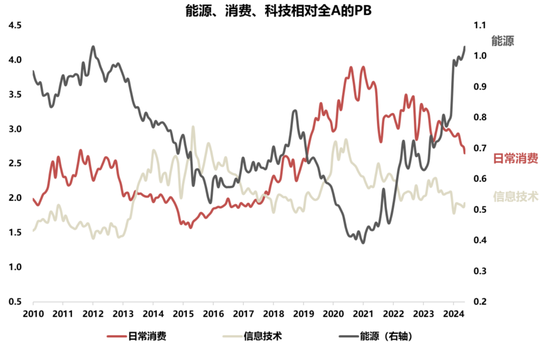

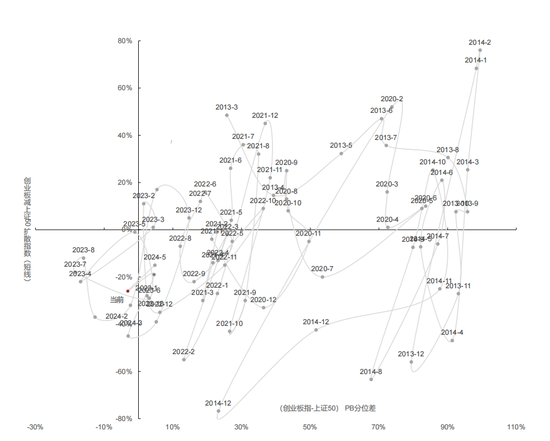

从性价比的角度看,红利资产具有穿越性,但需要低估值的方向更有性价比;除此以外,核心资产中部分逐渐回落至估值低位,具备配置性价比。展望下半年,重视年内风格的再平衡,部分风格的估值裂口比较极端,注重估值低位的红利资产和具备配置性价比的核心资产。

图表24:部分风格的代表性行业估值性价比分化比较极端

图表25:自上而下盈利预测

2. 市场:市场逐步企稳,风格偏向价值

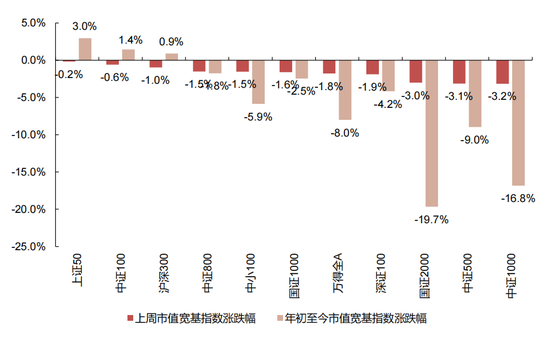

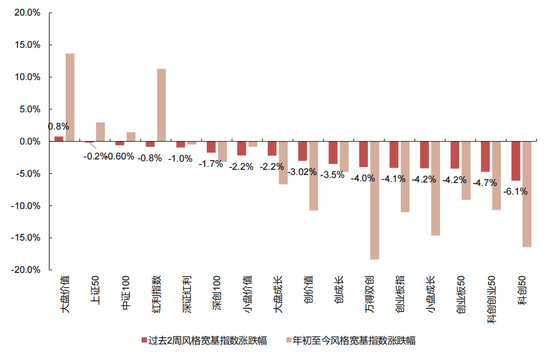

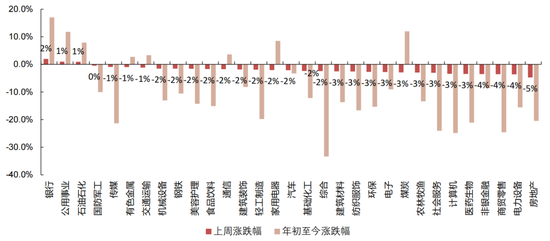

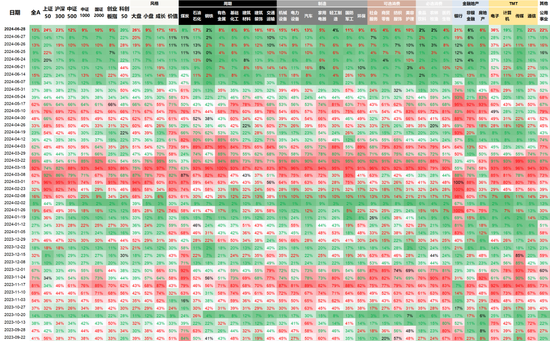

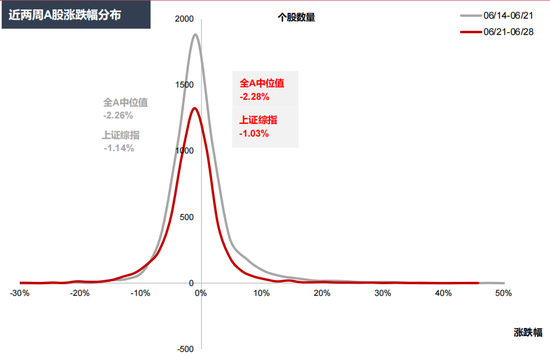

上周,大盘价值、上证50涨幅居前,科创50、中证1000涨幅相对落后,整体市场风格偏向大盘、价值。行业方面,上周银行、公用事业涨幅居前,房地产、电力设备涨幅相对落后。年初至今,银行、煤炭涨幅居前,综合、计算机涨幅相对落后。年初至今,从市值看,上证50、中证100涨幅居前,国证2000、中证1000涨幅居后。从风格看,大盘价值、红利指数涨幅居前,科创50、万得双创涨幅居后。

2.1 宽基及行业表现

图表26:主要宽基指数涨跌幅情况

图表27:主要风格指数涨跌幅情况

图表28:上周各申万一级行业涨跌幅情况

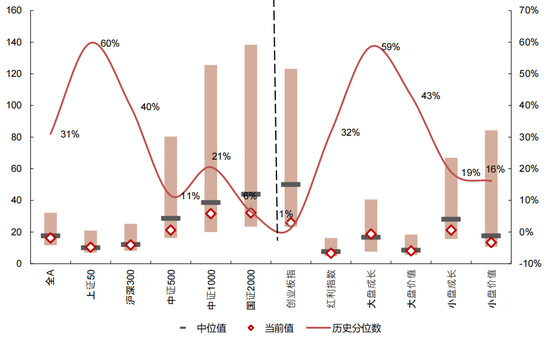

图表29:主要宽基指数估值水平(PE)

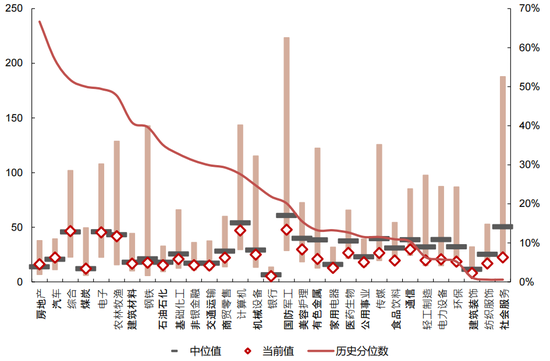

图表30:申万一级行业估值水平(PE)

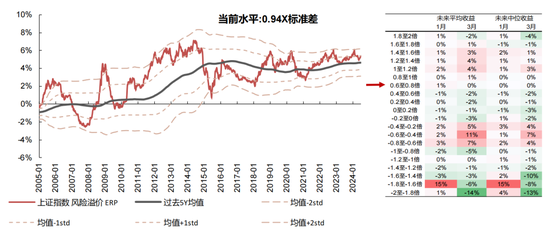

图表31:市场宽基指数ERP水平

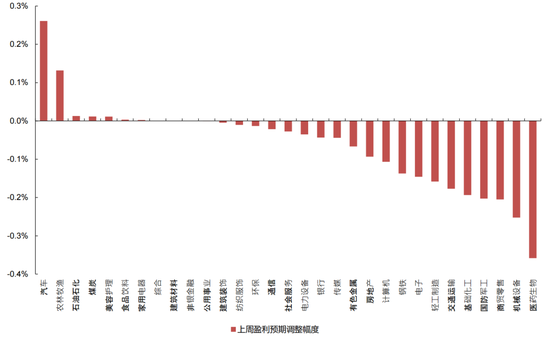

上周,各行业盈利预期调整幅度较大,其中汽车、农林牧渔行业盈利预期出现上调,医药生物、机械设备行业盈利预期下调幅度较大。

图表32:主要一级行业盈利预期调整情况

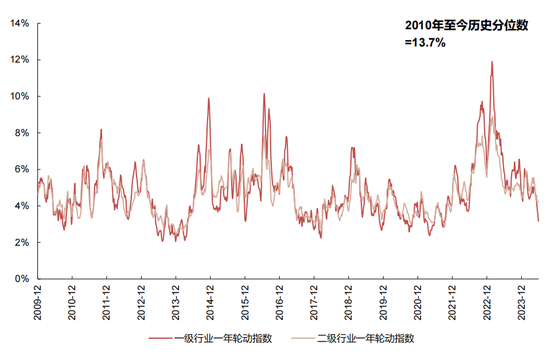

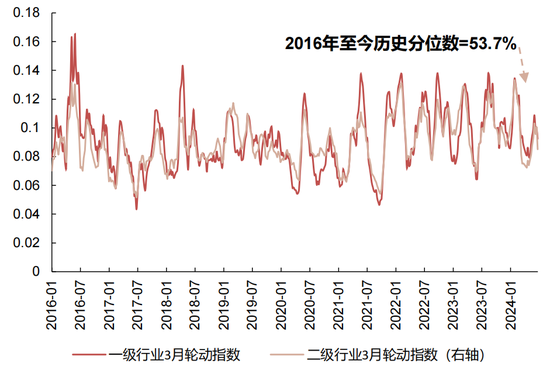

图表33:一年期轮动水平持续回落

图表34:3月期轮动水平持续回落

图表35:市场景气有效性持续回升

图表36:各大行业景气有效性情况

2.2 风格表现

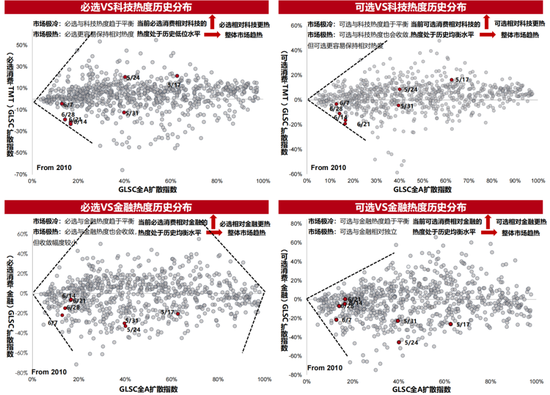

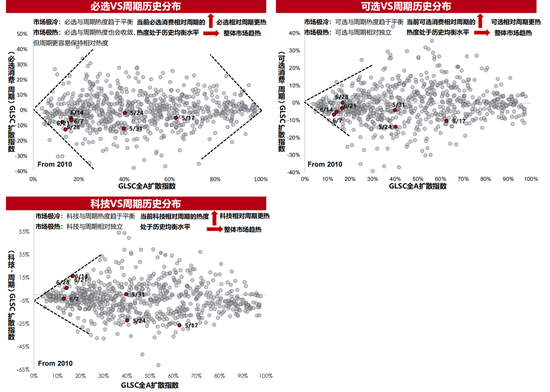

我们对风格的理解:中长期,风格由相对景气决定,并体现在相对估值中。短期,风格受到相对情绪扰动,并体现在相对热度中。我们从估值和情绪两个维度,对当下市场风格作了横向和纵向比较:

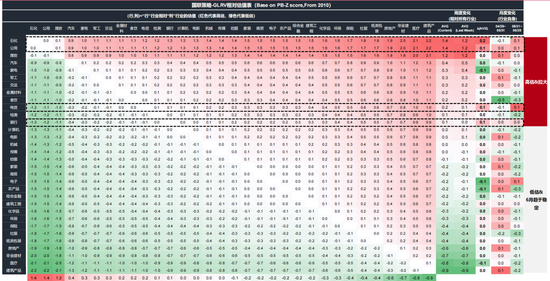

1.估值层面,上周平均相对估值溢价抬升的行业包括石化、公用、电信等。

2.交易层面,上周平均相对热度抬升明显的行业包括石化、银行、公用等。

3.大类风格上,必选消费相对科技短期热度降至低位。

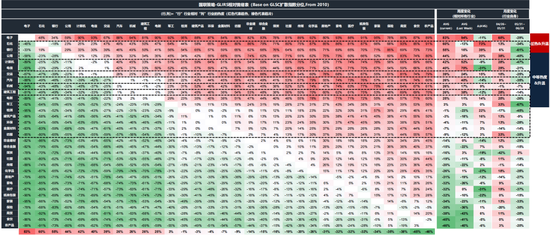

图表37:国联策略GLRV相对估值表,上周平均相对估值溢价抬升的行业包括石化、公用、电信等

资料来源:Wind,国联证券研究所。注:1、以第一行石化行业为例,AVG(current)值为1.4,ΔAVG值为0.2,可理解为公用行业相对其他所有27个一级行业的平均估值溢价为1.4个标准差,且上周相对估值上升0.2个标准差。2、石化行业的月度变化(05/31-06/28)为0.1,可理解为6月石化绝对PB估值上升0.1个标准差。

图表38:国联策略GLIRS相对情绪表,上周平均相对热度抬升明显的行业包括石化、银行、公用等

资料来源:Wind,国联证券研究所。注:1、以第一行电子为例,AVG(current)值为83%,ΔAVG值-11%。可理解为电子相对其他27个一级行业的平均热度处于历史83%的分位水平,且上周相对热度中枢下降11%。2、电子的月度变化(04/26-05/31)值为28%,可理解为5月电子行业绝对热度上升28%。

图表39:成长价值风格波动情况

图表40:本轮风格演绎情况

3. 情绪:宽基情绪热度下行,TMT、周期、制造、必选消费、可选消费、金融地产下行

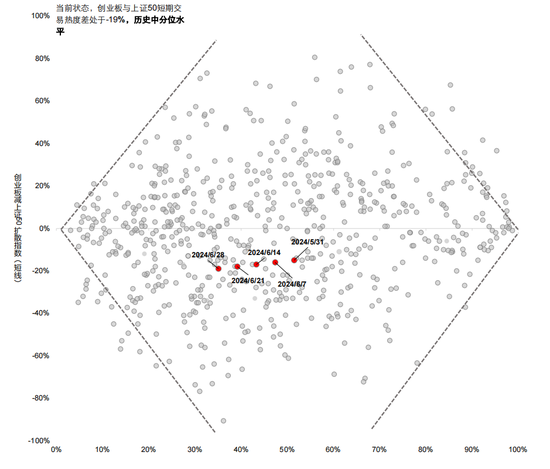

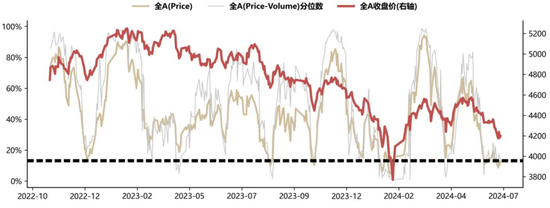

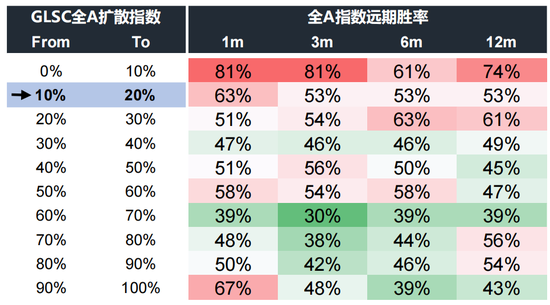

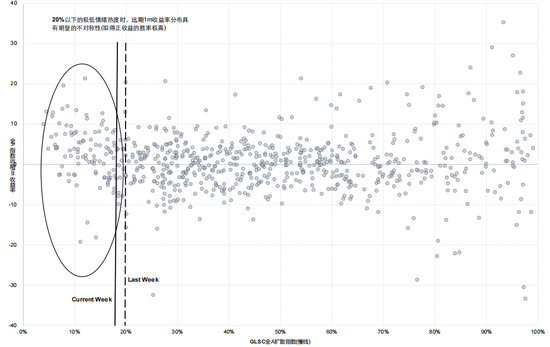

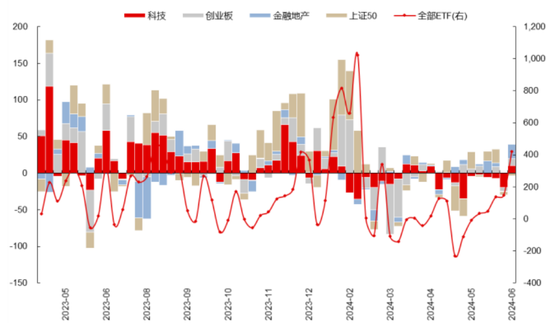

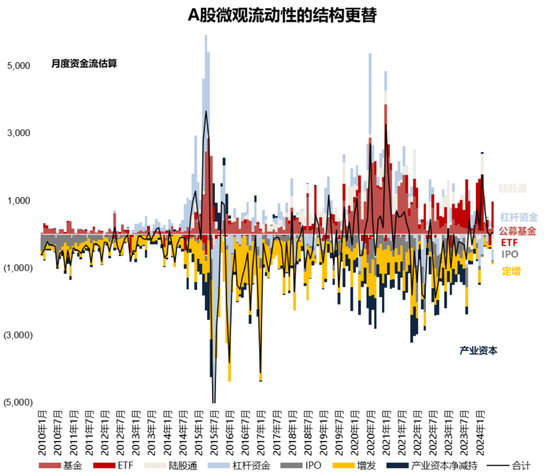

市场观察:上周行业GLDI情绪热度下行,TMT、周期、制造、必选消费、可选消费、金融地产下行。截至上周五,我们构建的情绪指标GLDI(扩散指数)读数,全A GLDI下降至13%。资金方面,6月微观流动性环比改善,北上资金流出,杠杆资金流出。框架模型下,全A热度下降。

3.1 GLDI情绪指数

图表41:行业GLDI情绪热度下行,上周行业GLDI情绪热度TMT、周期、制造、必选消费、可选消费下行。

图表42:全A GLDI(扩散指数),快线交易热度相比之前下降2pct,最新读数13%

图表43:计算机 GLDI(扩散指数),快线交易热度相比前下降3pct,最新读数19%

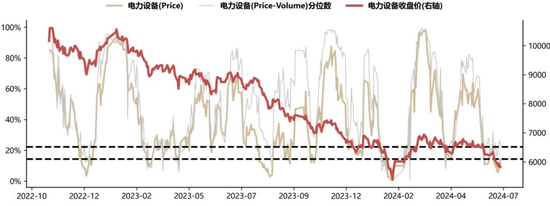

图表44:电力 GLDI(扩散指数),快线交易热度相比前上升3pct,最新读数14%

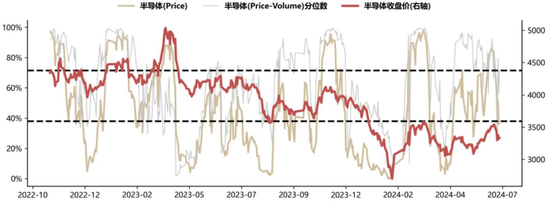

图表45:半导体 GLDI(扩散指数),快线交易热度相比前下降41pct,最新读数38%

图表46:当前情绪热度下,1m远期胜率高于50%

图表47:当前情绪热度水平下,1m远期胜率高于50%

图表48:必选消费相对科技短期热度降至低位

资料来源:Wind,国联证券研究所。注:必选包括食品饮料、农产品和医疗保健,科技包括电子、电信业务、传媒互联网和计算机,周期包括煤炭、金属材料、化学品、油气石化、非金属材料、建筑产品、建筑工程、交通运输、机械设备。

图表49:科技相对周期短期热度维持均衡水平

资料来源:Wind,国联证券研究所。注:必选包括食品饮料、农产品和医疗保健,科技包括电子、电信业务、传媒互联网和计算机,周期包括煤炭、金属材料、化学品、油气石化、非金属材料、建筑产品、建筑工程、交通运输、机械设备。

3.2 流动性观察

图表50:上周个股跑输指数

图表51:上周ETF总额流入,金融地产类流入居多(亿元)

图表52:6月微观流动性环比改善,北上资金流出、杠杆资金流出(亿元)

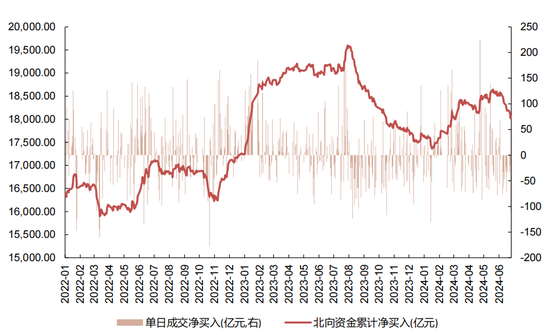

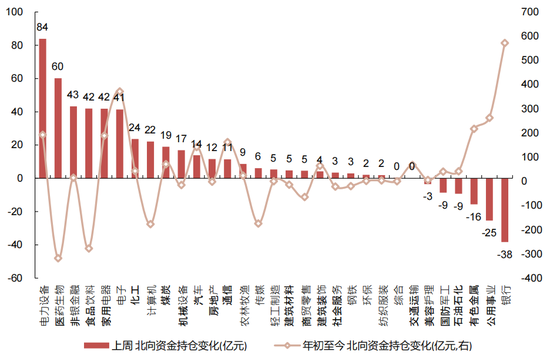

上周,北向资金整体净流出117.6亿元。存量资金上,北向资金持有最多的行业包括电力设备、食品饮料、电子等,分别持有2266、2196、1932亿元。边际变化上,北向资金上周主要净流入行业包括电力设备、医药生物等,主要净流出行业包括公用事业、银行等。

图表53:北向资金整体流出情况

图表54:各行业北向资金流出情况

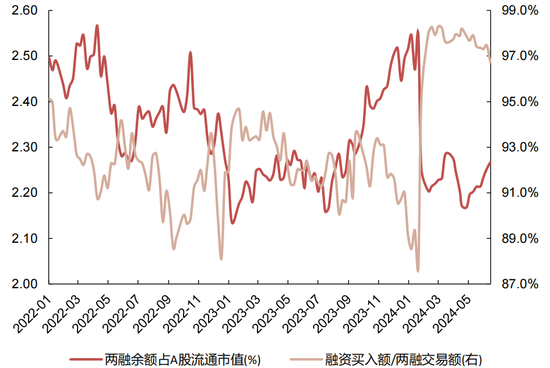

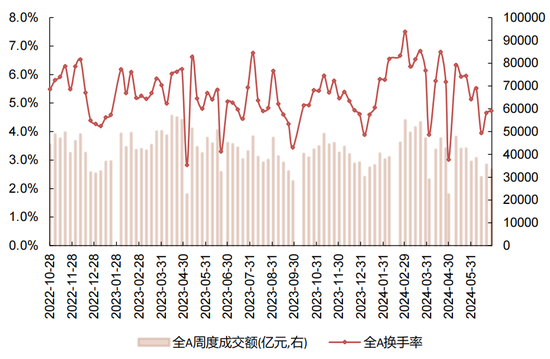

成交额方面,过去一周市场整体成交额为33305.2亿元,换手率为4.72%,对应历史分位水平65.3%,交易热度53%。

图表55:两融余额情况

图表56:市场换手率处于低位

风险提示

全球地缘政治出现重大变化,导致全球市场风险偏好急剧变化。

美联储加息超预期变化。

市场流动性超预期变化。

国内经济复苏不及预期。

文中报告选自国联证券研究所已公开发布研究报告,具体报告内容及相关风险提示等详见完整版报告。