炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:源达

投资要点

1)2019至2023年,全球光伏新增装机容量由116.0GW稳步增长至380.4GW,四年年均复合增速高达34.5%。在光伏逆变器中普遍采用金属磁粉芯制成的电感元件。据CPIA、BNEF预测,预计到2024年,全球光伏新增装机规模将达到480.7GW,2025年则有望达到589.7GW,对应合金软磁材料用量分别为18.2万吨和22.4万吨。

2)全球风能理事会预测,2024年全球新增风电装机量将达到152.2GW,2025年将达到182GW,未来装机规模仍将保持增长态势。高性能钕铁硼永磁主要应用于逐渐替代双馈式机型的直驱永磁式风电机组,据金力永磁2023年年报显示,全球风电市场对高性能钕铁硼材料的消费量从2018年的0.67万吨增加到2023年的1.28万吨,2028年有望达到2.4万吨。

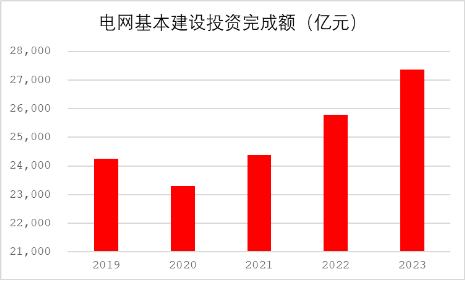

3)2020至2023年,中国在电网基础建设上的投资由2.3万亿元稳步增长至2.7万亿元。国家对电网建设的加大投入推动了电力变压器的需求增长。硅钢和非晶合金是主要的变压器材料,未来市场有望持续扩大。此外,非晶变压器因其低空载损耗,产量和销量逐渐超过硅钢变压器,我们持续看好非晶变压器的未来市场空间。

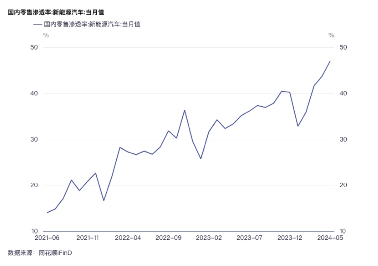

4)国内新能源汽车渗透率持续上升,2024年5月达到47%,未来仍有增长空间。高性能钕铁硼是制造新能源汽车驱动电机的核心材料,随着新能源汽车行业快速发展,高性能钕铁硼材料需求不断增加。

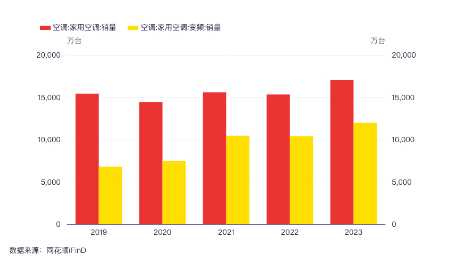

在国家补贴、以旧换新等政策的刺激下,绿色家电需求不断上涨。近五年来,我国家用变频空调销量总体呈现上涨趋势,2023年达到11,984万台,同比增长15%,并且变频冰箱、洗衣机渗透率不断提升,市场有望持续扩容,推动金属软磁粉芯和高性能钕铁硼需求上涨。

建议关注正海磁材、铂科新材等具备研发、创新能力的优秀企业。

原材料成本波动的风险、下游行业需求不及预期的风险。

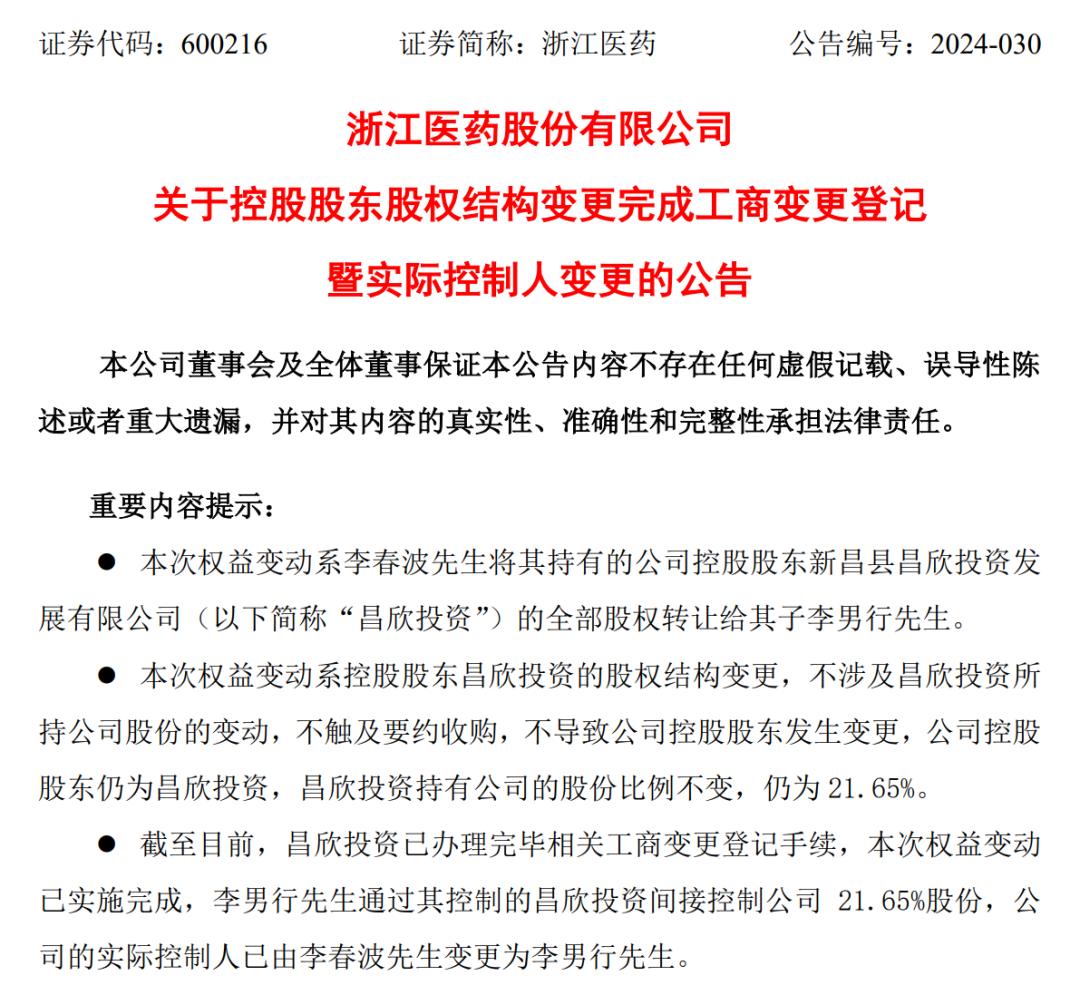

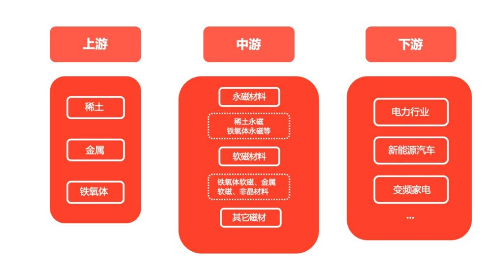

一、磁性材料产业链

磁性材料作为国家重要的战略资源,其原材料主要包含稀土和黑色金属钢铁。完整的磁性材料产业链包括稀土及其他金属的开采和冶炼提纯、磁性材料的生产加工、终端应用三大环节。我国稀土资源富集,稀土储量在全球具有举足轻重的位置。经过分离后的稀土金属可用于生产磁性材料。磁性材料品种繁多,按照不同应用类型可以分为永磁、软磁等材料。永磁是指经磁化后,除去外磁场,仍能保持大部分原磁化方向的磁性的材料,具有高矫顽力和高磁能积。而软磁经磁化后更容易退磁,具有低矫顽力,高磁导率等特性。

图 1:磁性材料产业链

资料来源:源达信息证券研究所

磁性材料下游的应用范围非常广泛,主要涉及两大方面:一方面受益于政策的推进,应用于国家重点发展领域,如新能源、电力基础设施等;另一方面应用于国民生活渗透率高的领域,如家电、消费电子等。

二、下游应用场景及市场分析

1.新能源领域下游市场扩张,带动磁性材料需求上升

2022年,国家发改委、国家能源局发布了《关于促进新时代新能源高质量发展的实施方案》,强调国家将加快荒漠地区大型风电和光伏发电基地的建设,支持农民利用自有建筑屋顶建设户用光伏,加快新能源在工业及建筑领域应用,鼓励全社会消费新能源等绿色电力,将推动包括电网、特高压在内的电力基础设施建设的规模和风电、光伏装机需求的提升。磁性材料在电力设备中应用广泛,如特高压、逆变器、电机等均有用到磁性材料,以提高电力设备的运行效率、可靠性和稳定性。随着国家经济的快速发展,全国各地用电量均持续攀升。2023年我国全社会用电量达到了9.2万亿千瓦时,自2019年7.2万亿起一直保持稳步上升,四年年均复合增速为6.3%。全国用电量的不断增加驱动国家在电力方面的投入,同时推动市场对于磁性材料的需求增长。

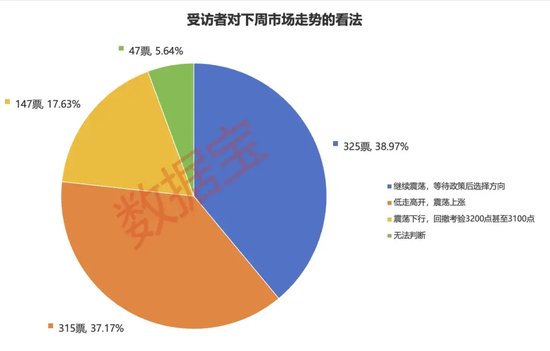

1.1光伏装机规模扩大,金属磁粉芯市场迎来增长

为实现“双碳”目标,国家积极推动新能源的开发和利用。据CPIA数据显示,2019年至2023年,全球光伏新增装机规模不断扩大,从2019年的116.0GW一直增长至2023年380.4GW,四年同比增长率分别为24%、19%、56%、42%。

图 2:全球光伏新增装机规模(GW)

资料来源:CPIA,源达信息证券研究所

磁性材料中由金属磁粉芯制成的电感元件可以应用于光伏发电逆变器。太阳能电池板在日光下产生直流电,而直流电的应用具有很大的局限性,需要光伏逆变器将直流电转换为交流电后再接入电网。随着光伏市场规模的不断扩大,光伏逆变器作为光伏发电系统中的核心装置,其需求量预计大幅提升。单位千瓦装机容量平均所需铁硅合金软磁材料0.38KG。据CPIA,BNEF预测,2024年全球光伏新增装机规模预计达到480.7GW, 2025年有望达到589.7GW。由此测算,2024年一年全球光伏装机所用到的铁硅合金软磁预计达到18.2万吨,而2025年将增加至22.4万吨。

1.2直驱永磁式风电机组为高性能钕铁硼材料主要消费领域

风力发电领域是永磁材料消费量较大的一个领域。2019年全球新增风电装机规模为60.4GW,2020年为93.0GW,2021年为93.6GW,2022年为77.6GW,2023年为116.6GW。虽然2022年同比有所下降,2023年风电装机规模回升达到新高,四年年均复合增速达到17.8%。据全球风能理事会(GWEC)预测,2024年全球新增风电装机量达到152.2GW, 2025年全球新增风电装机量将达到182.0GW。

图 3:全球新增风电装机规模(GW)

资料来源:GWEC,源达信息证券研究所

永磁材料中的稀土永磁为当前矫顽力最高、磁能积最强的一类永磁,目前第三代稀土永磁统称钕铁硼永磁材料。高性能钕铁硼在风电领域主要应用于直驱永磁式风电机组。目前主流双馈式机型采用多级齿轮增速箱来驱动发电机组;直驱永磁式风电机组作为新兴技术,将风轮与发电机直接连接,其优势为发电效率高、可靠性高、运行维护成本低、并网性能优异。尽管该技术面临永磁材料在极端温差环境下的不稳定性、异物吸附和维护难度大等问题,但随着电子电力技术的不断进步及永磁材料制造工艺的改进,未来直驱永磁风电机组有望逐步取代双馈式机型。根据金力永磁2023年年报数据显示, 2023年全球高性能钕铁硼材料消费量为1.3万吨,未来全球风电市场对高性能钕铁硼材料的消费量将持续保持扩张趋势,预计2028年将达到2.4万吨。

1.3国家加大电网基础设施建设投资,取向硅钢及非晶变压器市场前景广阔

为适应新能源的快速发展和电力系统的转型,数智化坚强电网的建设成为我国的重点投资领域。2023年,中国在电网基础建设上的投资总额达到2.7万亿元,自2020年的2.3万亿元以来一直呈稳步增长态势。

图 4:电网基本建设投资完成额(亿元)

资料来源:wind,源达信息证券研究所

国家在电网基础设施建设的加大投资将直接推动电力变压器需求量的增长。我国变压器所使用的主要材料为硅钢和非晶合金,目前市场上采取的是硅钢为主,非晶为辅的模式。取向硅钢作为变压器的关键原材料,主要用于制作变压器铁芯。随着国家逐步推进高效节能变压器的替换工作,市场对高磁感取向硅钢的需求预计将持续增长。

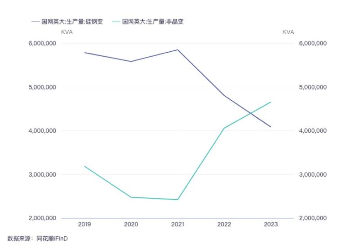

非晶合金材料因其高效电磁能量转换效率的特性在节能减排方面具有优势。在低负载率条件下,空载损耗是变压器的主要电能损耗。相比硅钢变压器,非晶变压器的空载损耗可降低约60%,是一种全生命周期内具备“制造节能、使用节能、回收节能”特点的可循环绿色材料。2023年1月,美国能源部提出了新标准生产的变压器均采用非晶合金,一旦该法规生效,之后新入网配电变压器全部切换至非晶变压器。同时,国内频频出台政策推动高效节能变压器的替换,或将带动非晶变压器市场扩容。据国网英大(维权)最新数据显示,2023年非晶变压器生产量达到4,654,970 KVA,较2022年同比增长15%;销售量达到4,742,680 KVA,较2022年同比增长20%。而硅钢变压器生产量4,082,855 KVA,较2022年同比下降15%;销售量为4,266,540 KVA,较2022年同比下降9%。在全球提倡绿色低碳的大环境下,非晶合金将在全球的电力领域高速发展,其市场份额呈现增长态势。

图 5:硅钢变压器、非晶变压器生产量(KVA)

图 6:硅钢变压器、非晶变压器销售量(KVA)

资料来源:国网英大,源达信息证券研究所

资料来源:国网英大,源达信息证券研究所

此外,非晶变压器在节能降耗方面的优势逐渐被轨道交通、数据中心、新能源发电等领域所认可。随着这些下游市场的不断扩大,非晶变压器的应用前景也愈加广阔,这种新型材料有望逐步替代硅钢。

1.4新能源汽车市场空间广阔,预计成为高性能钕铁硼重要下游增量

高性能钕铁硼材料作为新能源汽车领域的重要材料,新能源汽车的高速发展将会进一步刺激市场对于高性能钕铁硼的需求量。2019-2023年我国新能源汽车销售量由133万辆稳步增长至2023年的944万辆,四年复合增速高达63%

图 7:国内新能源汽车销量(万辆/年)

资料来源:iFind,源达信息证券研究所

国内新能源汽车渗透率近三年来呈上涨趋势,2024年5月国内新能源汽车的零售渗透率创下新高,达到了47%。未来我国新能源汽车的市场仍有巨大的发展空间。随着国家力争在2060年实现“碳中和,碳达峰”的发展愿景,减少汽车碳排放成为其中一项重要举措。汽车碳排放量占全球碳排放量的10%左右,而新能源汽车在全生命周期的碳排放量比传统燃油汽车低40%以上。国务院陆续出台优化支持新能源汽车购买使用政策,市场对于新能源汽车的需求量将不断上升。

图 8:国内新能源汽车零售渗透率(%)

资料来源:iFind,源达信息证券研究所

高性能钕铁硼是制造新能源汽车永磁电机的核心材料。新能源汽车电机分为四种类型:直流电机、感应电机、开关磁阻电机和永磁电机。目前,永磁同步电机覆盖我国大部分新能源汽车的驱动电机。在相同质量和体积下,永磁同步电机可以提供更大的动力输出,具有高效、调速性能佳、运行稳定等优点。在利好政策的加持下,国内新能源汽车行业呈高速发展趋势,带动新能源汽车驱动电机市场规模不断扩大,永磁驱动电机预计成为高性能钕铁硼永磁材料的重要下游增量。

2.变频家电销量持续增长,推动高性能钕铁硼及金属磁粉芯需求上涨

随着低碳环保的消费理念深入人心以及居民消费升级的趋势下,变频家电逐渐成为家电市场的消费主流。变频家电中主要分三大类:变频空调、变频冰箱、变频洗衣机。国家通过不断推出针对消费节能家电的利好政策,如补贴、以旧换新等,持续刺激消费者对绿色家电的需求。

变频空调对于磁性材料的需求主要包括金属软磁粉芯和高性能钕铁硼两大材料。合金软磁粉芯应用于变频空调变频器上的高频板载PFC电感中,在变频空调输入整流电路中,起到电源输入功率因数的调节、抑制电网高次谐波的储能升压电感的作用。空调变频器通过调整压缩机的转速,自动调节空调的制冷/制热量,以此来控制房间温度。而高性能钕铁硼是制造变频压缩机的核心材料。随着国家对于空调压缩机能耗标准的提升,高性能钕铁硼具备体积小、节能环保、综合成本低等优势,成为空调压缩机市场上唯一符合标准的材料。

在过去五年中,我国空调销量在2020年和2022年有小幅回落,但总体市场规模依然呈增长态势,四年复合增长率为2.5%。其中,家用变频空调销量从6,801万台增长至11,984万台,除2022年同比下降了0.4%以外,整体销量仍保持上升趋势, 四年复合增长率达到15.2%。变频空调凭借其控温精准、低噪声、温度调节速度快等显著优势,已经逐步取代定频空调成为市场主流。未来随着变频空调的渗透率进一步增长,市场对于磁性材料的需求也将持续攀升。

图 9:家用空调、家用变频空调销量(万台)

资料来源:iFind,源达信息证券研究所

磁性材料在其他两大类变频家电中也均有使用。国家对节能家电的大力推广和补贴政策,同时促进了我国变频洗衣机和变频冰箱渗透率的不断提升。变频家电是磁性材料的重要下游应用领域,变频家电市场的扩容将不断刺激市场对磁性材料的需求。

三、行业竞争两极分化,行业壁垒高利好龙头企业

1.行业竞争格局

新能源、新型基础设施建设、节能环保领域等其余下游市场的高速发展和转型,对磁性材料的性能、质量提出了更高的要求。在21世纪之前,日本和欧美国家掌握着高性能钕铁硼的生产技术,全球高性能钕铁硼的产能主要集中在日本和美国。然而,随着我国在高性能钕铁硼研发技术上取得重大突破,凭借丰富的稀土资源,中国逐步取代其他国家,成为目前世界上最大的稀土永磁材料生产国。

然而我国在磁性材料的生产技术方面较海外领先企业还有一定差距,在新兴领域、高技术领域的应用不足。我国磁性材料生产商呈现两极分化,小型企业由于研发创新能力弱、客户粘性不足,在行业竞争日益激烈的趋势下逐步被市场淘汰;少数具备强大研发能力以及掌握前沿生产技术的大型企业仍然保持高利润,未来市场份额有望持续增长。

2.行业壁垒

目前,国外先进企业掌握日立金属具有烧结钕铁硼永磁材料的发明专利,国内仅有8家公司获得日立金属专利授权。取得授权的公司才可以合法进行出口,其余企业则无法向国际市场大规模出口,否则将存在侵权风险。因此,已获授权的企业将在出口市场中拥有竞争优势。

高性能钕铁硼属于技术密集型产业,存在一定的技术壁垒。下游应用领域对产品性能普遍有着高标准,并且需求迭代速度快。生产商需要快速响应市场需求并且对产品进行创新。具备优化生产技术、控制产品质量、加速自动化生产管理等综合技术能力的企业,将受益于下游市场对质量和产量要求的不断提高。

磁性材料的下游客户在达成合作前,会对供应商的产品进行严格的检测和评估,包括审厂、送样测试、小批量供货测试等一系列认证程序。由于更换供应商的成本较高,客户通常会选择符合标准的供应商进行长期合作,因此客户粘性较强,利好已经与下游客户达成合作关系的企业。

四、投资建议

1.正海磁材

公司主营业务包括高性能钕铁硼永磁材料和新能源汽车电机驱动系统的研发、生产、销售及服务。核心产品包含钕铁硼永磁及其组件、新能源汽车电机驱动系统。公司能够生产具备“6A”特性的高性能钕铁硼永磁材料。公司产品涵盖八大类、五十多个牌号的高性能钕铁硼永磁产品,形成了较为完备的产品体系。

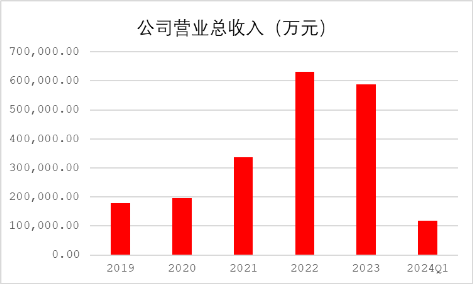

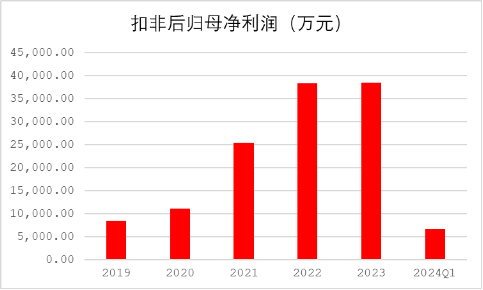

公司营业总收入2019年为179,855万元,2020年为195,394万元,2021年为336,971万元,2022年为631,901万元,2023年为587,374万元,四年复合增速达到34%。公司扣非归母净利润由2019年8,427万元增长至2023年38,477万元,四年复合增速高达46%。受产业链价格下滑影响,公司2023年营业总收入、扣非归母净利润较2022年均有小幅回落。然而,公司在行业内具备较强的竞争优势,未来随着下游领域的放量,公司业绩前景仍然向好。

图 10:正海磁材营业总收入(万元)

资料来源:公司公告,源达信息证券研究所

图 11:正海磁材扣非归母净利润(万元)

资料来源:公司公告,源达信息证券研究所

2.铂科新材

公司主营业务包含金属软磁粉及粉芯、芯片电感等磁元件的研发、生产和销售。公司推出新款磁粉芯,在全球光伏装机规模不断扩大、新能源汽车及充电桩等领域的快速增长的背景下,磁粉芯市场有望迎来增长。同时,公司生产的磁性电感元件有望获益于人工智能、新能源汽车等领域的高速发展,随着公司进一步完善其产品体系以及业务结构,公司经营业绩有望进一步增长。

公司营业总收入自2019年40,254万元稳步增长至2023年115,851万元,四年复合增长率达到30%。就扣非归母净利润而言,公司近五年一直保持稳定增长,由2019年8,129万元逐步增长至2023年的23,925万元,四年复合增速达到31%。同时,公司2024年一季度营业总收入为33,506万元,相较去年同期增长15%;公司2024年一季度扣非归母净利润为6,790万元,相较去年同期增长5%,公司基本盘稳定,我们持续看好公司未来业绩增长预期。

图 12:铂科新材营业总收入(万元)

资料来源:公司公告,源达信息证券研究所

图 13:铂科新材扣非归母净利润(万元)

资料来源:公司公告,源达信息证券研究所

五、风险提示

原材料成本上涨的风险:磁性材料上游稀土及其他金属价格波动较大,下游无法缓释原材料价格上涨压力,导致公司业绩下降

下游需求不及预期的风险:未来宏观经济复苏不及预期,导致下游领域需求放缓,影响公司业绩