炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

今年以来,随着无风险资产收益率的持续走低,“余额宝”“现金宝”等货币型基金的收益率有所下行。截至6月26日,证监会确认的13只重要货币市场基金的7日年化回报平均收益率为1.5275%,已逼近1.5%关口,个别货币基金跌破1.5%。

但硬币的另一面却是,货基2023年以来持续逆势吸金,凸显了市场对货币基金旺盛的配置需求。展望未来,有业内人士表示,货币基金收益率短期内或将继续维持低位,大幅下行的可能性不大。但长期来看,随着我国经济转型,库存周期出现海外共振情况,或能见到利率更大幅度的上行机会,有望带动货基收益率上行。

货基收益率下半年或小幅反弹

货币基金收益率缘何走低?业内人士分析认为,这主要是受债券收益率持续下行的影响。今年以来实体融资需求较弱,银行间流动性较为充裕,3月份以来债市短债利率下行明显,短端资产价格快速回落,银行存款利率走低,而货币主要投资短期货币工具,一般为平均期限120天的国债、同业存单、定存、短融等,其可配置资产收益降低,货币基金收益难免受到影响。

“收益率下行通道中,部分规模较大的货币基金为确保产品的流动性、投资运作的稳健性,在管理上,也会对各项风控指标严格要求,这也会进一步影响货基的收益表现。”

展望未来,该人士表示,当前货币政策处于宽松阶段,银行间体系流动性保持充裕状态,在跨过二季度末后,季初时间,货币市场利率将季节性下行,因此短期内货币基金收益率将继续维持低位,或继续小幅下行,但大幅下行的可能性不大。

上述人士表示,随着下半年财政发力,政府债券加速发行等因素影响,银行间体系流动性将有所抽离,届时货币市场利率会存在一些波动,货币基金收益率也会随着资金面的松紧变化有所波动,但反弹幅度可能不会太大。长期来看,未来随着我国经济转型,库存周期出现海外共振情况,或能见到利率更大幅度的上行机会。

从部分网友的反馈看,虽然货基收益率有所下滑,但似乎大家的心态还算比较“淡定”。

货基规模2023年以来保持增长

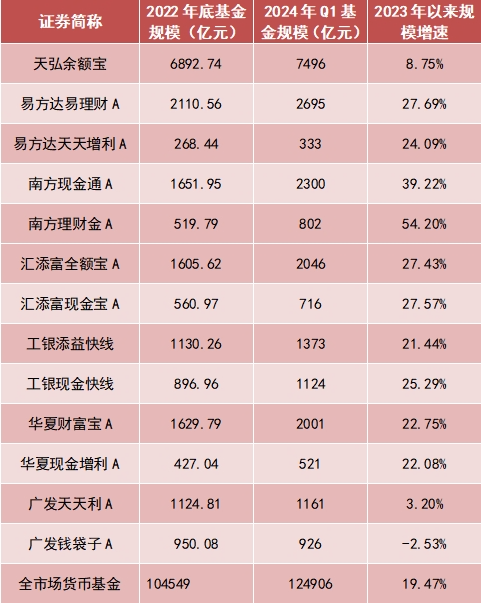

尽管货币基金目前收益整体走低,但仍然有大量资金不断涌入货币基金。Wind数据显示,截至今年一季度末,全行业货币基金总规模上升至124906亿元,较2023年底增加了12126亿元,增长10.75%,是唯一出现季度规模增长超万亿元的基金类型。而从2015年以来的更长周期看,货币基金规模实现了稳健增长,10年间已增加173%,显示出市场对现金理财类产品的旺盛需求。

对于货基规模不降反增的原因,有分析人士表示,虽然货币基金的7日年化收益在走低,但银行存款利率也在不断下调,许多银行储户也开始在市场上寻找代替品,不少存款开始转向货币基金。多方因素叠加下,造成了今年货币基金收益下行,但规模增长的情况。

“货币基金属于风险相对低,流动性高的理财品种,在当下居民风险偏好较低的情况下,低风险货币基金更是资金追逐的地方,也是很多投资者零钱理财的主要选择,这是货币基金目前依旧受青睐的原因。”分析人士解释道。

不仅如此,被证监会列为重点货币市场基金名单的13只产品中,今年一季度均实现了规模不同程度的增长。从2023年以来看,仅有1只产品规模略有下降,天弘余额宝、广发天天利规模保持相对稳定,其他货基均实现20%以上涨幅。

收益进阶可关注短债基金

不过,货币基金整体收益率的缩水,已不能满足部分追求稳健投资者的理财需求。市场上还有没有收益率更高,但回撤相对可控的理财替代品?短债基金或是可选项之一。

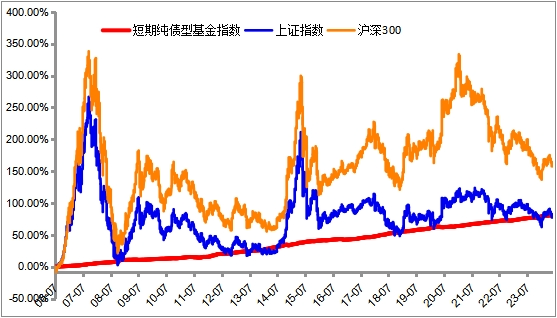

作为纯债基金的细分品类,短债基金主投债券资产,不投资股票、可转债等权益类资产,因此受股市的影响较小,更有利于追求长期稳健的投资回报。Wind数据显示,短期纯债型基金指数自2006年7月28日基日以来至去年年底,过去17个完整年度年均收益均为正。即使是在近三年市场波动加剧环境下,短期纯债型基金指数仍获得9.2%的收益,明显高于偏债混合型基金指数、普通股票型基金指数的0.66%、-32.36%。(数据来源:Wind,统计区间:2021.6.27至2024.6.26)。

短期纯债基金指数与大盘指数走势

数据来源:Wind,统计区间:2006.6.28-2024.6.26

同时,短债基金所投债券品种通常久期较短,因此受利率变动的影响较小,波动也相对较低。截至6月26日,近十年间短期纯债型基金指数最大回撤仅为-1.24%,低于同期中长期纯债指数-2.71%和偏债混合型基金指数-8.17%的最大回撤,表现出了较强的抗跌属性(Wind数据)。

市场上,部分重视投资者持有体验的基金公司会有更严格的回撤控制,可关注“双30短债”:即近1年最大回撤小于0.3%(30BP),最大回撤修复天数小于30天的短债基金。“这类历史收益亮眼、回撤更小、最大回撤修复速度更快的短债基金,长期看有望成为货币基金的升级替代品。”业内人士表示。