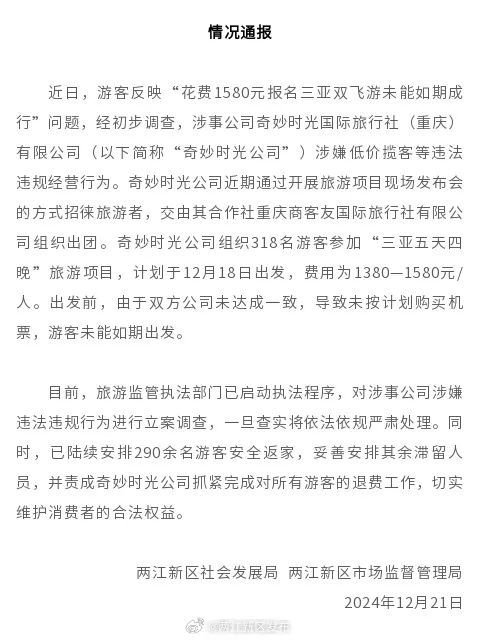

6月25日14时07分,嫦娥六号返回器在预定区域成功着陆,实现世界首次月球背面采样返回。

嫦娥六号带着“月球土特产”回家无疑彰显了中国航天事业的实力。

另一方面,航天活动衍生的航天保险,也越发引起人们的关注。作为风险保障的管理者和参与者,保险在护航航天事业发展方面也发挥了重要作用。

作为特殊风险保险,航天保险是如何为航天项目保驾护航的?当前全球范围内的航天保险规模有多大?航天保险的承保管理难在哪里?业内人士表示,由于航天项目的特殊性和复杂性,决定了航天项目具有高价值、高技术、高风险的特点。同时,由于火箭和卫星不是批量生产的,所以需要险企对其量体裁衣,对其做定制化和个性化的保单管理服务。

业内:全球范围内航天保险保费每年在6亿美元左右

航天保险是指投保人和承保人按照保险合同的约定,由承保人为在整个航天发射活动过程中可能发生的事故所造成的各项损失承担赔偿责任的保险。航天保险中有共保和分保(再保险)两种形式。

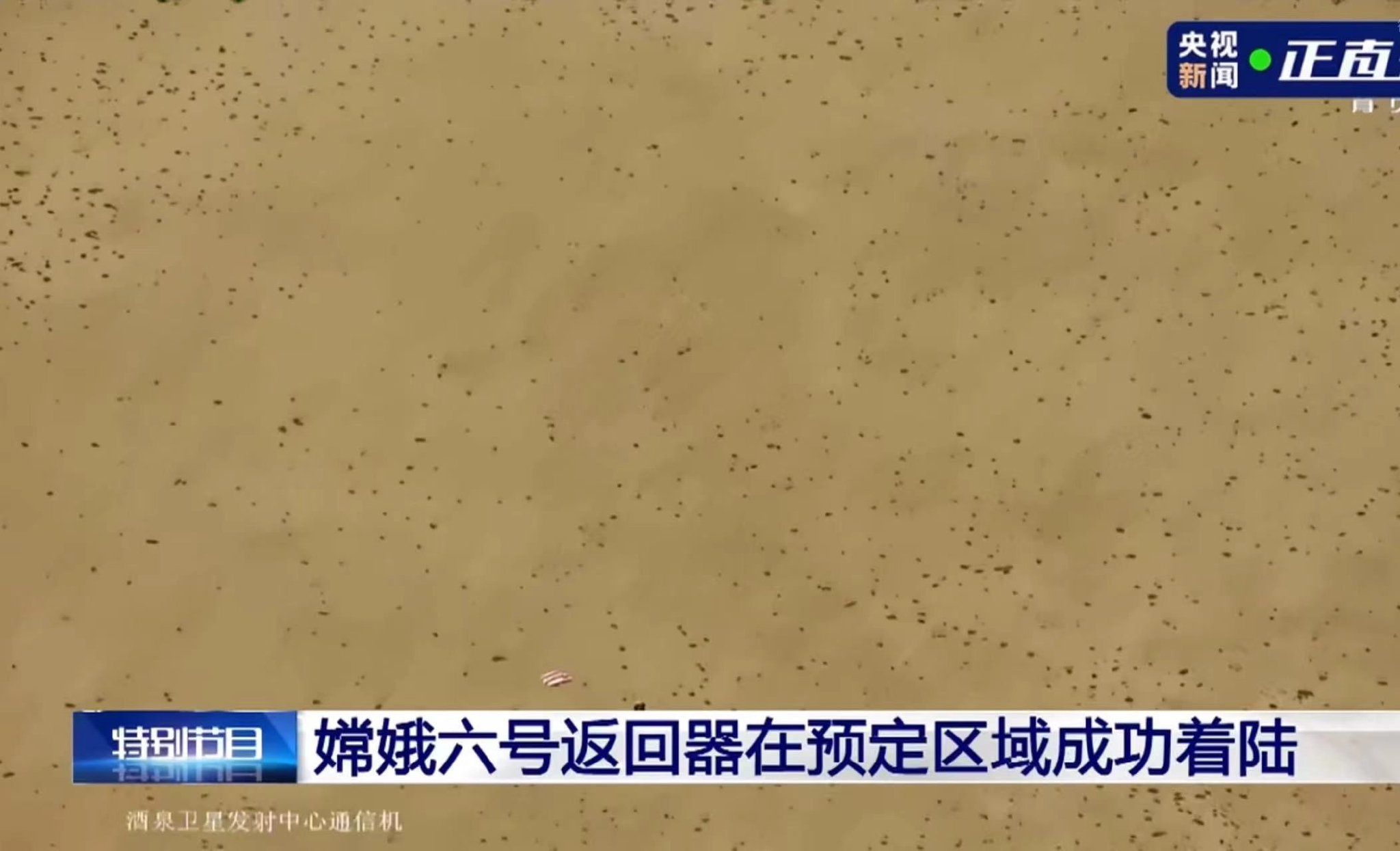

据悉,世界上首例航天保险保单诞生于1965年,承保标的是首次应用于商业通信的同步静止轨道卫星“国际星1号”(又称“晨鸟”),保单所保障的范围仅包括第三者责任保险,即对卫星发射前可能对第三方造成的损害进行责任保险。

随后,保险公司便在航天保险领域开始了探索,航天保险市场也在持续扩大,保险的保障范围也在逐步扩展。而后,随着全球商业卫星广泛应用,尤其是星群、星座等新航天科技发展模式不断革新,使航天保险方案设计变得复杂。

中国航天保险的发展起步于上世纪90年代。彼时,以人保、平安、太保为代表的保险公司开始涉足航天保险领域。1997年8月,经国务院批准,由中国人民保险公司牵头全国9家财产保险公司,依照利益共享、风险共担的原则组成了航天保险联合体,通过集合承保能力的方式为航天业提供坚实保障。

“这充分展现了保险行业服务国家战略的使命担当,也标志着中国保险行业在航天风险方面开始释放影响力,主导和影响市场的走势,走出独特的发展道路。”中再产险方面对记者表示。2004年,原保监会明确航天保险采用“一个市场、两种模式”的新规则,商业共保形式逐渐成为主流。

当前,保险业围绕航天风险,按照火箭/卫星发射的时序,所提供的常见的险种主要火箭/卫星的发射前保险,火箭/卫星发射及在轨保险,卫星在轨保险,火箭/卫星发射第三方保险等。中再产险方面表示,“过去十年,全球范围内航天保险的保费收入每年在6亿美元左右,呈现一定程度的上下波动,但总体而言保费规模较小,属于小而精的险种。”

航天保险具有高技术、高保额、高风险等特征

虽然我国的航天保险起步较晚,但是随着我国航天技术的完善,我们的保险保障也在逐步完善。“中国航天事业发展离不开科技实力的进步,而中国保险业在其中扮演了‘守卫者’的角色。”中再产险方面表示,航天活动具有天然的高风险属性,保险的参与,可以减少航天活动中的成本。

首先,对于航天相关的主体,如果发生损失,将面临较大的经营波动性,特别是对于商业航天企业,航天保险在这种情形下,将成为“救命稻草”,帮助商业航天企业平抑波动性,目前在商业航天领域,已经有非常好的体现(这块可以考虑展开案例);

其次,随着商业航天产业链的延伸,生产制造领域的分包商之间、运输测试和发射服务的供应商之间、遥测监控管理企业的保障服务商之间将形成商业合同关系,保险将更好地去弥合这些供应商之前潜在的侵权关系;

最后,保险费率的高低将直接影响发射服务活动的成本,作为“隐形的手”去帮助优质的、高成功率的发射服务商和卫星制造商获得更低的成本和更强的市场竞争力。

航天保险业务的核心是风险评估,其直接决定了保险合同的费率。目前国内发射航天器数量及事故数量有限,难以形成可信的统计规律。因此,航天风险作为“特殊风险”,往往具有“三高”的特征,即:高技术、高保额、高风险。

“高技术”主要是指航天保险的技术门槛较高。保险公司需要具有专门的经营团队和专业的技术人员,能够深入地了解航天风险标的、技术风险,并将航天的技术语言“翻译”为保险语言,用于风险筛选、承保定价和风险管理;

“高保额”是因为火箭和卫星的价值较高,数千万美元的标的非常常见。特别是近几年来大型通信卫星和遥感卫星,出现超过5亿美元的标的,往往需要保险人甚至整个保险行业有较高的风险承受能力;

“高风险”主要指航天活动天然的高风险特征,因此损失频率上相对其他险种较高。此外,在航天保险事故中,全损事故占比非常高,与传统的财产险也有比较明显的差异,需要保险人对于损失形态有比较清晰的认知和理解。

首都经贸大学保险系原副主任、农村保险研究所副所长李文中表示,航天技术本身极其复杂,涉及精密的机械、电子系统以及复杂的软件控制。相对于普通保险业务,航天保险的承保资料较少,出险案例更少。这会导致保险公司承保航天项目时风险难以准确预测,费率厘定困难。

去年全球航天保险理赔金额达9.95亿美元

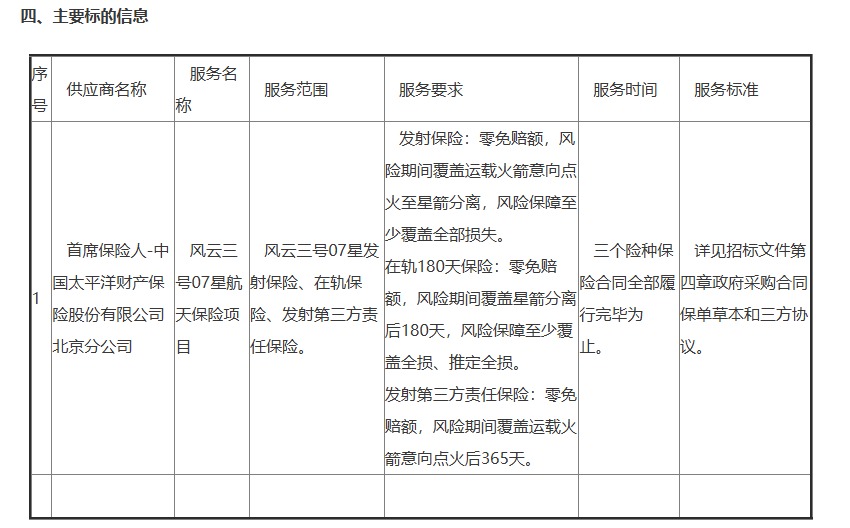

正是因为存在上述“三高”问题,航天保险的保单也呈现出高保额、高保费的特征。以中国政府采购网发布的国家卫星气象中心风云三号07星航天保险项目为例,该项目总保费为4500万元,风险保障金额近30亿元,由16家保险机构共同承保,保险责任包括风云三号07星发射保险、在轨保险、发射第三方责任保险。

其中,发射保险包含风险期间覆盖运载火箭意向点火至星箭分离,风险保障至少覆盖全部损失,零免赔额;在轨180天保险包含风险期间覆盖星箭分离后180天,风险保障至少覆盖全损、推定全损,零免费额;发射第三方责任保险包含风险期间覆盖运载火箭意向点火后365天,零免赔额。

高保费的背后是保险公司为航天活动提供的全方位风险保障。Seradata公司发布的数据显示,2023年全球航天理赔金额达到9.95亿美元,几乎为年度保费收入5.57亿美元的2倍,这是世界航天保险界至少20年来遭遇的最沉重的亏损。

航天理赔额大幅攀升导致保险公司从2023年下半年开始上调保险费率,对火箭制造商、发射服务商、卫星制造商、卫星运营商以及航天保险公司均带来显著负面影响。以猎鹰9火箭为例,其执行静轨卫星发射任务(含卫星发射后在轨一年期间)的保险费率从2023年初的不足6%增长到2024年初的近10%,保险成本大幅度上升。

航天理赔额大幅攀升导致保险公司从2023年下半年开始上调保险费率,对火箭制造商、发射服务商、卫星制造商、卫星运营商以及航天保险公司均带来显著负面影响。以猎鹰9火箭为例,其执行静轨卫星发射任务(含卫星发射后在轨一年期间)的保险费率从2023年初的不足6%增长到2024年初的近10%,保险成本大幅度上升。

李文中表示,“卫星和火箭的研发、制造和发射成本巨大,一旦发生事故,赔偿金额可能非常高,这对保险公司的承保能力是一个巨大的挑战。也正因为如此,航天保险通常需要借助再保险机制来分散风险,这增加了交易的复杂性和成本。”

对于想要涉足航天保险的机构,李文中也给出了建议:一方面,由于航天保险的专业技术性强,因此需要加强专业人才的培养与招揽,建立相应的专业团队;另一方面,由于航天保险容易产生巨灾损失,因此需要加强保险企业之间的合作,建立良好的共保或者再保险合作关系,并加强行业信息沟通交流,推动航天保险市场发展。